사건

2011고합119가.특정범죄가중처벌등에관한법률위반(조세(일부

변경된 죄명 조세범처벌법 위반)

나. 특정경제범죄가중처벌등에관한법률위반(재산국

외도피)

피고인

1. A

2. B

검사

홍기채(기소), 홍기채, 정대정, 안희준, 정희원, 김민형(공판)

변호인

변호사 이윤식, 이상우, 하홍영, 박재찬(피고인 모두를 위한 사선)

법무법인(유) 동인(피고인 모두를 위한 사선)

담당변호사 박세규, 이상준

판결선고

2012. 2. 9.

주문

피고인들은 모두 무죄.

이유

<목차>

I. 이 사건의 공소사실1)

【 기본 사실 관계 】

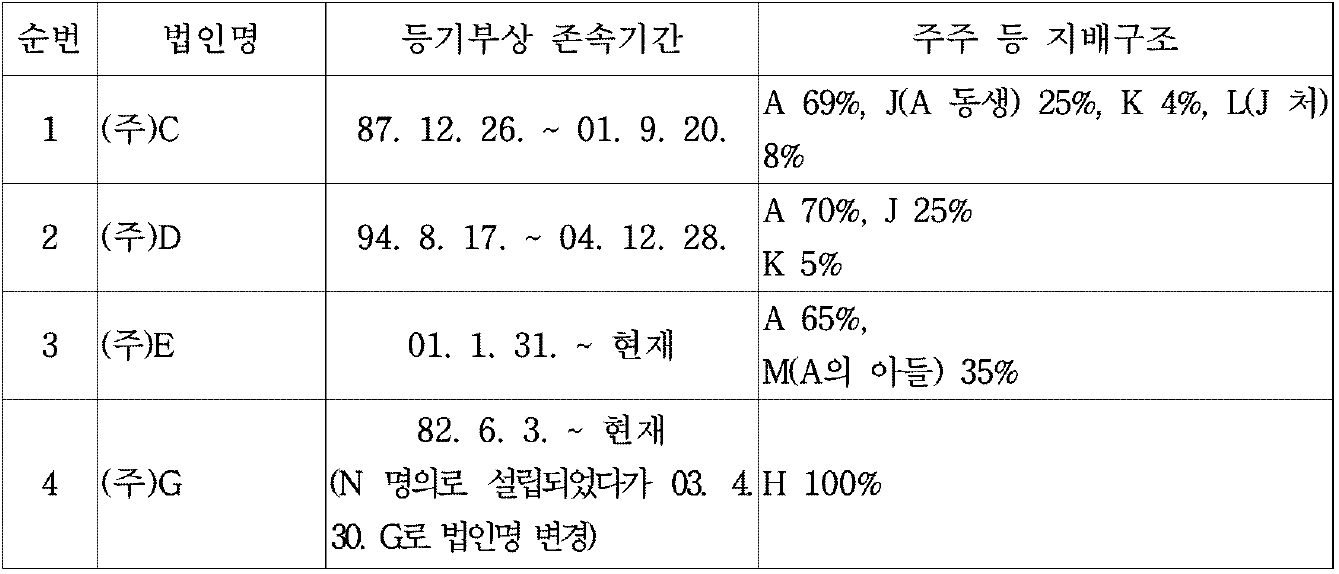

1. 국내법인 현황

피고인 A은 1987. 12. 26. 봉제완구 제조업체인 (주)C를 설립한 이후 추가로 1994. 8. 17. (주)D을, 2001. 1. 31.에는 (주)E를 설립하여 각각 대표이사로 재직하고 있는데, 위 (주)C, (주)D, (주)E는 국내 및 중국 소재 공장에서 생산한 봉제인형을 전량 미국 'F'사에 수출하는 영업을 하고 있다.

피고인 A은 2003. 4. 30. 건물 임대를 주목적으로 하는 (주)G를 설립한 다음, 공인회계사 출신인 피고인 B2)를 영입하여 G의 대표이사로 재직하게 하면서 피고인 A이 (주)G의 회장으로 근무하였다.

피고인 B는 위와 같은 경위로 2003, 4. 30.부터 (주)G의 대표이사로 재직하면서 피고인 A의 자산을 관리해 주고 있다.

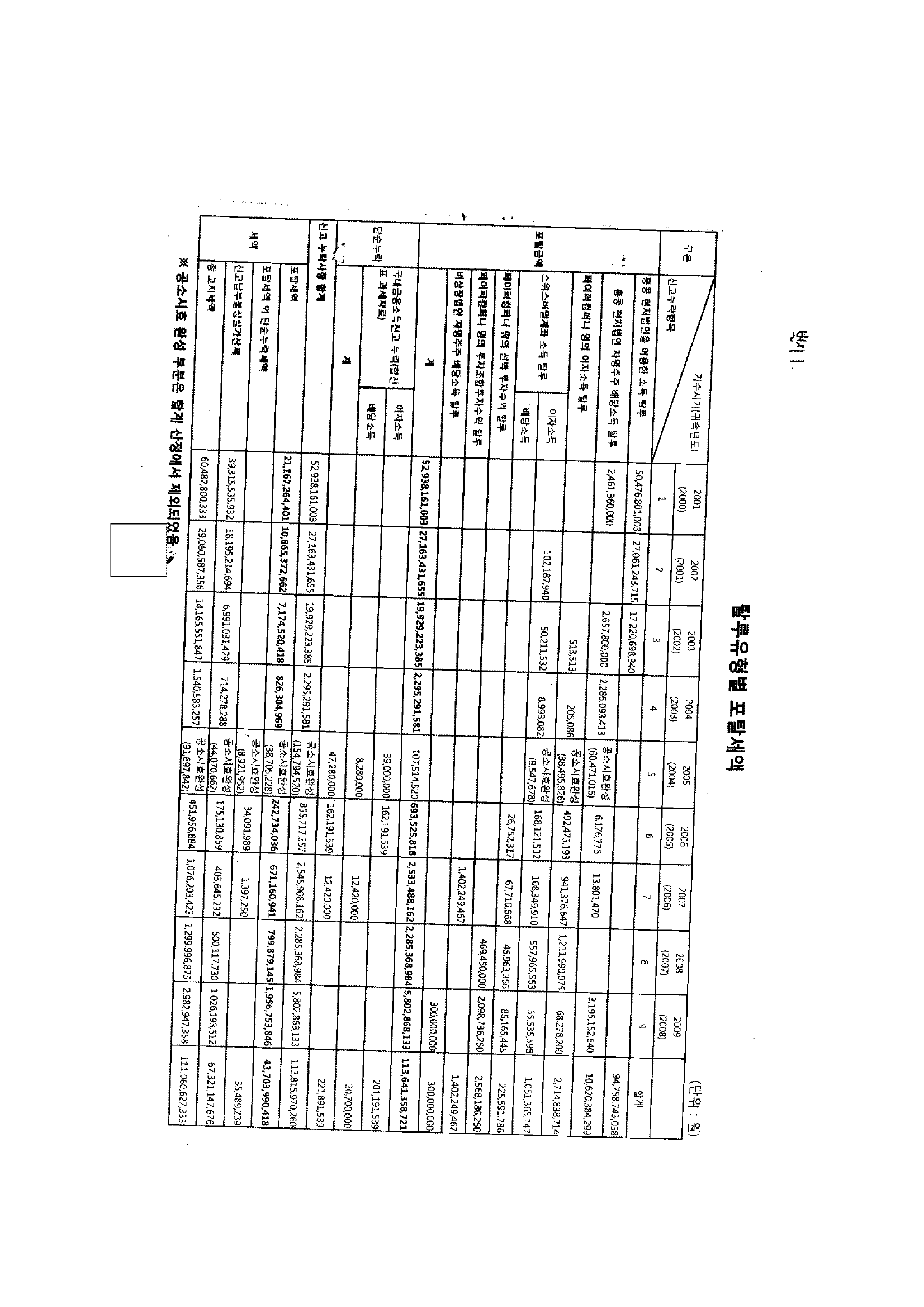

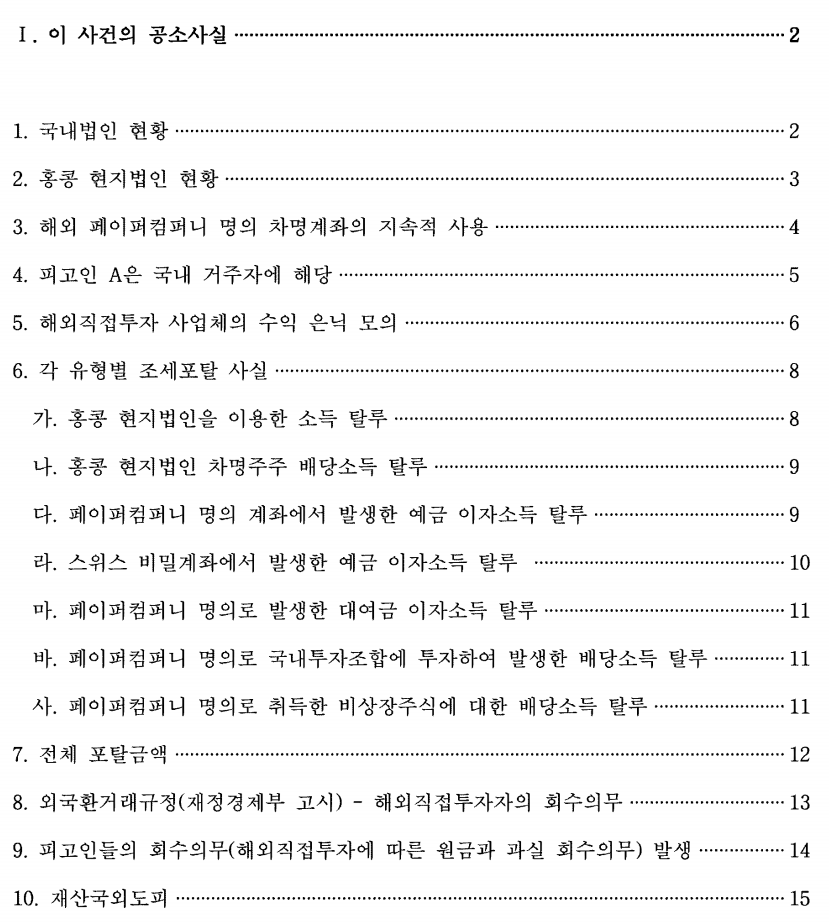

※ 피고인 A 운영 국내법인 현황

결국 피고인 A은 위와 같이 국내 법인 4개를 설립하여 실질적으로 지배하면서 (주)C, (주)D, (주)E를 통하여서는 봉제인형 수출업을, (주)G를 통하여서는 건물임대업을 영위하고 있다.

2. 홍콩 현지법인 현황

피고인들은 위와 같이 국내 법인을 설립, 운영하면서도 중국의 저임금을 활용하기 위해 1996. 5. 21. 홍콩에 자본금 미합중국통화 10만 달러(이하 미합중국통화를 '달러'라고, 홍콩통화를 '홍콩달러'라고 한다)를 해외 직접 투자 형식으로 투자하여 현지법인인 '이'를 설립한 다음 중국에서 제조한 봉제인형을 미국 'F'사로 수출하여 왔는데, 그 과정에서 '이'에서 'P', 'Q'로 법인의 명칭만 바꾸기도 하였지만, 실질적으로는 똑같은 인력 구조 및 거래선 등을 유지하면서 피고인 A이 10만 달러 투자에 따라 계속하여 운영하는 1인 회사로서, 중국의 제조공장과 미국 'F'사를 연결하는 봉제인형 수출업인 동일한 해외직접투자사업을 영위하였다. 3)4)5)

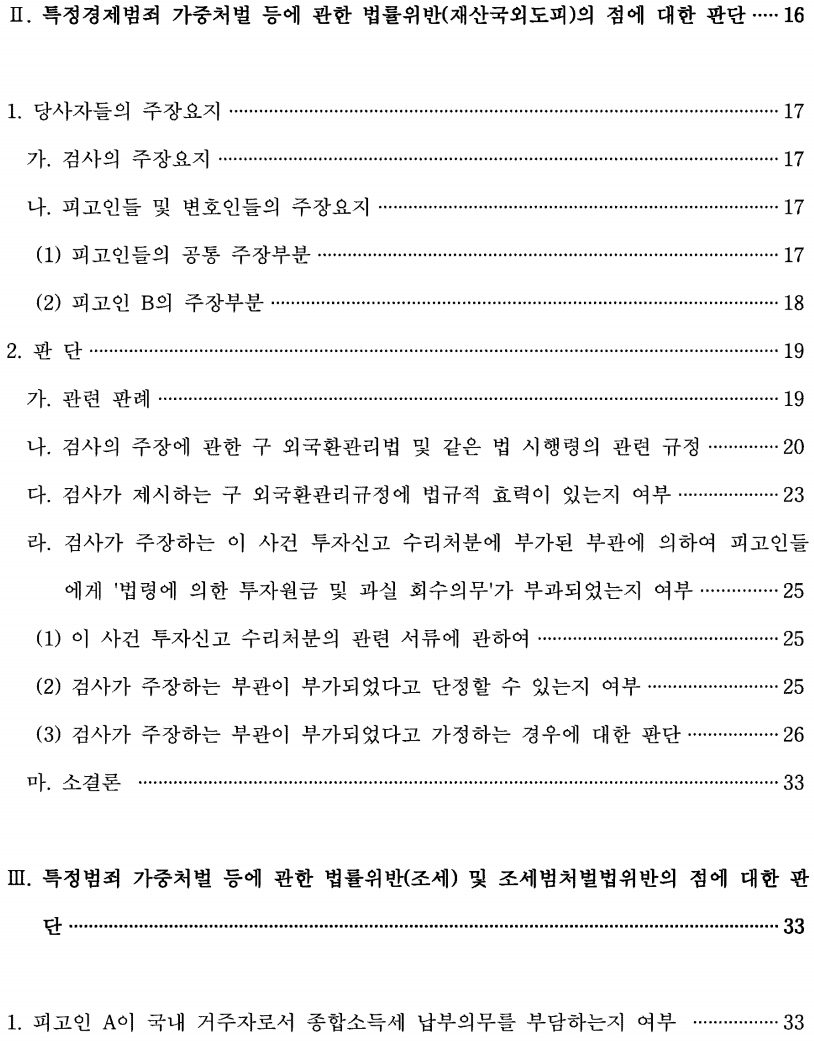

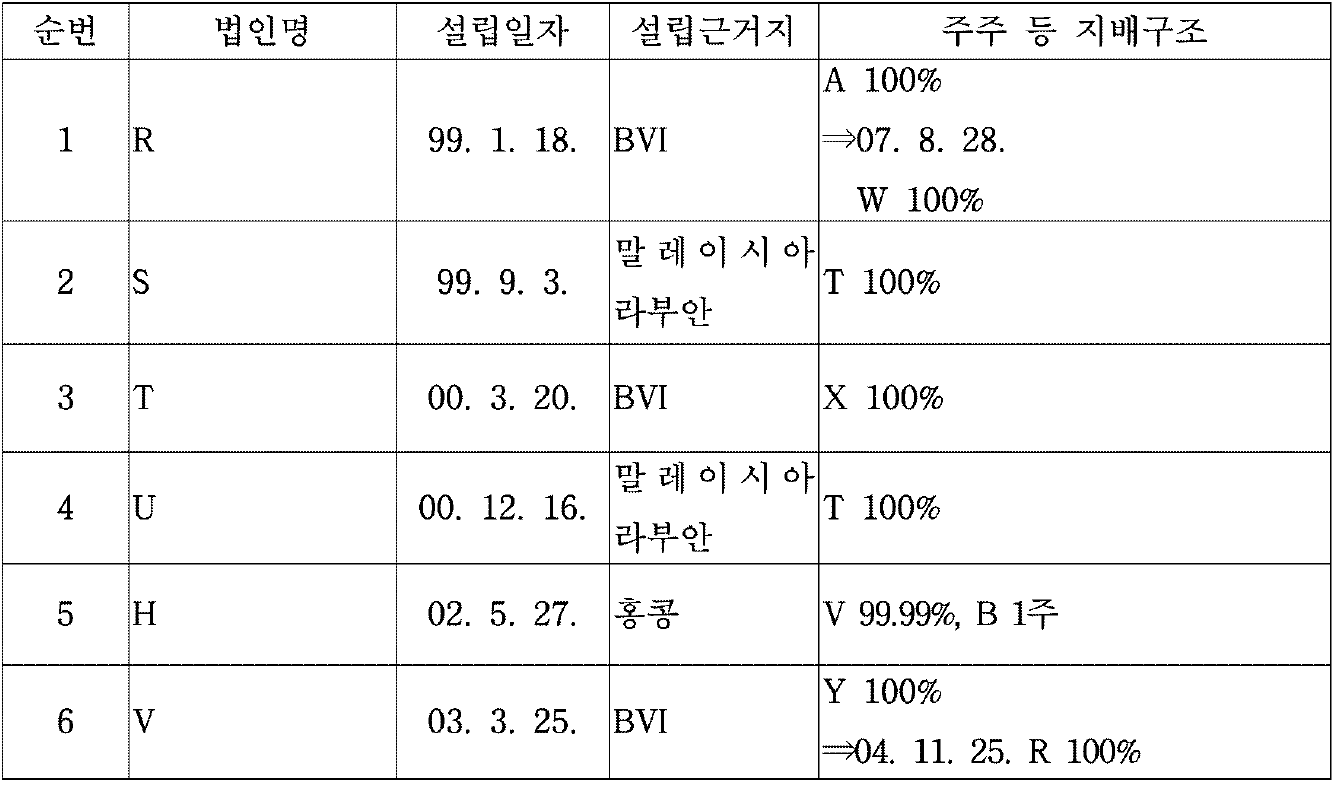

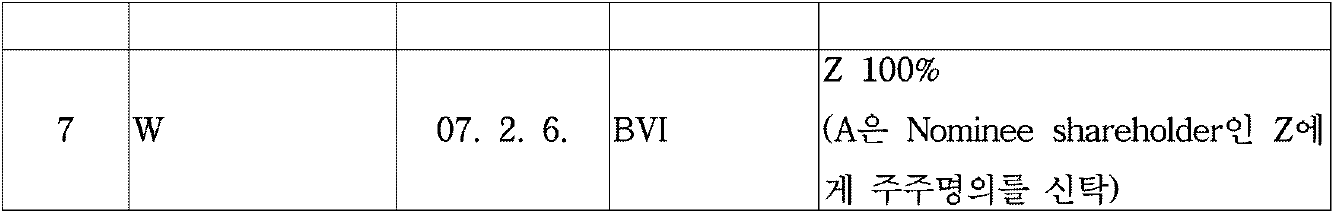

3. 해외 페이퍼컴퍼니 명의 차명계좌의 지속적 사용

피고인들은 공모하여 위와 같이 설립, 운영해 오던 홍콩 현지법인 이외에도 홍콩 현지법인에서 발생한 이익 등을 이전하기 위하여 영국령 버진아일랜드(이하 'BVI'라고 한다), 말레이시아 라부안 등 조세피난처를 근거지로 하여 아래에서 보는 바와 같이 R, S, T, U, H, V, W 등 다수의 페이퍼컴퍼니(Paper Company)를 설립한 다음, 홍콩 현지 법인에서 이전받은 금원을 기초로 페이퍼컴퍼니 명의의 계좌를 운용하였고 피고인 A은 수시로 그 계좌에서 돈을 입출금하면서 자신의 개인 계좌로 이용하였다.

※ 피고인 A 운영 해외 페이퍼컴퍼니 현황

4. 피고인 A은 국내 거주자에 해당 피고인 A은 1997. 7. 21.부터 서울 양천구 AD아파트 AE호에 전입하여 거주하던 중, 1999. 4. 28. 서울 성북구 AF 빌라 AG호로 전입하였으며, 다시 2002. 4. 29.부터 서울 서대문구 AH로 전입한 후 현재까지 계속 그 곳에서 거주하였다.

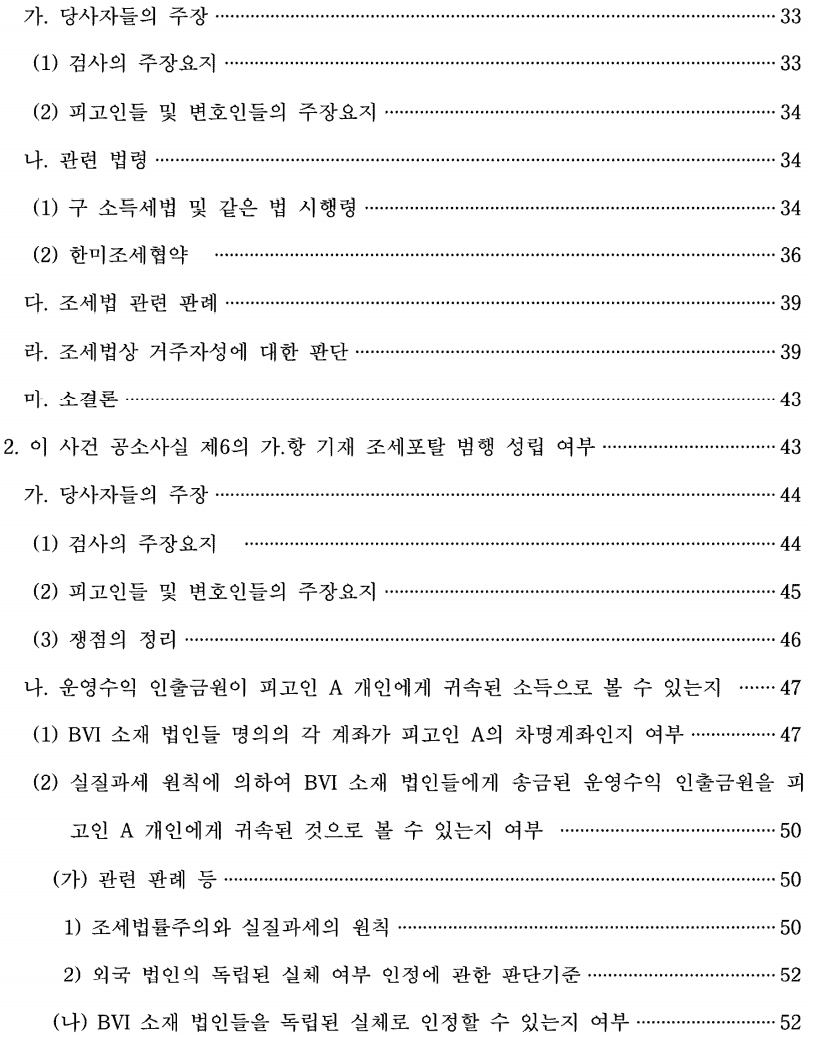

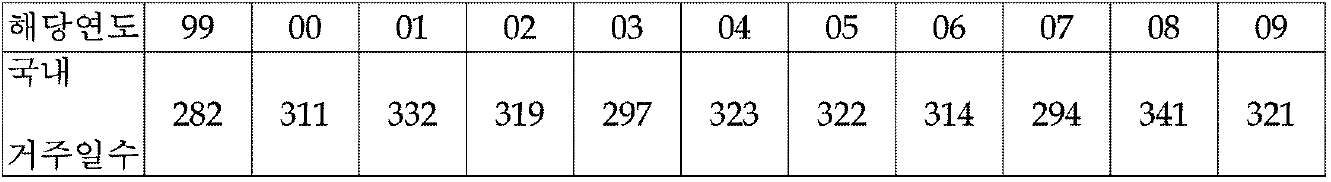

그런데 피고인 A은 1998. 7. 14. 미국 영주권을 취득하였지만 국내 주민등록상 주소지는 그대로 유지한 채 계속 국내에 거주하였고, 2001.경 미국 영주권을 포기한 이후 2009. 7. 23. 다시 싱가폴 영주권을 취득하여 그 즈음 국내 주민등록상으로는 이주말소처리가 되었다. 하지만 피고인 A은 아래 국내체류일 현황에서 보는 바와 같이 1999년 이후 매년 280일 이상을 국내에 거주하고 있었다.

피고인 A의 처 K은 피고인 A과 함께 거주지를 옮겨 다니던 중 1998. 7. 14. 미국 영주권 취득으로 국내 주민등록상 이주말소 처리가 되었으나, 2002년부터 국내로 입국하여 피고인 A의 주거지인 위 AH에서 피고인 A과 같이 거주하고 있다가, 2007. 4. 5. 미국 시민권 취득과 동시에 한국 국적을 포기하여 국적 상실자가 되었지만, A과 계속 같이 국내에 거주하고 있다.

한편 피고인 A은 1999. 4. 22. 위 AF빌라를 취득하였다가 2002. 3. 18. 이를 양도하였고, 2001. 11. 19. 위 AH 소재 주택을 취득하여 현재까지 보유하고 있는 등 수차례 부동산 매매 행위를 하기도 하였다.6)

※ 피고인 A 국내 체류일 현황

【 특정범죄가중처벌등에관한법률위반(조세) 】

5. 해외직접투자 사업체의 수익 은닉 모의 피고인 A은 국내에 (주)D, (주)C 등의 봉제업체를 설립하여 미국 유명 봉제완구업체인 'F' 사로부터 인형 주문을 받아 중국 소주에 있는 자체 공장(AK)에서 제작을 하거나 중국 내 다른 봉제업체에 다시 하청을 주는 방법으로 봉제인형을 제조한 후 이를 미국으로 수출해 왔다.

피고인 A은 앞서 기재와 같이 1996. 5. 21. 자본금 10만 달러(한화 8,000만원)로 홍콩 현지법인을 설립한 다음, 'F'사로부터 주문 받은 물량 중 일부는 위 (주)D, (주)C 등 국내 법인에서 위와 같은 방법으로 처리하고, 일부는 홍콩 현지법인에서 중국 내 하청업체로부터 직접 봉제인형을 납품받아 홍콩 현지법인 명의로 'F'사에 수출하는 형식으로 처리하여 왔는데, 그러한 과정에서 홍콩 현지법인의 매출규모가 커지게 되자, 조세 부담 등을 피하기 위하여 1997. 8. 27.경 기존의 사무실, 연락처를 그대로 사용하면서도 법인명을 'P'로 변경하였으나, 사실상 피고인 A의 1인 회사로서 동일한 사업체로 수출영업을 계속하였다.

그러나, 피고인들은 공모하여 사실은 홍콩 현지법인을 통한 봉제인형 수출이 원활히 이루어져 1996. 약 2,811만 달러, 1997. 약 2억2,022만 달러의 매출이 발생하고 있음에도 1998. 4. 30. 국내의 지정 외국환은행에는 '현지사정 및 영업전망 불투명'을 이유로 위 10만 달러(한화 8,000만원) 투자에 대한 영업을 아예 개시하지도 못하여 투자원금을 그대로 회수한다는 취지로 허위의 해외직접투자 내용변경 신고서를 제출하였다.

그런 다음, 피고인들은 공모하여 사실은 R, T는 피고인 A이 설립한 페이퍼컴퍼니에 불과하여 홍콩 현지법인에서 커미션(commission)이나 검사수수료(inspection) 등을 위 페이퍼컴퍼니에 별도로 지급할 아무런 사유가 없음에도 불구하고, Comm-BVI(커미션) 명목 등으로 R, T 등 페이퍼컴퍼니 앞으로 피고인 A이 설립 운영한 홍콩 현지법인의 이익금을) 이전한 다음, 피고인 A이 페이퍼컴퍼니로 이전된 돈에 대한 사실상의 처분권을 갖는 인출서명권(Authorized signature)을 보유하면서도 외양상으로는 그 페이퍼 컴퍼니의 지배구조를 복잡하게 변경하거나, 기존의 페이퍼컴퍼니 명의 계좌에서 다른 페이퍼컴퍼니 명의로 개설된 스위스 은행 비밀계좌로 송금하는 등 복잡한 변칙거래 수단을 동원하는 방법으로 세무당국의 조세 부과와 징수를 원천적으로 불가능하게 하거나 또는 현저히 곤란하게 하기로 마음먹었다.

그 과정에서 공인회계사 출신인 피고인 B는 피고인 A의 지시에 따라 매월마다 Comm-BVI(키미션) 명목 등으로 위 페이퍼컴퍼니에 송금할 금원을 계산한 다음, 홍콩에 있는 회계책임자 AL, Y 등에게 이를 송부해 주고 다시 송금 결과를 보고받아 이를 피고인 A에게 보고하는 등 적극 관여하기로 하였다.

6. 각 유형별 조세포탈 사실

가. 홍콩 현지법인을 이용한 소득 탈루

피고인들은 공모하여 미국 'F'사로부터 위 홍콩 현지법인 명의로 수령한 봉제인형 수출대금 중 정상적인 영업 이익에 해당하는 금원(매출액의 약 15%)을 Comm-BVI 명목 등으로 피고인 A이 위와 같이 설립해 놓은 페이퍼컴퍼니인 R 및 T 명의의 계좌로 이전하여 두고, 위 페이퍼컴퍼니의 실제 소유주인 피고인 A 본인이 R 및 T 명의의 계좌에 대한 인출서명권을 보유하여 마치 피고인 A의 개인소득인 것처럼 처분할 수 있도록 하였다.

그에 따라 2000 사업년도에 발생한 위 페이퍼컴퍼니 명의로 이전되어 A이 처분권을 보유한 소득 50,476,801,003원에 대하여 2001. 5. 31.경 서울 소재 관할 세무당국에 종합소득세 과세표준 및 세액을 신고함에 있어 이를 의도적으로 누락한 것을 비롯하여 별지 『탈루유형별 포탈세액 기재와 같이 2002 사업년도까지 총 94,758,743,058원을 누락하였다.

나. 홍콩 현지법인 차명주주 배당소득 탈루

피고인들은 공모하여 미국 'F'사로부터 위와 같이 홍콩 현지법인 명의로 수령한 수출대금의 1%만 중개수수료 명목으로 취득한 것처럼 홍콩 세무당국에 법인소득 발생 신고를 하였는데, 이처럼 중개수수료 명목으로 신고된 소득에 관하여 발생한 배당소득은 사실은 피고인 A이 실질적으로 배당받은 것임에도 불구하고 피고인 A 대신 위에서 거명된 홍콩 현지법인의 차명 주주(J, Y, AA, AB, V) 명의로 그 지분에 따른 배당을 받아 이를 모두 피고인 A이 인출, 홍콩에서의 경비, 체재비 등으로 사용하였다.

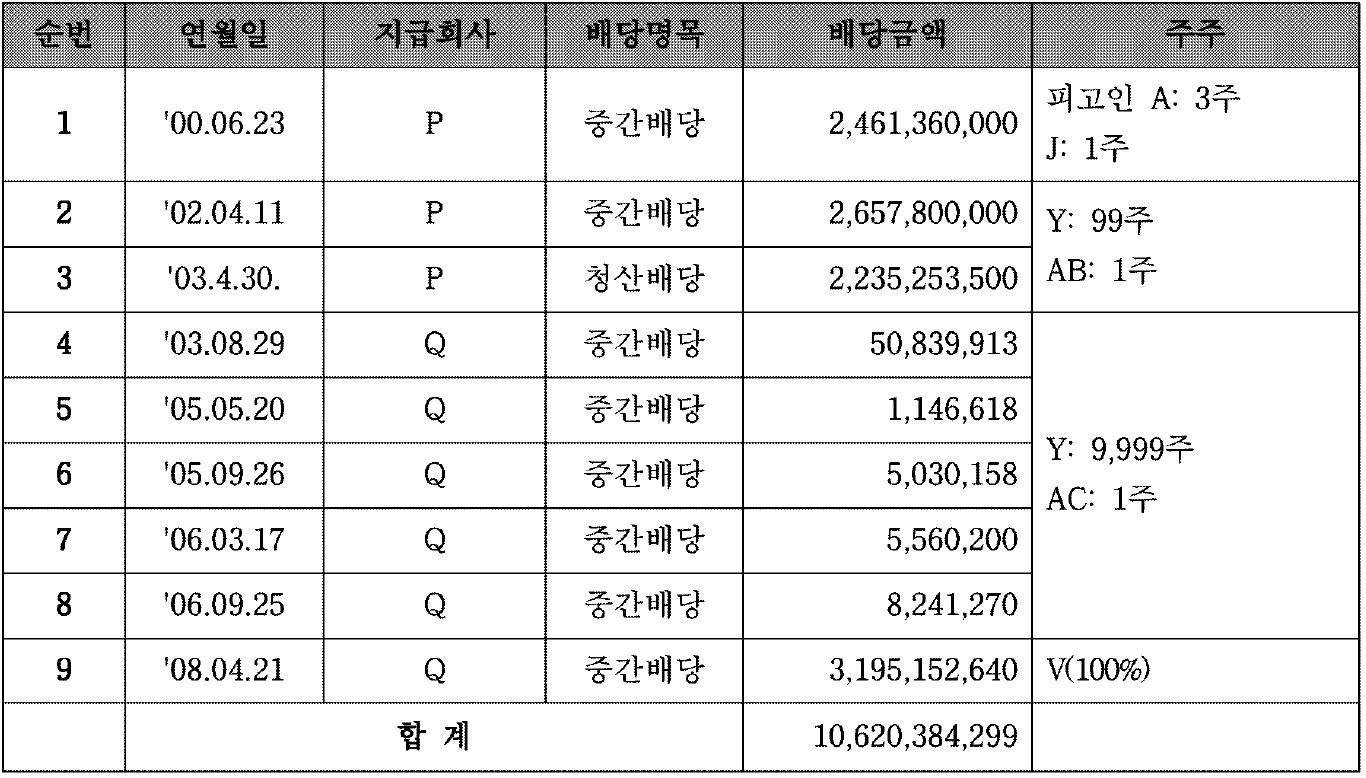

그에 따라 2000 사업년도에 홍콩 현지법인의 배당소득 2,461,360,000원이 발생하였음에도 2001. 5. 31.경 서울 소재 관할 세무당국에 종합소득세 과세표준 및 세액을 신고함에 있어 이를 의도적으로 누락한 것을 비롯하여 별지 『탈루유형별 포탈세액 기 기재와 같이 2008 사업년도까지 총 10,620,384,299원을 누락하였다.

다. 페이퍼컴퍼니 명의 계좌에서 발생한 예금 이자소득 탈루

피고인들은 공모하여 위와 같은 방법으로 페이퍼컴퍼니인 R, T 명의 계좌에 위와 같은 방법으로 조성한 피고인 A의 돈을 적립하였다가 그 중 일부를 다른 페이퍼컴퍼니인 V 및 U 명의 계좌로 옮겨 놓는 등으로 인하여 AM 은행 홍콩지점에 위와 같은 4개의 페이퍼컴퍼니 명의로 개설된 계좌에서 이자가 발생하게 되었다. 그에 따라 2002 사업년도에 이자소득 513,513원이 발생하였음에도 2003. 5. 31.경 서울 소재 관할 세무당국에 종합소득세 과세표준 및 세액을 신고함에 있어 이를 의도적으로 누락한 것을 비롯하여 별지 『탈루유형별 포탈세액 기재와 같이 2008 사업년도까지 총 2,714,838,714원을 누락하였다.

라. 스위스 비밀계좌에서 발생한 예금 이자소득 탈루

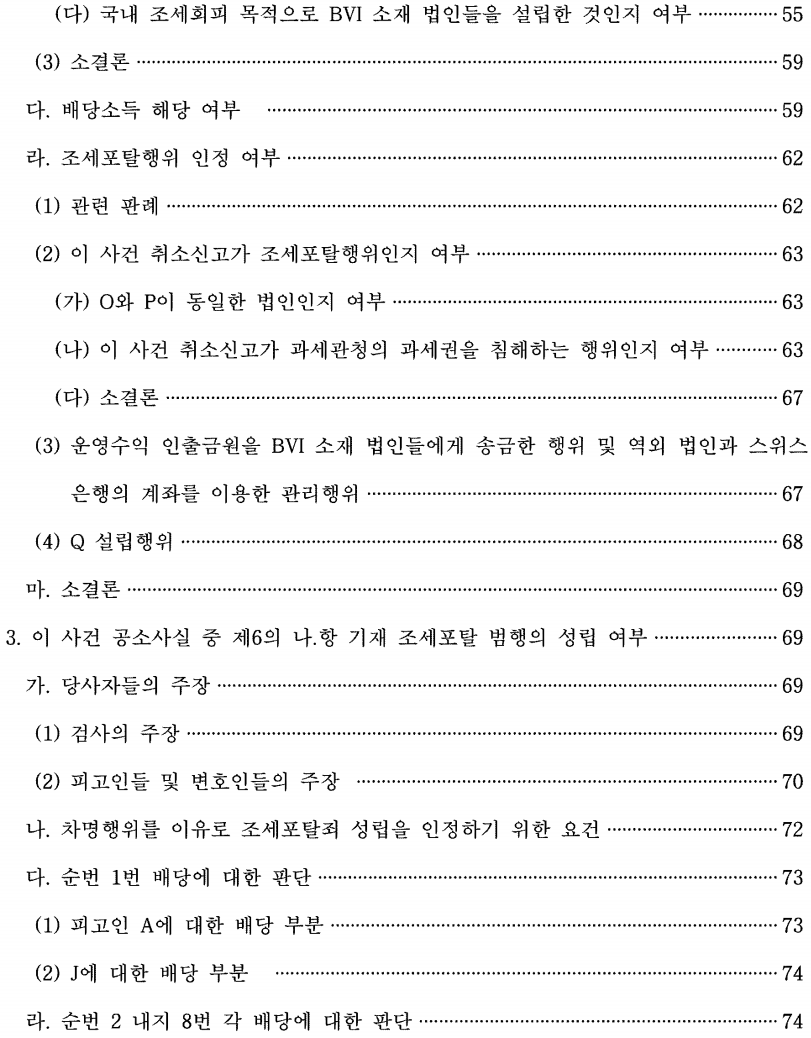

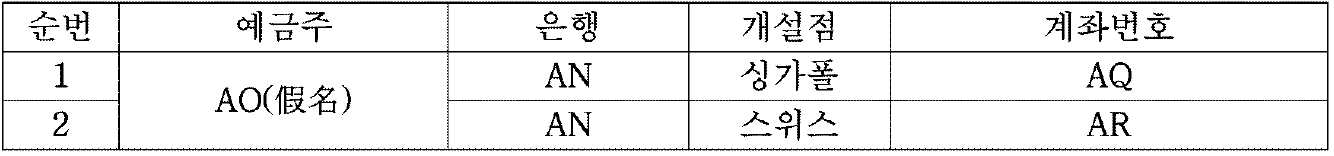

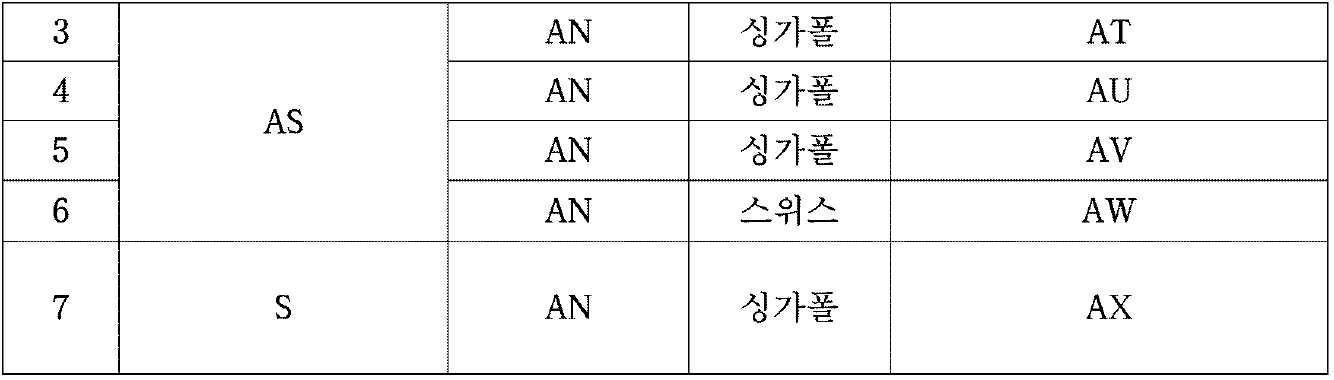

피고인들은 공모하여 페이퍼컴퍼니인 R, T, U, V 명의 계좌에 적립해 놓은 돈 중 일부를 다시 스위스 AN 은행의 'AO' 가명 계좌 등 비밀계좌로 이전하여 더욱 그 추적이 어렵게 하였고, 그 과정에서 아래에서 보는 바와 같이 스위스 AN 은행 7개 및 AP 은행 4개 등 비밀계좌 총 11개에서 그 적립금 8,600만 달러에 대하여 이자 등이 발생하게 되었다.

※ 스위스 AN 은행에 개설된 비밀계좌 현황

그에 따라 2001 사업년도에 이자소득 102,187,940원이 발생하였음에도 2002. 5. 31.경 서울 소재 관할 세무당국에 종합소득세 과세표준 및 세액을 신고함에 있어 이를 의도적으로 누락한 것을 비롯하여 별지 『탈루유형별 포탈세액』 기재와 같이 2008 사업년도까지 총 1,276,956,933원을 누락하였다.

마. 페이퍼컴퍼니 명의로 발생한 대여금 이자소득 탈루

피고인들은 공모하여 위와 같이 피고인 A이 운영하고 있는 V 명의 계좌로 은닉된 비자금 중 일부를 홍콩 소재 선박투자회사인 AY에 대여하여 그 과정에서 대여금에 대한 이자가 발생하였다.

그에 따라 2007 사업년도에 대여금에 대한 이자소득 469,450,000원이 발생하였음에도 2008. 5. 31.경 서울 소재 관할 세무당국에 종합소득세 과세표준 및 세액을 신고함에 있어 이를 의도적으로 누락한 것을 비롯하여 별지 『탈루유형별 포탈세액』 기재와 같이 2008 사업년도까지 총 2,568,186,250원을 누락하였다.

바. 페이퍼컴퍼니 명의로 국내 투자조합에 투자하여 발생한 배당소득 탈루

피고인들은 공모하여 2000, 12. 7. 국내 투자조합인 AZ조합에 피고인 A이 운영하고 있는 페이퍼컴퍼니인 U 명의로 55억 원을 투자하였고, 다시 2000, 12. 13.경 A이 70%의 지분을 보유하고 있던 BA (설립일자 2000. 5. 2. 근거지 : 말레이시아 라부안) 명의를 이용하여 38억 5,000만원 상당을 위 AZ조합에 투자하였는데 위 조합에서는 투자 지분에 따라 투자소득을 배당하였다.

그에 따라 2006 사업년도에 위 AZ조합으로부터 투자 배당소득 1,402,249,467원이 발생하였음에도 2007. 5. 31.경 서울 소재 관할 세무당국에 종합소득세 과세표준 및 세액을 신고함에 있어 이를 의도적으로 누락하였다.

사. 페이퍼컴퍼니 명의로 취득한 비상장주식에 대한 배당소득 탈루

피고인들은 공모하여 피고인 A이 운영하고 있는 페이퍼컴퍼니인 S을 통하여 국내 비상장기업인 (주)BB의 주식 120만주(지분율 약 40% 상당)를 위 BB 대주주인 BC로부터 대금 200억 원에 양수하여 이를 보유하고 있던 중, 2007. 12.경 BB에 대하여 코스닥 상장 등을 검토하는 과정에서 대주주가 조세피난처에 설립된 페이퍼컴퍼니인 경우 상장이 어렵다는 점을 알게 되자 국내 비거주자로서 싱가폴 영주권자인 BD로 그 명의를 변경하였고, 그 무렵 BB에서 그 사업실적에 따라 배당을 하게 되면서 위와 같이 차명으로 보유 중이던 (주)BB의 주식에 대하여서도 배당소득이 발생하게 되었다. 그에 따라 2008 사업년도에 배당소득 300,000,000원이 발생하였음에도 2009. 5. 31.경 서울 소재 관할 세무당국에 종합소득세 과세표준 및 세액을 신고함에 있어 이를 의도적으로 누락하였다.

7. 전체 포탈금액

결국 피고인들은 공모하여 홍콩 현지법인으로부터 Comm-BVI 명목 등으로 R, T 같은 페이퍼컴퍼니 앞으로 이익을 이전한 다음 피고인 A이 그 금원을 실질적으로 지배, 관리하면서도 외양상으로는 그 페이퍼컴퍼니의 지배구조를 위에서 본 바와 같이 수개의 페이퍼컴퍼니를 설립하는 방법으로 복잡하게 변경하고, 그와 같이 설립한 페이퍼컴.퍼니를 이용하여 수차례 송금을 주고받는 방법, 예컨대 2005.경 T 명의의 홍콩 AM 은행 계좌에서 6,600만 달러를 인출하여 V의 계좌로 송금한 다음, 다시 1,800만 달러는 스위스 AN 은행의 'AO' 가명 계좌로, 그 중 2,000만 달러는 피고인 A이 AP 은행에 가명으로 개설해 놓은 비밀계좌로 송금하는 등의 방법으로 국내 과세관청의 추적을 곤란하게 하는 등8) 사기, 기타 부정한 행위로서 위와 같이 2000 과세연도부터 2008 과세연도까지 총 113,641,358,721원 상당의 소득을 신고하지 아니하여 별지 『탈루유형별 포탈세액』 기재와 같이 종합소득세 43,703,990,418원을 포탈하였다. 9) (특정경제범죄가중처벌등에관한법률위반(재산국외도피) 】

8. 외국환거래규정(재정경제부 고시) - 해외직접투자자의 회수의무10) 거주자가 금융·보험업 이외의 업종에 대하여 해외직접투자를 하고자 하는 경우에는 지정 거래외국환은행의 장에게 신고를 하여 수리를 받아야 하고(제9-7조 제1항) 해외직 접투자자는 당해 신고수리의 조건에 따라 투자원금과 과실을 현금으로 국내에 회수하여야 한다(제9-5조).

또한, 해외직접투자자가 해외직접투자사업을 청산하고자 하는 경우에는 당해 지정거래외국환은행의 장에게 신고하여 수리를 받아야 하고, 해외직접투자자가 투자사업을 청산할 때에는 분배받은 잔여재산을 제9-5조의 규정에 따라 즉시 국내로 회수하여야 한다(제9-9조 제1항, 제2항).

9. 피고인들의 회수의무(해외직접투자에 따른 원금과 과실 회수의무) 발생

피고인 A은 앞에서 기재한 것처럼 1996. 5. 21. 홍콩 현지법인인 'O'를 설립하면서 지정외국환은행에 해외직접투자 신고서를 제출하였는데 그 내용은 자기자금 10만 달러 (한화 8,000만원 상당)을 투자하여 홍콩 현지법인을 설립하고 매년 봉제인형 10만 Dozen 이상을 생산하여 미국에 수출함으로써 예상매출액 연간 250만 달러 이상을 목표로 한다는 것이다.

피고인 A은 홍콩에서 위와 같이 10만 달러를 투자하여 홍콩 현지법인 O를 설립하여 해외직접투자사업인 봉제인형 수출사업을 영위하였고, 위와 같이 P이라는 법인을 추가로 설립하여 위 법인들을 사실상 피고인 A의 1인 회사로 운영하면서 중국에 있는 공장에 주문하여 생산한 봉제인형을 미국에 있는 'F'사에 공급하는 해외직접투자사업을 계속 하였는데, 1996. 약 2,811만 달러, 1997. 약 2억 2,022만 달러, 1998. 약 3억 9,019만 달러, 1999. 약 3억 1,944만 달러, 2000, 약 2억 5,450만 달러, 2001. 약 1억 2,649만 달러, 2002. 약 8,851만 달러 상당의 매출을 올리게 되어 그에 따른 원금과 과실을 회수할 의무가 발생하였다.

그럼에도 불구하고 피고인들은 공모하여 매출액 중 일정금액을 피고인 A에 대한 수익금 배당 명목으로 지속적으로 페이퍼컴퍼니인 R 명의로 개설한 피고인 A 명의의 차명계좌로 송금하는 방법으로 은닉해오다가 과세관청 및 외환관리당국의 추적을 차단함으로써 은닉행위를 더욱 공고히 할 생각으로 1998. 4. 30.경 국내 지정 외국환은행에는 '현지 사정 및 영업전망 불투명'을 이유로 위 10만 달러 투자에 대한 영업을 아예 개시하지도 못하여 투자원금을 그대로 회수한다는 취지로 허위 내용의 해외직접투자 변경신고서를 제출하면서 마치 위 투자 원금을 회수하는 것처럼 가장하였으나, 실질적으로는 똑같은 인력 구조 및 거래선 등을 유지하면서 사실상 0, P이라는 법인을 운영하는 방식으로 대한민국 국민의 재산인 10만 달러를 홍콩에 투자함으로써 개시한 해외직접 투자사업인 봉제인형 수출사업을 계속 영위하였다.

결국 피고인 A이 1996. 5. 21.경 홍콩에서 0 법인 설립에 10만 달러를 투자하는 방법으로 해외직접투자사업인 봉제인형 수출업을 시작한 이후 매년 위와 같이 막대한 매출액 및 그에 따른 이익금이 발생하였음에도 마치 0 법인의 허위 청산신고로 해외직 접투자사업인 홍콩에서의 봉제인형 수출사업 전체를 청산하는 것처럼 가장하였을 뿐 대부분의 수익금은 그대로 둔 채 P로 명의만을 바꿔 실질적으로 피고인 A의 1인 회사를 운영하는 형태로 동일한 해외직접투자사업을 계속하여 왔으므로 P 법인 명의로 봉제인형 수출사업을 영위하면서 발생한 원본과 과실에 해당하는 이익금에 대하여는 국내로 회수하여야 할 의무가 발생하였다.

10. 재산국외도피 누구든지 법령에 위반하여 대한민국 또는 대한민국 국민의 재산을 국외에 이동하거나 국내에 반입하여야 할11) 재산을 국외에서 은닉 또는 처분하는 방법으로 도피시켜서는 아니된다.

피고인 A이 위와 같이 홍콩 현지법인을 운영하면서 10만 달러를 투자하여 개시한 미국 'F'사와의 봉제인형 수출사업에서 매년 발생한 매출액 중 각종 비용 등을 공제한 이익금은 위 해외직접투자에 따른 과실로서 국내에 반입할 의무가 있는 대한민국 국민의 재산에 해당하므로, 피고인 A은 외국환 관련 법령에 따라 이를 국내에 회수하여야 한다.

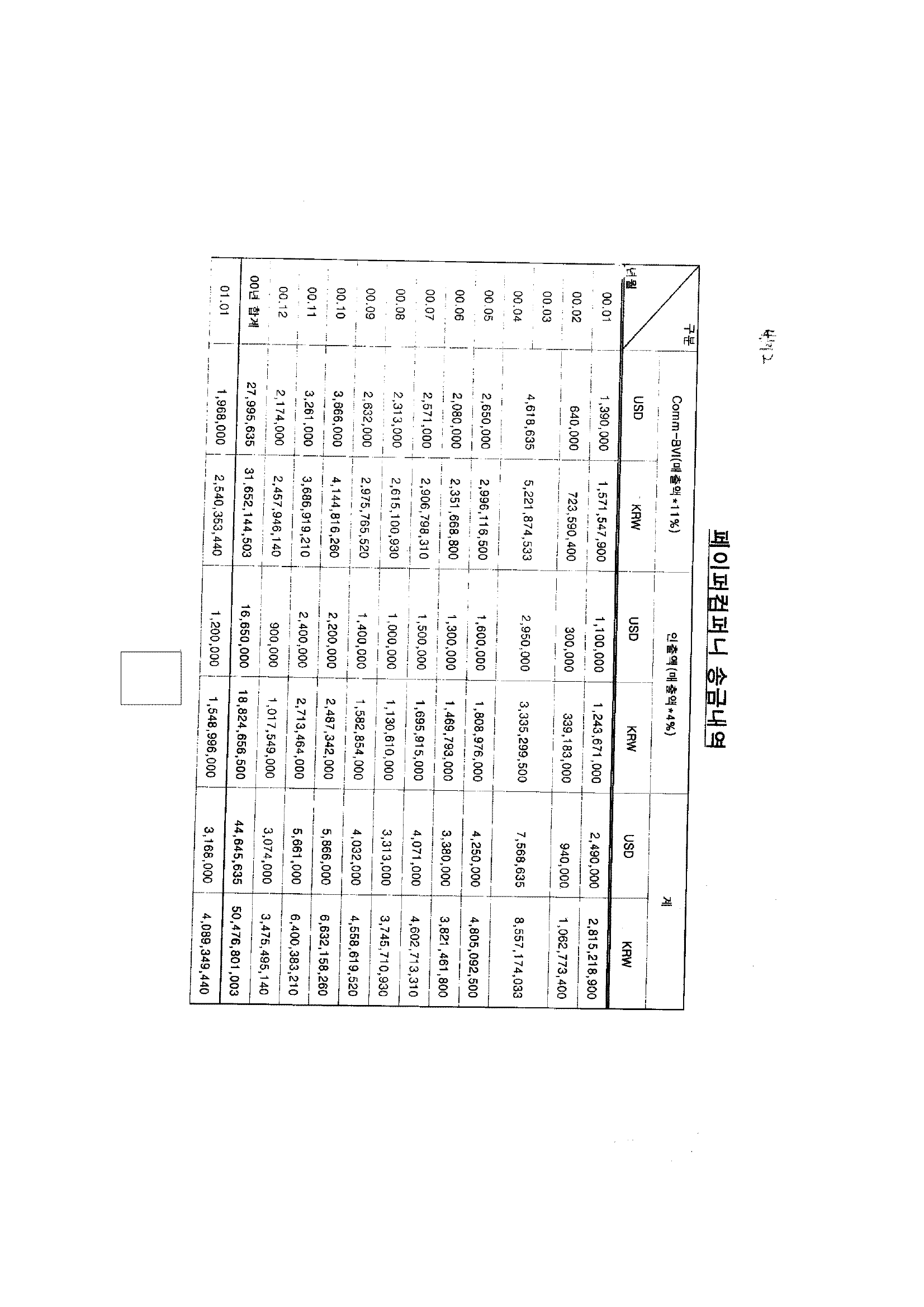

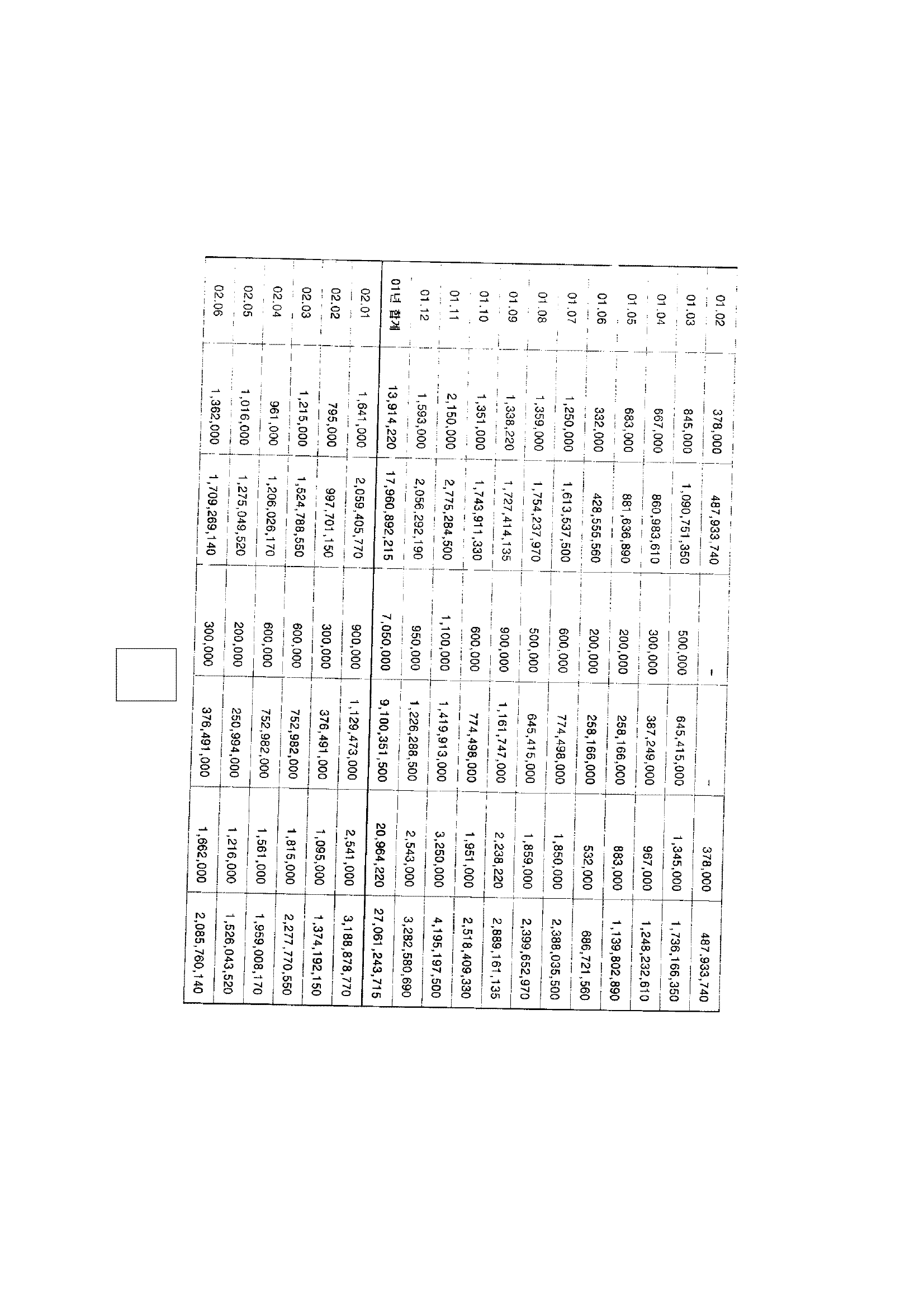

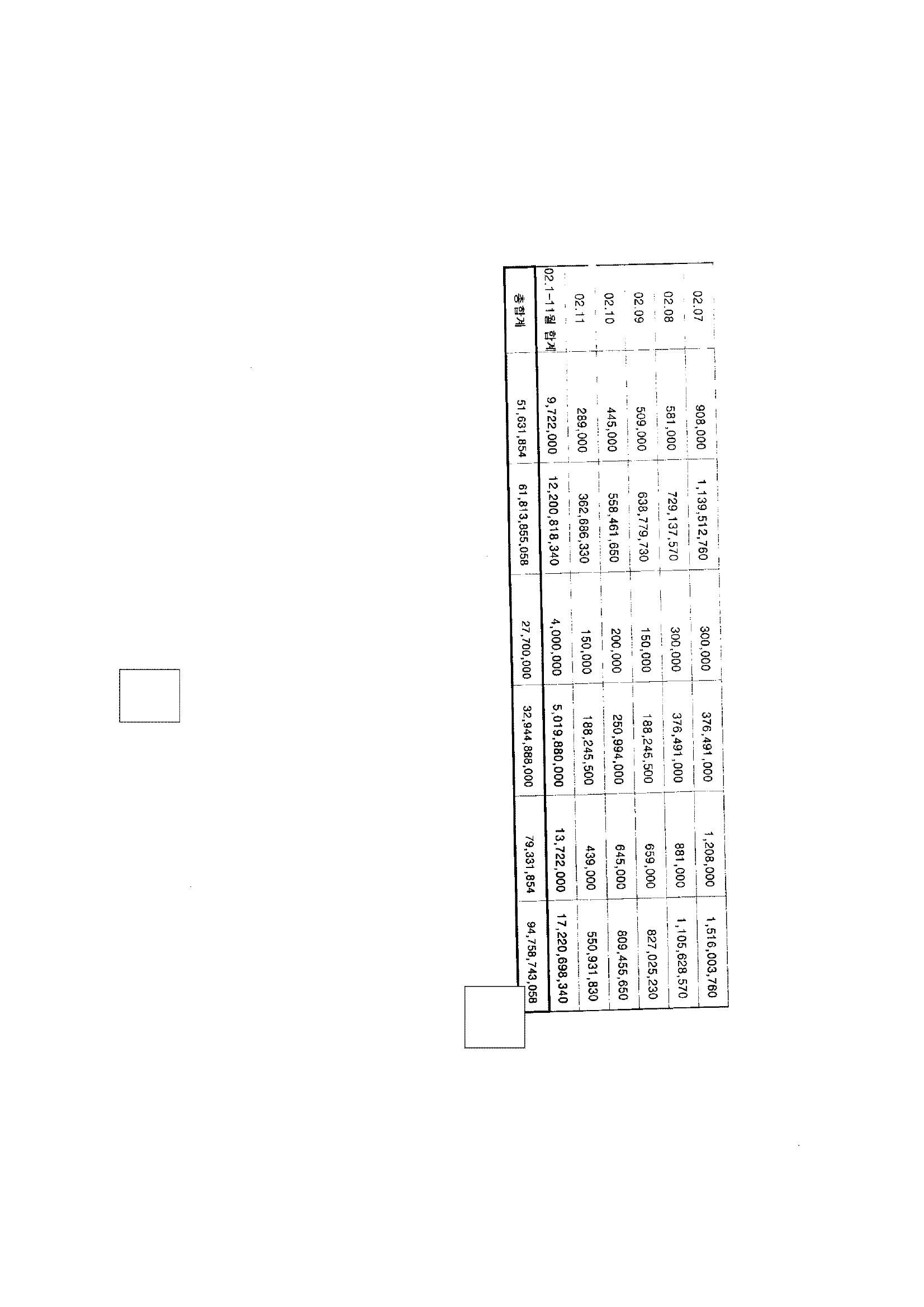

그럼에도 불구하고 피고인들은 공모하여 2000. 1.경 홍콩에서 영위한 해외직접투자사업인 봉제인형 수출사업에서 발생한 매출액 중 과실에 해당하는 이익금(매출액 대비약 15%) 249만 달러(한화 2,815,218,900원 상당)을 회수의무에 위반하여 페이퍼컴퍼니R 및 T 명의로 홍콩 AM 은행에 개설해 놓은 계좌에 송금한 것을 비롯하여 별지 『페이퍼컴퍼니 송금내역, 기재와 같이 2000, 1. 경부터 2002. 11. 경까지 총 79,331,854달러(한화 94,758,743,058원 상당)을 R 및 T 명의의 계좌로 송금한 다음,12) 앞서 기재된 바와 같은 다른 해외 페이퍼컴퍼니 명의 차명계좌 등으로 순차적으로 다시 송금하였다.

이로써 피고인들은 공모하여 법령에 위반하여 국내에 반입하여야 할 대한민국 국민의 재산 합계 총 94,758,743,058원 상당을13) 국외에서 은닉 또는 처분하여 이를 도피시켰다. 14)

I. 특정경제범죄 가중처벌 등에 관한 법률위반(재산국외도피)의 점에 대한 판단

1. 당사자들의 주장요지

가. 검사의 주장요지

피고인 A이 1996. 7. 9. (주)C[이하 회사를 지칭할 때 '주식회사'나 '(주)'는 생략한다], J 등 3인의 공동투자 형식으로 해외직접투자신고(이하 '이 사건 투자신고'라고 한다)를 하고, 홍콩에 10만 달러를 투자하여 이를 설립·운영함으로써 해외직접투자를 하였는데1,이사건투자신고당시시행중이던'외국환관련법령'내지'이사건투자신고 수리처분에 부가된 부관'에 의하여 피고인 A에게 투자원금 및 이에 대한 과실을 국내로 회수하여야 할 법령상 의무가 발생하였다. 그럼에도 불구하고 피고인 A은 10만 달러만 국내에 회수하고, 그에 대한 과실이라고 볼 수 있는 P의 운영수익금을 국내로 반입하지 않고 2000. 1.경부터 2002. 11.경까지 이를 BVI 소재 명목회사인 R나 T(이하 'BVI 소재 법인들'이라고 한다)에 송금함으로써 이를 은닉하였고, 그 과정에서 1998. 4. 30. 허위로 해외직접투자에 대한 청산신고까지 하였다. 그리고 피고인 B는 P이 BVI 소제 법인들에게 송금할 금액을 계산해주는 등의 방법으로 이러한 피고인 A의 은닉행위에 가담하였다. 따라서 피고인들은 특정경제범죄 가중처벌 등에 관한 법률(이하 '특경법'이라고만 한다) 위반(재산국외도피)죄의 책임을 부담한다.

나, 피고인들 및 변호인들의 주장요지

(1) 피고인들의 공통 주장부분

이 부분 공소사실과 같이 특경법위반(재산국외도피죄가 성립하기 위해서는 피고인들이 2000. 1.경부터 2002. 11.경까지 '법령에 의하여 국내로 반입할 의무가 있는 재산을 도피시켰어야 한다. 그런데 피고인 A이 1996. 7. 9. 이 사건 투자신고를 할 당시 시행 중이던 외국환 관련 법령은 투자원금 및 과실 회수의무에 대하여 아무런 규정을 하지 않고 있다.

그리고 관할 관청이 1996. 7. 9.자 이 사건 투자신고에 대한 수리처분을 하면서 투자원금 및 과실 회수의무를 부관으로 붙였다고 볼 만한 증거가 없고, 설령 검사가 주장하는 바와 같이 '결산 후 배당금을 국내로 회수하여야 한다.'라는 내용이 포함된 부관을 붙였다고 가정하더라도, 이로 인하여 피고인들에게 2000. 1.경부터 2002. 11.경까지 이 부분 공소사실에 기재된 P의 운영수익금을 국내로 반입해야 하는 '법령상의 의무'가 부과되었다고 보기도 어렵다.

따라서 피고인들에게 특경법위반(재산국외도피)죄의 책임을 물을 수는 없다.

(2) 피고인 B의 주장부분

피고인 B는 홍콩 현지법인의 업무를 담당하고 있던 Y 등으로부터 부탁을 받고 당시 홍콩 현지법인의 회계업무를 처리하던 홍콩 회계전문가 AL으로부터 자료를 받아 홍콩 현지법인의 수수료 지급 등에 관한 업무처리를 검토한 적이 있을 뿐이고, 이를 BVI 소재 법인에 송금하는 행위에 가담한 적이 없다. 따라서 이 부분 공소사실에 관하여 피고인 B에게 공동정범으로서의 책임을 물을 수 없다.

2. 판단

가. 관련 판례

형벌법규의 해석은 엄격하여야 하고 명문규정의 의미를 피고인에게 불리한 방향으로 지나치게 확장해석하거나 유추해석하는 것은 죄형법정주의 원칙에 어긋나는 것으로서 허용되지 아니한다(대법원 2009. 12. 10. 선고 2009도3053 판결 등 참조).

특경법 제4조 제1항은 "법령에 위반하여 대한민국 또는 대한민국 국민의 재산을 국외에 이동하거나 국내에 반입하여야 할 재산을 국외에서 은닉 또는 처분하여 도피시킨 때"를 재산국외도피죄의 구성요건으로 규정하고 있는바, 위 규정의 문언상 '법령에 위반하여'는 재산국외도피의 행위 태양인 '국외 이동 또는 국외에서의 은닉·처분'과 함께 '국내에 반입하여야 할 재산'도 수식하는 것으로 해석하여야 하고, 따라서 제4조 제1항 후단의 국외에서의 은닉 또는 처분에 의한 재산국외도피죄는 법령에 의하여 국내로 반입하여야 할 재산을 이에 위반하여 은닉 또는 처분시킨 때에 성립한다고 할 것이다.

그러므로 '국내에 반입하여야 할 재산'이라 함은 법령에 의하여 국내에 반입하여야 할 의무를 부담하는 대한민국 또는 대한민국 국민의 재산을 의미하는 것으로 보아야 한다.

(대법원 2003. 10. 10. 선고 2003도3516 판결 참조). 이와 달리 '국내에 반입하여야 할 재산'을 법령상 국내로의 반입의무 유무와 상관없이 국내로의 반입이 예정된 재산을 의미하는 것으로 확장하여 해석하는 것은 형벌법규를 지나치게 유추 또는 확장해석하여 죄형법정주의의 원칙에 어긋나는 것으로서 허용될 수 없다. 또한 특경법 제4조 제1항의 재산국외도피죄의 입법 취지가 국내의 재산을 해외에 도피시킴으로써 국부에 손실을 가져오는 행위를 처벌함으로써 국가재산을 보호하려는 데에 있다는 점을 고려하더라도, 그 법정형이 1년 이상의 유기징역 또는 당해 범죄행위의 목적물의 가액의 2배

이상 10배 이하에 상당하는 벌금으로 중하게 설정되어 있을 뿐만 아니라,15) 특경법 제10조에서 범행 대상인 재산을 필요적으로 몰수하고 그 몰수가 불능인 때에는 그 가액을 추징하도록 규정하고 있는 등 재산국외도피사범에 대한 징벌의 정도를 강화하고 있는 점이나 국가경제의 발전과 세계화 추세 등에 따라 외환거래에 관한 규제가 크게 완화된 점 등에 비추어 볼 때, 어떠한 행위가 특경법 제4조 제1항 소정의 재산국외도피에 해당하는지를 판단함에 있어서는 당시 행위자가 처하였던 경제적 사정 내지 그 행위를 통하여 추구하고자 한 경제적 이익의 내용 등 그러한 행위에 이르게 된 동기, 행위의 방법 내지 수단이 은밀하고 탈법적인 것인지 여부, 행위 이후 행위자가 취한 조치 등 여러 사정을 두루 참작하여 엄격하고 신중하게 판단하여야 할 것이다(대법원 2010. 9. 9. 선고 2007도3681 판결 등 참조).

나. 검사의 주장에 관한 구 외국환관리법 및 같은 법 시행령의 관련 규정

이 부분 공소사실을 유죄로 인정하기 위해서는 피고인들에게 2000. 1.경부터 2002. 11.경까지 재산을 국내로 회수하여야 할 '법령상의 의무'가 있었다고 인정되어야 하는데, 검사는 1996. 7. 9.자 이 사건 투자신고 수리처분으로 인하여 피고인들에게 위와 같은 '법령상의 의무'가 부과되었다는 취지로 주장하고 있으므로,16) 먼저 그 당시 시행되고 있던 구 외국환관리법 및 같은 법 시행령의 규정내용에 대하여 본다.

재정경제원장관은 국제수지의 균형을 위하여 필요하다고 인정하는 경우에는 대통령령이 정 하는 바에 의하여 비거주자에 대한 채권을 보유하고 있는 거주자로 하여금 그 채권을 추심 하여 국내로 회수하도록 할 수 있다. 제21조 (자본거래의 허가 및 신고) ① 다음 각 호의 1에 해당하는 거래 또는 행위(이하 "자본거래"라 한다)를 하고자 하는 거 주자나 비거주자는 제2항 및 제3항의 규정에 의하여 재정경제원장관에게 신고하거나 재 정경제원장관의 허가를 받아야 한다. 1. 거주자와 비거주자간의 예금계약, 신탁계약, 금전의 대차계약, 채무의 보증계약 또는 대 외지급수단이나 채권의 매매계약(제6호에 해당하는 경우를 제외한다)에 따른 채권의 발 생 변경 또는 소멸에 관한 거래(이하 "채권의 발생등에 관한 거래"라 한다) 3. 거주자에 의한 비거주자로부터의 증권 또는 이에 관한 권리의 취득이나 비거주자에 의한 거주자로부터의 증권 또는 이에 관한 권리의 취득(제6호에 해당하는 경우를 제외한다) 7. 거주자에 의한 외국에 있는 부동산 또는 이에 관한 권리의 취득이나 비거주자에 의한 국내에 있는 부동산 또는 이에 관한 권리의 취득 9. 기타 제1호 내지 제8호와 유사한 형태로서 대통령령이 정하는 거래 또는 행위 ② 거주자 또는 비거주자가 제1항 제1호 제2호 제6호 및 제9호의 자본거래의 당사자가 되 고자 하는 경우에는 대통령령이 정하는 구분에 의하여 재정경제원장관에게 신고하거나 재정경제원장관의 허가를 받아야 한다. 다만, 다음 각 호의 1에 해당하는 경우에는 그러 하지 아니하다. (중략) ③ 거주자 또는 비거주자가 제1항 제3호 내지 제5호 제7호 및 제8호의 자본거래의 당사자 가 되고자 하는 경우로서 다음 각 호의 1에 해당하는 경우에는 대통령령이 정하는 구분 에 의하여 재정경제원장관에게 신고하거나 재정경제원장관의 허가를 받아야 한다. 1. 당해 자본거래가 자본의 불법유출 유입 등의 형태로 행하여질 것으로 우려되는 경우 |

2. 국내 금융시장 또는 자본시장에 나쁜 영향을 미칠 것으로 예상되는 경우 3. 국내 산업활동 및 국가경제의 원활한 운영에 지장을 초래하는 경우 4. 조약 및 일반적으로 승인된 국제법규의 성실한 이행을 위하여 필요한 경우 또는 국제평 화 및 공공질서의 유지를 저해할 우려가 있다고 인정되는 경우 제2항 및 제3항의 규정에 의하여 재정경제원장관에게 신고하도록 정한 사항 중 대통령 령이 정하는 사항에 대하여 재정경제원장관은 그 신고수리 여부 등을 심사할 수 있다. 구 외국환관리법 시행령(1999. 3. 30. 대통령령 제16207호로 폐지되기 전의 것, 이하 구 외 국환관리법 시행령'이라고 한다) 제9조의2(채권의 회수의무) ① 법 제6조의2의 규정에 의하여 거주자로 하여금 비거주자에 대한 채권을 회수하게 할 수 있는 경우는 다음 각호의 1에 해당하는 경우로 한다. 1. 대외지급준비를 적정하게 유지하기 위하여 필요한 경우. 2. 외국에 대한 지급이나 대외거래에 대한 조정 또는 관리의 실효성을 확보하기 위하여 필 요한 경우. 3. 재산의 국외도피를 방지하기 위하여 필요한 경우, 외국인인 거주자와 법 제3조 제1항 제13호 단서의 규정에 해당하는 거주자에 대하여는 법 또는 이 영의 적용을 받는 거래에 의하여 취득한 채권에 한하여 제1항의 규정을 적 용한다. ③ 재정경제원장관은 거주자로 하여금 비거주자에 대한 채권을 회수하게 하는 경우에는 회 수하여야 하는 채권의 범위와 그 회수방법 및 회수기한을 정하여야 한다. |

④ 재정경제원장관은 거주자가 비거주자에 대한 채권을 국내로 회수하는 것이 불가능하거 나 회수기한의 연장이 불가피하다고 인정되는 경우에는 채권의 회수의무를 면제하거나 신청에 의하여 회수기한을 연장할 수 있다. 제30조(자본거래의 신고 또는 허가대상거래 등) 법 제21조 제3항의 규정에 의하여 재정경제원장관은 다음 각 호의 기준에 의하여 신고 를 하거나 허가를 받아야 할 거래 등의 종류와 범위를 정하여 고시하여야 한다. 1. 신고대상 거래 등 : 국내 금융·자본·외환시장 및 국내 산업활동 등에 미치는 영향을 참작 하여 허가를 받지 아니하게 하더라도 법의 목적을 달성할 수 있다고 판단되는 거래 등. 2. 허가대상 거래 등 : 제1호 외의 거래 등. 법 제21조 제4항의 규정에 의하여 재정경제원장관이 신고수리 여부 등을 심사할 수 있 는 거래 등은 다음 각 호의 1에 해당하는 거래 등으로 한다. 1. 정형화되어 있지 아니하여 자본의 불법유출·유입의 가능성이 상존하는 거래 등. 2. 일시에 대규모의 자금이동이 발생할 경우 국내 금융시장 또는 자본시장에 나쁜 영향을 미칠 것으로 예상되는 거래 등. 3. 기타 제1호 및 제2호와 유사한 거래 등으로서 재정경제원장관이 정하여 고시하는 거래 등. |

다. 검사가 제시하는 구 외국환관리규정에 법규적 효력이 있는지 여부

검사는 이 사건 투자신고 당시 시행 중이던 재정경제원 장관의 고시인 외국환관리규정 제12-13조에 "해외직접투자자는 당해 신고수리의 조건에 따라 투자원금과 과실을 현금으로 국내에 회수하여야 한다. 다만, 당해 신고기관이 부득이하다고 인정한 경우에는 현물로 회수할 수 있다."라고 규정되어 있고, 같은 고시 제12-14조 제2항에는 "해외 직접투자자가 투자사업을 청산할 때에는 분배받은 잔여재산을 제12-13조에 따라 즉시 국내로 회수하여야 한다. 다만, 해외직접투자 신고수리를 받아 투자자금으로 사용하는 경우에는 그러하지 아니하다."라고 규정되어 있는데,17) 구 외국환관리법 제21조, 같은 법 시행령 제30조 제5항, 제6항에 근거한 위 외국환관리규정에 의하여 피고인들에게 재산을 국내로 회수하여야 할 '법령상의 의무'가 바로 부과되었다는 취지로 주장한다.18)

그런데 구 외국환관리법 제21조, 같은 법 시행령 제30조 제5항, 제6항 등에는 '투자원금 및 과실의 회수의무의 부과'에 관하여 재정경제원장관에게 위임하는 규정이 없으므로, 이 부분에 대한 검사의 주장은 받아들이지 아니한다.

다만, 구 외국환관리법 제6조의2, 같은 법 시행령 제9조의2 등을 외국환관리규정 제12-13조, 제12-14조의 근거 법령으로 볼 여지는 있고(대법원 1987. 9. 29. 선고 86누484 판결, 대법원 1988. 10. 25. 선고 86누639 판결 등 참조), 이와 같이 행정규칙인 부령이나 고시가 법령의 수권에 의하여 법령을 보충하는 사항을 정하는 경우에는 그 근거 법령 규정과 결합하여 대외적으로 구속력이 있는 법규명령으로서의 성질과 효력을 가진다고 할 수 있다(대법원 2007. 5. 10. 선고 2005도591 판결 참조). 그런데 위와 같은 입장을 취하는 경우, 외국환관리규정 제12-13조에 규정된 '당해 신고수리의 조건'이라는 요건이 개별 투자신고자들에게 부과되는 의무의 내용을 좌우하게 되므로, 19) 이 사건 투자신고 수리처분에 구체적으로 어떠한 조건이 부가되었는지를 살펴보아야 한다.

라. 검사가 주장하는 이 사건 투자신고 수리처분에 부가된 부관에 의하여 피고인들에게 '법령에 의한 투자원금 및 과실 회수의무'가 부과되었는지 여부

(1) 이 사건 투자신고 수리처분의 관련 서류에 관하여 관할 기관이 1996. 7. 9.자 이 사건 투자신고를 수리하면서 작성한 서류에는 '신청인 귀하, 위 신청을 다음 조건으로 인증함. 다만, 본 인증 후 「금융기관의 신용정보교환 및 관리규약」에 의거 불량거래처로 규제될 경우 인증금액 중 미송금액은 그 효력을 상실함. 인증조건 : 1. 이면의 인증조건을 준수할 것. 2. 기타'라고 기재되어 있다.20)

(2) 검사가 주장하는 부관이 부가되었다고 단정할 수 있는지 여부

먼저 검사는 '신고수리조건 1부(검사 제출 증거목록 순번 180-1)'를 제출하면서,21) 이는 1996. 7. 당시 해외직접투자신고에 사용되었던 신고서 양식의 뒷면에 부동문자로 인쇄되어 있었던 것이므로, 이 사건 투자신고의 수리처분 당시에도 그 양식에 기재된 기재내용과 동일한 조건이 부가된 것으로 볼 수 있다는 취지로 주장한다.

그러나 검사가 제출한 모든 증거들을 살펴보아도 위 신고수리조건 양식이 1996. 7. 당시에 사용되었다는 점을 인정하기 부족할 뿐만 아니라, 나아가 이 사건 투자신고 수리처분 당시에 위와 같은 양식에 기재된 내용과 동일한 신고수리조건이 그대로 부가되었다는 점을 인정하기도 어렵고(예컨대, 관할 관청이 이 사건 투자신고를 수리하면서 일반적인 양식에 기재된 조건을 수정하는 것이 금지된다고 볼 수는 없는데, 이 사건 투자신고에 대한 수리처분에 관한 서류 자체가 제출되지 않은 이 사건에서 위와 같은 수정이 이루어졌는지 여부를 확인할 수 없고, 달리 수정 가능성을 배제할 만한 증거가 없다), 달리 이를 인정할 만한 증거가 없다.

따라서 이 사건 투자신고 수리처분에 검사가 주장하는 내용의 부관이 부가되었다고 단정하기는 어렵다.

(3) 검사가 주장하는 부관이 부가되었다고 가정하는 경우에 대한 판단

(가) 앞에서 본 판례의 법리에 비추어 볼 때, 설령 검사의 주장과 같이 이 사건 투자신고 수리처분에 실제로 위 신고수리조건 양식과 같은 부관이 부가되었다고 가정하더라도, 아래에서 보는 바와 같은 이유로 그 부관에 의하여 피고인들에게 2000. 1.경부터 2002. 11.경까지 이 부분 공소사실에 기재된 바와 같이 'P에서 봉제인형 수출사업을 영위하면서 발생한 이익금'을 국내로 반입해야 하는 의무가 부과되었다고 단정하기 어렵다. 이하에서 자세히 살펴본다.

(나) 이 사건 투자신고 수리처분 및 그 부관의 내용

이 사건 기록에 의하면, C가 1996. 7. 9. 이 사건 투자신고를 하였고 같은 날 그 수리처분이 이루어졌는데, 그 투자신고의 구체적인 내용은 'C가 5만 달러를, 피고인 A과 J이 각 2만 5,000달러를 투자하여 홍콩에 이를 설립하고, 0의 전체주식인 보통주 10만 주를 위 투자금액 비율대로 C가 5만주, 피고인 A과 이 각 2만 5,000주씩 나누어 취득하는 것'이었다.22) 그리고 검사가 이 사건 투자신고 수리처분 당시 부가되었다고 주장하는 부관(이하 쟁점 신고수리 조건'이라고 한다)의 내용은 다음과 같다.

신고수리 조건 1. 외화증권을 취득하는 경우에는 신고수리 유효기간 내에 외화증권을 취득하고, 동 증권은 국내에 보관할 것 2. 본 신고수리 금액은 외국환은행장의 확인을 받아 송금하되 송금 후 즉시 동 사실을 관계 |

증빙 첨부하여 당행에 보고하여야 함 3. 본 신고수리 내용을 변경하고자 할 경우에는 '외국환관리규정' 제12-7조 제4항에 의건 당 행의 해외직접투자 내용변경 신고수리를 받아야 함. 다만, 투자자의 소재지(주소, 전화번 호 등)가 변경된 경우에는 즉시 당행에 통보하여야 함 4. '외국환관리규정' 제12-17조에 의거 다음의 보고서를 당행에 제출할 것 (1) 외화증권 취득 보고서(현지 법인 설립 보고서 포함) : 허가 등의 유효기간 경과 후 6월 이내 외화채권 취득 보고서(금전 대여의 경우에 한함) : 허가 등의 유효기간 경과 후 6월 이내 원리금 회수 보고서(금전 대여의 경우에 한함) : 원리금 회수 후 즉시 (2) 연간 사업실적 및 결산보고서 : 회계기간 종료 후 5월 이내 (결산보고서는 소재지, 대표자, 매출액 등 기본적 사항만 기재한 보고서로 대신할 수 있 음) 5. 결산 후 배당금은 전액 현금으로 국내로 회수하여야 함 6. 현지법인을 청산하고자 할 경우에는 해산 등기(신고)일 현재의 대차대조표 및 동 회계기 간 중의 손익계산서를 첨부하여 당행에 신고수리받은 후 청산을 실시하여야 함 7. 다른 법령에 의하여 허가 등을 요하는 경우에는 그 허가 등을 받아야 함 |

(다) 이 사건 투자신고 수리처분 및 부관의 규율대상(O와 P이 동일한 법인인지 여부)

위 (나)항에서 살펴본 바와 같이 이 사건 투자신고 수리처분은 C, 피고인 A, J 등 3인이 홍콩에 10만 달러를 투자하여 O를 설립·운영한다는 내용에 관한 것이다. 따라서 설령 쟁점 신고수리 조건에서 투자원금 및 그 과실의 회수의무를 규정하고 있다고 가정하더라도, 이는 어디까지나 '그 투자대상인 0로부터 투자원금 및 그 과실을 회수하는 의무'를 규정한 것으로 볼 수 있을 뿐이고, 이와는 별개의 법인으로부터 어떠한 재산을 회수하는 의무'를 규정한 내용으로 볼 수는 없다.

그런데 이 사건 기록에 편철된 홍콩의 법인등기부등본에 의하면, 24) 이는 1996. 5. 21.부터 2000. 8. 8.까지, P은 1997. 8. 27.부터 2004. 4. 30.까지 존속한 것으로 등재되어 있는바, 그렇다면 특별한 사정이 없는 이상 이와 P은 각각 별개의 법인격을 가지는 것으로 보아야 한다.

검사는 이에 대하여, 피고인들이 이를 폐업하고 P을 설립한 것은 속칭 '모자 바꿔 쓰기'에 불과한 것이어서 위 양 법인은 이름만 다를 뿐 동일한 법인에 해당한다는 취지로 주장한다. 이 사건 기록에 의하면, 피고인 A, Y이 이 법정에서 "당시 홍콩에서는 2~3년마다 기존 회사를 폐업하고 새로 설립하여 영업을 하는 관행이 있었다. 그 관행에 따라 P을 새로 설립하고, O를 폐업한 것이다"라는 취지로 진술한 점,25) O와 P의 사무실이 같은 점 등은 인정되지만, 한편 ① 양자의 주주 구성을 살펴보면, 0의 경우 총 발행주식 중 C가 5만주, 피고인 A, J이 각 2만 5,000주의 주식을 가지고 있었음에 반해, P에 대해서는 그 설립 당시에 총 발행주식 4주 중 피고인 A이 3주, J이 1주를 가지고 있었던 점(이 사건 투자신고의 투자주체로서 0의 50% 주식을 보유하여 최대주주의 지위에 있던 C는 P의 주주가 된 적이 없다), ② 0와 P은 모두 홍콩에서 실질적으로 영업활동을 하던 법인이라는 점을 검사도 인정하고 있는 점,26) ③ 그런데 P의 경우 0에 관하여 "현지사정 및 향후 영업전망 불투명으로 투자금액 회수 후 본건 해외직 접투자 신고수리를 취소함"이라는 취지의 1998. 4. 30.자 해외직접투자 내용변경 신고(이하 '이 사건 취소신고'라고 한다)가 제출되기 이전인 1997. 8. 27.경에 설립되어 실질적으로 이와 약 1년 정도 병존적으로 영업활동을 하였고, 매출액 역시 별도로 발생했던 점,27) ④ O와 P에서 실무를 담당하였던 Y은 이 법정에서 "O와 P는 주주, 직원, 오더를 받은 품목 등이 모두 구별되어 있었고, 회계처리 및 세무신고도 각각 하여 별도의 법인으로 운영되었다."라는 취지로 진술한 점,28) ⑤ C, 피고인 A, J 등은 실제로 이 사건 투자신고에 따라 0에 투자한 투자원금 10만 달러를 1998. 4. 30.경 국내로 회수한 점 등이 인정되는바, 이러한 사정을 비롯한 이 사건 사실관계 등에 비추어 보면, 검사가 제출한 증거만으로는 'O와 P이 동일한 법인이라고 단정할 수 있는 특별한 사정'이 있다고 단정하기 어렵고, 달리 이를 인정할 만한 증거가 없다[검사의 주장은 피고인 A이 C를 실질적으로 지배하고 있으므로, C가 최대주주로 있던 0의 주주구성과 피고인 A이 최대주주로 있던 P의 주주구성을 동일한 것으로 보아야 한다는 취지로 보이는데, 이러한 주장은 주식회사가 지배주주와 구분되어 별개의 법인격을 가지는 것으로 파악하고 있는 현행 법체계에 정면으로 배치되는 것이므로, 이를 받아들일 수 없다(주식회사의 주식이 사실상 1인의 주주에 귀속하는 1인회사의 경우에도 회사와 주주는 분명히 별개의 인격체로서 1인 회사의 재산이 곧바로 그 1인 주주의 소유라고 볼 수 없으므로, 그 회사의 사실상 1인 주주라고 하더라도 위 회사 소유의 금원을 업무상 보관 중 임의로 소비하면 횡령죄를 구성한다는 대법원 1995. 3. 14. 선고 95도59 판결, 대법원 1999. 7. 9. 선고 99도1040 판결 등 다수 판결 참조)].

그렇다면, 검사가 주장하는 부관에 의하여 피고인들에게 2000. 1.경부터 2002. 11.경까지 이 부분 공소사실에 기재된 바와 같이 (0가 아닌) P에서 봉제인형 수출사업을 영위하면서 발생한 이익금'을 국내로 반입해야 하는 의무가 부과되었다고 볼 수는 없다.

(라) 운영수익 인출금원 송금행위가 배당금 회수의무 위반에 해당하는지 여부

외국환관리규정 제12-13조는 투자신고자에게 투자원금 및 과실을 전반적으로 회수하는 의무를 부과하는 취지가 아니고, '당해 신고수리의 조건'에 따라서 한정적인 범위 내에서 투자신고자에게 투자원금 및 과실을 회수하는 의무를 부과하는 것인데, 이에 관하여 검사는 P의 운영수익금이 본래 피고인 A 등에게 배당되어야 할 것임에도 불구하고, 피고인들이 이 사건 투자신고 수리처분의 부관인 쟁점 신고수리조건 중 제4항, 제5항에 의해 발생한 '결산 후 배당금 회수의무'를 회피하기 위하여 운영수익 인출금원을 BVI 소재 법인들에게 송금하였다는 취지로 주장하고 있음은 위 (나)항에서 살펴본 바와 같다.

그러나 ① 일반적으로 주식회사에서 운영수익이 발생한 경우에도 이것이 반드시 배당의 대상이 되는 것은 아니고, 관련 법령이 정한 일정한 요건을 충족한 후 배당절차를 거쳐야만 비로소 배당이 가능한 점, ② O나 P에서 배당절차를 거친 다음 이 부분 공소사실 기재와 같은 송금행위를 했다는 증거가 없는 점, ③ P에서 BVI 소재 법인들에게 송금한 행위가 조세법적 관점에서 예외적으로 '배당'에 해당한다고 평가할 수 있는지 여부는 별론으로 하더라도, 원칙적으로 '배당'은 배당절차를 거친 것을 의미하므로, 쟁점 신고수리조건에 기재되어 있는 '결산 후 배당금' 역시 배당절차를 거친 배당금을 말하는 것으로 봄이 상당한 점(이에 관하여 피고인에게 불리한 방향으로 지나치게 확장해석하거나 유추해석을 하는 것은 죄형법정주의의 원칙에 위배된다), ④ 주식회사에서 운영수익금이 발생하였다고 하여 이를 반드시 배당할 필요가 없고 그대로 회사에 유보하는 것도 가능한 이상, 배당절차를 거치기 전까지는 운영수익금에 대한 국내 회수의무가 발생한다고 보기 어려운 점, ⑤ 이와 같이 배당절차 이전 단계이기 때문에, 배당금 자체가 발생하지도 않은 상태에서 P이 운영수익금을 그대로 보유하고 있었다면 배당금을 국내로 회수해야 하는 의무가 발생할 여지가 없었음에도 불구하고, 검사의 주장과 같이 굳이 배당금 회수의무를 피하기 위하여 BVI 소재 법인들에게 송금하였다고 보는 것은 경험칙에 비추어 선뜻 납득하기 어려운 점, ⑥ 위 운영수익 인출금원의 송금경위와 관련하여 피고인 A은 수사기관에서 "법인과 대주주는 별개이기 때문에 법인에서 배당이 되어야 개인소득으로 귀속되는 것으로 생각한다. 저(피고인 A) 스스로도 BVI 소재 법인들에 송금된 금원을 제 돈이라고 생각해본 적이 없다."라는 취지로 진술하였고, 29) 이 법정에서 "이 사건 투자신고 당시 자신은 몸이 좋지 않아 J이나 Y에게 홍콩 현지법인 설립·경영을 상당부분 맡겨 놨었기 때문에 이 사건 투자신고 경위나 내용에 대해서 잘 알지 못한다. 0의 회계처리와 관련하여 세부적인 사정은 알지 못하였고, 다만 J으로부터 홍콩 세금 절약을 위해 홍콩법인의 매출액 일부를 판매수수료로 유보하는 것으로 처리한다는 정도만 들었다. J이 퇴사하고 난 후 그 당시 J이 하던 방식을 따라 하게 되어 R에 송금하게 된 것이다."라는 취지로 진술한 점,30) ⑦ J. Y 역시 이 법정에서 피고인 A의 위 진술취지에 부합하는 듯한 취지의 진술을 한 점,31) ⑧ 달리 피고인 A의 위 진술을 배척할 만한 증거는 보이지 않는 점 등이 인정된다.

그렇다면 PO BVI 소재 법인들에 송금한 행위를 '홍콩 현지법인들의 법인세 부담을 피하기 위하여 수수료 거래를 가장하여 홍콩 현지법인들의 운영이익금을 빼내기 위한 행위'로 볼 여지는 있다고 하더라도, 검사가 제출한 증거들만으로는 피고인들이 쟁점 신고수리조건에 의하여 발생하는 '결산 후 배당금 회수의무'를 회피하기 위하여 P의 운영수익 인출금원을 BVI 소재 법인들에게 송금한 것이라고 인정하기 어렵다.

마. 소결론

따라서 이 부분 공소사실은 범죄가 되지 아니하거나 범죄의 증명이 없는 때에 해당한다.

I. 특정범죄 가중처벌 등에 관한 법률위반(조세) 및 조세범처벌법위반의 점에 대한 판단

1. 피고인 A이 국내 거주자로서 종합소득세 납부의무를 부담하는지 여부

조세포탈죄는 조세납부의무를 전제로 하고, 국내에 소득세를 납부할 의무를 부담하는 자는 '거주자'와 '비거주자로서 국내원천소득이 있는 개인 '이어야 한다. 따라서 소득세법 등의 적용에 관련하여 피고인 A을 국내 거주자로서 소득세 납부의무를 부담하는 기간에 대한 판단은 이 부분 특정범죄 가중처벌 등에 관한 법률(이하, '특가법'이라 한다)위반(조세) 및 조세범처벌법위반의 점에 관한 공소사실의 선결문제에 해당하므로, 먼저 이에 대하여 살펴본다.

가. 당사자들의 주장

(1) 검사의 주장요지

피고인 A이 1998. 7. 14.경부터 2001년경까지 미국 영주권자이기는 하였으나, 피고인 A이 미국으로 간 이유는 자녀의 교육 문제나 군대 문제의 해결 등 일시적인 목적을 위한 것이었지 '주거(permanent home)'를 가지기 위한 것은 아니었다. 따라서 피고인 A은 국내 거주자로서 국내에 종합소득세를 납부할 의무가 있고, 이 부분 공소사실에 기재된 범행기간에 '대한민국과 미합중국간의 소득에 관한 조세의 이중과세 회피와 탈세방지 및 국제무역과 투자의 증진을 위한 협약'(이하 '한미조세협약'이라고 한다) 상32) 중대한 이해관계의 중심지는 대한민국이었으므로, 그 기간에도 국내 거주자로 간주될 뿐이다.

(2) 피고인들 및 변호인들의 주장요지

피고인 A은 1992년경에 가족과 함께 미국으로 이민을 가서 가족과 함께 미국에 거주하다가 1997. 7.경 미국 영주권을 취득하였다. 그 후 2000. 7.경 미국 영주권을 포기하였으나, 피고인 A의 가족들은 계속 미국에 거주하였다. 그러던 중 피고인 A은 2002년경 사업상의 문제 때문에 처와 함께 국내에 들어와서 다시 국내에 정착하였다. 따라서 2002년 이전에 피고인 A은 그 가족과 함께 미국에서 거주하고 있는 미국의 거주자로서 소득세법상 '비거주자'로 보아야 하고, 이 부분 공소사실 중 2002년 이전에 해외에서 발생한 소득이하 '해외원천소득'이라고 한다)과 관련하여 국내에 종합소득세를 납부할 의무가 없었다. 설령 2002년 이전에 피고인 A이 국내 거주자에 해당한다고 하더라도, 동시에 미국의 거주자에 해당하므로, 2002년 이전에는 한미조세협약에 의하여 미국 거주자로만 간주된다.

나, 관련 법령

구 소득세법(2009, 12. 31. 법률 제9897호로 개정되기 전의 것, 이하 '구 소득세법'이라고 한 다) 제1조 (납세의무) 다음 각 호의 1에 해당하는 개인은 이 법에 의하여 각자의 소득에 대한 소득세를 납부 할 의무를 진다. 1. 국내에 주소를 두거나 1년 이상 거소를 둔 개인(이하 "거주자"라 한다) 2. 거주자가 아닌 자(이하 "비거주자"라 한다)로서 국내원천소득이 있는 개인 구 소득세법 시행령(2010. 2. 18. 대통령령 제22034호로 개정되기 전의 것, 이하 ‘구 소득세 법 시행령'이라고 한다) 제2조(주소와 거소의 판정) ① 법 제1조의 규정에 의한 주소는 국내에서 생계를 같이하는 가족 및 국내에 소재하는 자 산의 유무 등 생활관계의 객관적 사실에 따라 판정한다. 법 제1조에서 "거소"라 함은 주소지 외의 장소 중 상당기간에 걸쳐 거주하는 장소로서 주소와 같이 밀접한 일반적 생활관계가 형성되지 아니하는 장소를 말한다. 국내에 거주하는 개인이 다음 각호의 1에 해당하는 경우에는 국내에 주소를 가진 것으 로 본다. 1. 계속하여 1년 이상 국내에 거주할 것을 통상 필요로 하는 직업을 가진 때 |

2. 국내에 생계를 같이하는 가족이 있고, 그 직업 및 자산상태에 비추어 계속하여 1년 이 상 국내에 거주할 것으로 인정되는 때 ④ 국외에 거주 또는 근무하는 자가 다음 각 호의 1에 해당하는 경우에는 국내에 주소가 없는 것으로 본다. 1. 계속하여 1년 이상 국외에 거주할 것을 통상 필요로 하는 직업을 가진 때 2. 외국국적을 가졌거나 외국법령에 의하여 그 외국의 영주권을 얻은 자로서 국내에 생계 를 같이하는 가족이 없고 그 직업 및 자산상태에 비추어 다시 입국하여 주로 국내에 거주하리라고 인정되지 아니하는 때 제2조의2(거주자 또는 비거주자가 되는 시기) ① 비거주자가 거주자로 되는 시기는 다음 각 호의 시기로 한다. 1. 국내에 주소를 둔 날 2. 제2조 제3항 및 제5항에 따라 국내에 주소를 가지거나 국내에 주소가 있는 것으로 보 는 사유가 발생한 날 3. 국내에 거소를 둔 기간이 1년이 되는 날 ② 거주자가 비거주자로 되는 시기는 다음 각 호의 시기로 한다. 1. 거주자가 주소 또는 거소의 국외 이전을 위하여 출국하는 날의 다음 날 2. 제2조 제4항 및 제5항에 따라 국내에 주소가 없거나 국외에 주소가 있는 것으로 보는 사유가 발생한 날의 다음 날 제4조(거주기간의 계산) 국내에 거소를 둔 기간은 입국하는 날의 다음날부터 출국하는 날까지로 한다. ② 국내에 거소를 두고 있던 개인이 출국 후 다시 입국한 경우에 생계를 같이 하는 가족의 거주지나 자산소재지 등에 비추어 그 출국 목적이 명백하게 일시적인 것으로 인정되는 때에는 그 출국한 기간도 국내에 거소를 둔 기간으로 본다. |

국내에 거소를 둔 기간이 2과세기간에 걸쳐 1년 이상인 경우에는 국내에 1년 이상 거소 를 둔 것으로 본다. |

(2) 한미조세협약

제3조 과세상의 주소 (1) 이 협약에 있어서 하기 용어는 각기 다음의 의미를 가진다. (a) "한국의 거주자"라 함은 다음의 것을 의미한다. (i) 한국법인 (ii) 한국의 조세 목적상 한국에 거주하는 기타의 인(법인 또는 한국의 법에 따라 법인으로 취급되는 단체를 제외함), 다만, 조합원 또는 수탁자로서 행동하는 인의 경우에, 그러한 인에 의하여 발생되는 소득은 거주자의 소득으로서 한국의 조세에 따라야 하는 범위에 한한다. (b) "미국의 거주자"라 함은 다음의 것을 의미한다. () 미국법인 (ii) 미국의 조세 목적상 미국에 거주하는 기타의 인(법인 또는 미국의 법에 따라 법인으로 취급되는 단체를 제외함), 다만, 조합원 또는 수탁자로서 행동하는 인의 경우에, 그러한 인에 의하여 발생되는 소득은 거주자의 소득으로서 미국의 조세에 따라야 하는 범위에 한한다. (c) 지불을 행하는 조합의 거주지를 결정함에 있어서 조합은 조합의 설립 또는 조직에 적용 된 국가의 법에 따라 그 국가의 거주자로 간주된다.33) (2) 상기 (1)항의 규정에 의한 사유로 인하여 어느 개인이 양 체약국의 거주자인 경우에는 다음과 같이 취급된다. (a) 동 개인은 그가 주거를 두고 있는 그 체약국의 거주자로 간주된다. (b) 동 개인이 양 체약국 내에 주거를 두고 있거나 또는 어느 체약국에도 주거를 두고 있 |

지 아니하는 경우에 그는 그의 인적 및 경제적 관계가 가장 밀접한 그 체약국(중대한 이해관계의 중심지)의 거주자로 간주된다. (c) 동 개인의 중대한 이해관계의 중심지가 어느 체약국에도 없거나 또는 결정될 수 없을 경우에 그는 그가 일상적 거소를 두고 있는 그 체약국의 거주자로 간주된다. (d) 동 개인의 양 체약국 내에 일상적 거소를 두고 있거나 또는 어느 체약국에도 거소를 두고 있지 아니하는 경우에, 그는 그가 시민으로 소속하고 있는 체약국의 거주자로 간 주된다. (e) 동 개인이 양 체약국의 시민으로 되어 있거나 또는 어느 체약국의 시민도 아닌 경우에, 체약국의 권한 있는 당국은 상호 합의에 의하여 그 문제를 해결한다. 본 항의 목적상 주거는 어느 개인이 그 가족과 함께 거주하는 장소를 말한다.34) (3) 상기 제(2)항의 규정에 의한 사유로 인하여 일방 체약국의 거주자로 간주되지 아니하는 개인은, 제4조(과세의 일반규칙)를 포함하여, 이 협약의 모든 목적상 상기 일반 체약국 의 거주자로서만 간주된다.35) |

다. 조세법 관련 판례

어떤 개인이 소득세법상 국내에 주소나 거소를 두었는지는 국내에서의 가족관계나 자산 등 생활관계에 비추어 판단할 것으로, 국외에서의 활동과 자산보유 등 생활관계,를 주로 고려하여 판단할 것은 아니라 할 것이다. 다만, 개인이 국내에 주소나 거소를 가진 경우에 해당하여 소득세법상 납세의무자라고 하더라도 그 개인이 국외에서 일정한 거처를 가졌거나 또는 다른 외국의 법률이 정하는 사유로 인하여 그 외국법상 소득세 등의 납세의무자에 해당하는 경우가 생기고, 그와 같은 경우에는 하나의 소득에 대하여 이중으로 과세될 수도 있게 되는 것이므로, 이를 배제하기 위하여 각국 간 조세협정의 체결을 통하여 별도의 규정을 두고 있으며, 납세의무자가 위와 같은 이중거주자라고 주장하는 경우에 있어 만약 그가 국내 거주자인 동시에 거주국이라고 주장하는 외국 국가들의 납세의무자에 해당한다는 사실이 인정된다면 그 중복되는 국가 사이에 체결된 조세협약이 정하는 바에 따라 어느 국가의 납세의무자로 될 것인지를 가려야 하게 되는 경우가 생기게 되는데(대법원 1993. 5. 27. 선고 92누11695 판결, 대법원 2008. 12, 11. 선고 2006두3964 판결 등 참조), 국내 거주자인 납세의무자가 동시에 외국의 거주자에도 해당하여 조세조약이 적용되어야 한다는 점에 대하여는 이를 주장하는 납세의무자에게 그 증명책임이 있다(대법원 1994. 4. 26. 선고 94누1005 판결, 대법원 2008. 12, 11. 선고 2006두3964 판결 등 참조).

라. 조세법상 거주자성에 대한 판단

먼저 피고인 A이 미국 영주권을 보유한 기간에 대하여 본다.

검사는 피고인 A이 1998. 7. 14.에 미국 영주권을 취득하였다가 2001년경 미국 영주권을 포기하였다고 주장하고 있으나, 이 사건 기록에 의하면, ① 국세청 BH는 검찰 수사과정에서 "피고인 A은 1997년경 미국 영주권을 취득하였고, 2000. 7.경 미국 영주권을 포기하였다."라는 취지로 진술한 점,36) ② 피고인 A 역시 이 법정에서 1997. 7.경부터 2000, 7.경까지 미국 영주권자였다고 진술한 점,37) ③ 피고인 A의 구 여권에는 "TEMPORARY EVIDENCE OF LAWFUL ADMISSION FOR PERMANENT RESIDENCE VALID UNTIL, JUL, 26. 1997"이라고 기재되어 있는 점, 38) ④ 1998. 7. 14.은 미국 영주권(permanent residence) 취득일이 아니라 피고인 A의 처인 K의 국내 주민등록이 현지 이주를 이유로 말소된 일자로 보이는 점 39) 등을 인정할 수 있는바, 이러한 사정을 비롯한 이 사건 사실관계에 비추어 보면, 피고인 A이 미국 영주권자였다고 인정되는 기간은 1997. 7.경부터 2000. 7.경까지라고 봄이 상당하다.

다음으로 피고인 A의 국내 거주자성에 대하여 본다.

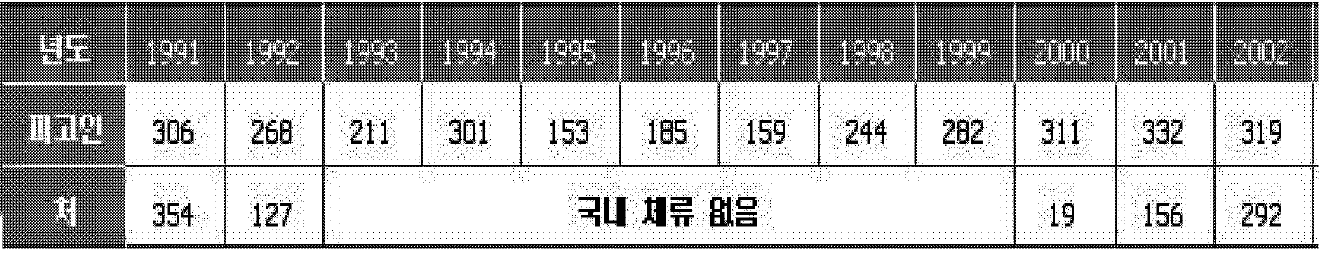

이 사건 기록에 의하면, ① 피고인 A은 1992년경 그 가족과 함께 미국으로 이민을 갔고,40) 앞서 살펴본 바와 같이 1997. 7.경 미국 영주권을 취득하였다가 2000. 7.경 이를 포기한 것으로 보이는 점, ② 그런데 피고인 A은 미국으로 이민 간 이후에도 C(2001. 9. 20. 폐업) 및 D(2004. 12. 28. 폐업)을 폐업할 때까지 41) C와 D에 대한 실질적 운영자로서의 지위를 보유한 점,42) ③ 피고인 A은 이 법정에서 "건강 문제로 미국으로 이민을 갔고, 그 무렵부터 J에게 C와 D의 경영을 맡겼으나 1999년 초경 J과 결별하면서 다시 회사를 실질적으로 경영하게 되었고, 그러면서 한국 체류일수가 1999년부터 증가하다가 2002년도에 국내에 다시 정착하게 된 것이다."라는 취지로 진술한 점.43) ④ 피고인 A은 미국으로 이민 간 이후에도 계속 주민등록을 유지하였고, 1999. 4. 28. 서울 성북구 AF빌라를 구입하여 1999. 4. 28. 전입한 점.44) ⑤ 미국 과세당국이 피고인 A의 2001년도 과세소득에 대하여 과세처분을 하자, 피고인 A은 자신이 한국인임을 이유로 미국에 납세할 의무가 없다고 주장하였는데, 미국 과세당국은 이에 동의하고 미국 내에서 발생한 원천소득에 대해 한국에서 납부한 과세자료를 제출하면 과세처분을 하지 않겠다는 의사를 표시한 것으로 보이는 점,45) 6 피고인 A과 그 처 K의 1991년부터 2002년까지의 국내 체류일수는 다음 표와 같은 점46) 등을 인정할 수 있다.

위와 같은 피고인 A의 직업 및 자산 등의 생활관계 등에 비추어 보면, 적어도 이 부분 공소사실에 기재된 포탈대상 과세연도의 시기(始期)인 2000. 1. 1.부터 종기(終期)인 2008. 12. 31.까지 47) 피고인 A은 국내에 거소가 있었다고 보이고, 또한 그 기간 중에서 '피고인 A 스스로 국내에 정착하였다고 인정하고 있는 2002년 이전 기간'에도 '국내에 체류한 기간'에 비하여 '해외로 출국한 기간'이 상대적으로 짧은 점 등 제반 사정에 비추어 볼 때 그 해외출국목적이 명백하게 일시적인 것으로 볼 수 있으므로, 1년 이상 국내 거소를 유지한 경우에 해당한다고 봄이 상당하다. 따라서 적어도 2000. 1. 1. 이후에는 피고인 A이 국내에서 종합소득세를 납부해야 할 의무가 있는 국내 거주자에 해당한다고 볼 여지가 있다.

그런데 위에서 살펴본 바와 같이 한미조세협약에는 "미국의 조세목적상 미국에 거주하는 기타의 인"을 "미국의 거주자(resident of the United Ststes)"로 정의하고 있으므로, 어느 개인이 위 한미조세협약 소정의 "미국의 거주자"인지 여부는 미국의 세법에 따라 판단하여야 할 것이고, 한미 양국 모두의 거주자에 해당하는 경우에는 '주거(permanent home)'가 있는 국가의 거주자로 간주되는데, 위와 같은 규정의 목적상 '주거'는 '그 개인이 그의 가족과 함께 거주하는 장소'를 의미한다(For the purpose of this paragraph, a permanent home is the place where an individual dwells with his family). .

우선 피고인 A의 경우 1992년 가족과 함께 모두 미국으로 이주한 다음 그 가족들과 함께 미국에서 거주하고 있었으므로, 피고인 A이 미국 내에 '주거'를 가지고 거주한 것으로 인정되는 범위 내에서는 한미조세협약에 근거하여 미국 거주자로 간주해야 한다[검사는 이에 관하여, 피고인 A의 미국 이주 목적이 자녀 교육 문제나 군대 문제 등 일시적인 것이었기 때문에 미국 내에 '주거(permanent home)'를 가진 적이 없다는 취지로 주장하나, 이를 인정할 만한 증거가 없다].

앞서 살펴본 조세법에 관한 판례의 법리에 비추어 피고인 A이 미국 거주자에 해당하는지 여부 및 한미조세협약상 미국 거주자로 간주되는 범위에 대하여 살피건대, 위에서 살펴본 제반 사정과 함께 ① 미국 세법에는 미국에 머무르는 외국인의 경우, G영주권자 뿐만 아니라 C 단지 미국에 일시적으로 체류하는 사람이 아니라면 미국 소득세법 목적상 미국 거주자로 본다고 규정되어 있는 점,48) ② 실제로 미국 과세당국은 2011. 1. 10. '피고인 A이 2000년 과세연도에 있어서 미국 과세목적상 미국의 거주자였다는 점'을 확인하고 있는 점49) 등을 종합해 보면, 최소한 피고인 A은 1997. 7.경 미국 영주권(permanent residence)을 취득한 이후 2000. 7.경 그 영주권을 포기하기 전까지는 미국 내에 주거(permanent home)를 가지고 가족과 함께 거주하는 미국 거주자의 지위에 있었다고 봄이 상당한 반면에, 2000. 7.경 영주권을 포기한 이후부터는 피고인 A이 이러한 지위를 가지고 있었다고 단정하기는 어렵고, 달리 이를 인정할 만한 자료를 발견할 수 없다.

마. 소결론

결국 조세법적 관점에서 피고인 A이 2007. 7.경 미국 영주권을 포기하기 전까지는 한미조세협약에 따라서 미국 거주자로만 간주되어 해외원천소득에 관한 종합소득세를 국내 과세관청에 납부할 의무가 있었다고 할 수 없고, 미국 영주권을 포기한 이후부터는 국내 거주자로서 국내에 종합소득세를 납부할 의무가 있다고 판단된다.

2. 이 사건 공소사실 제6의 가.항 기재 조세포탈 범행 성립 여부

가. 당사자들의 주장

(1) 검사의 주장요지.

이 사건 공소사실 제6의 가.항 기재와 같이 홍콩 현지법인으로부터 BVI 소재 법인들로 송금된 각 금원들(이하 '운영수익 인출금원'이라고 한다)은 홍콩 현지법인의 운영수익으로서 실질적으로 피고인 A 개인에게 귀속되는 '배당소득에 해당한다. 위 BVI 소재 법인들은 모두 조세피난처인 BVI에 설립된 실체가 없는 명목회사(paper company)로서 피고인 A이 운영수익 인출금원을 보유함에 있어 계좌명의를 빌려준 명의자에 불과하다. 따라서 피고인 A은 위 운영수익 인출금원에 대하여 대한민국에 종합소득세를 납부하여야 할 의무가 있다.

그럼에도 피고인 A은 ① 사실은 홍콩 현지법인을 지배하면서 계속하여 홍콩에서 사업을 하면서도 1998. 4. 30. 이 사건 취소신고를 하여 마치 홍콩에서 아무런 사업을 하지 않는 것처럼 가장함으로써 국내 과세관청의 추적을 차단하고, ② 사실상 피고인 A에게 귀속되는 운영수익 인출금원을 외형적으로 대한민국의 과세권이 미치지 않는 위 BVI 소재 법인들에게 귀속시킨 후 말레이시아 라부안, BVI 등 조세피난처에 설립된 여러 개의 명목회사(이하 BVI 소재 법인들을 포함하여 이들 모두를 지칭할 때는 '역외 법인'이라고 한다) 명의의 계좌로 금원을 송금하거나 스위스 은행의 가명 계좌로 송금하는 등의 방법을 통해 정상적인 수단으로는 그 유출된 자금의 귀속처를 파악할 수 없도록 하였으며, ③ P을 폐업하고 새로이 Q를 설립하면서 기존 거래구조와의 단절된 새로운 거래구조를 확립하여 P에서 빼돌린 소득을 은폐하는 등의 방법을 통해 위 운영수익 인출금원을 적극적으로 은닉하였다.

(2) 피고인들 및 변호인들의 주장요지

(가) 홍콩 현지법인으로부터 금원을 송금 받은 R, T는 물론 그 후에 자금을 송금받았다는 S, V, U, BA 모두 단순한 명목회사(paper company)가 아니라 피고인 A 등의 투자목적에 의해 설립된 특수목적법인(이하 'SPC'라고 한다)으로서 피고인 A과는 별개의 독립된 실체를 가진 법인들이다. 따라서 위 SPC들에게 지급된 금원은 SPC에 귀속되는 것이지 이를 피고인 A 개인에게 귀속된 것으로 볼 수는 없다. 현행 조세법률 체계도 SPC에게 지급된 금원은 SPC의 소득으로 보아 SPC에게 법인세를 부과하는 것을 원칙으로 하고 있고, 이를 곧바로 SPC의 배후에 있는 대주주의 소득으로 보아 대주주에게 종합소득세를 부과하도록 규정하고 있지는 않다. 만일 이를 근거로 대주주에 대하여 소득세를 부과하기 위해서는 '국제조세 조정에 관한 법률' 등과 같은 별도의 법률규정이 필요하다. 따라서 SPC들에 송금된 운영수익 인출금원이 피고인 A 개인에게 귀속된 소득임을 전제로 하는 검사의 조세포탈 주장은 이유 없다.

(나) 또한, 검사는 운영수익 인출금원이 피고인 A 개인에 대한 배당소득에 해당함을 전제로 이에 대해서 피고인 A에게 종합소득세 납부의무가 발생한다고 주장하고 있으나, 홍콩 현지법인에서 주주에 대한 배당절차를 거친 다음 위와 같은 송금행위를 한 것이 아니었고, 다만 홍콩 현지법인이 홍콩 파세 관청에 납부해야 하는 법인세 부담을 절감하기 위하여 수수료 형식으로 BVI 소재 법인들에게 송금한 것일 뿐이다. 따라서 이를 피고인 A 개인의 배당소득에 해당한다고 할 수 없다.

(다) 그리고 조세포탈죄에 있어서 '사기 기타 부정한 행위'는 적극적인 은닉행위를 말하는 것인데, 이 부분 공소사실에 기재된 기간 동안 R의 경우 피고인 A이 1인 주주였고, T의 경우에도 비록 그 주주가 SPC 중 하나인 X이지만 그 최종 주주는 피고인 A으로 되어 있으므로, 이러한 BVI 소재 법인들에 송금한 행위를 피고인 A의 개인 소득에 관한 '적극적 은닉행위'라고 할 수는 없다. 또한 위 BVI 소재 법인들을 비롯한 역외 법인들은 홍콩 법인세 부담을 절감하기 위하여 설립하거나 BI, BD 등 투자전문가들의 조언에 따라 '개별 투자행위마다 SPC를 설립하여 SPC 명의로 투자하는 관행에 따라서 설립한 것일 뿐이고, 대한민국의 조세회피를 목적으로 한 것이 아니었으므로, 이러한 측면에서도 '적극적인 은닉행위'라고 할 수 없다.

(라) 설령 조세법적인 관점에서 BVI 소재 법인들에 송금된 운영수익 인출금원을 피고인 A의 개인 배당소득으로 볼 여지가 있다고 가정하더라도, 이는 기업회계와 세무회계 사이의 차이에 불과한 것이거나, 소득처분의 대상인 금액에 해당하므로, 위 송금행 위 당시 시행 중이던 구 조세범처벌법(2010. 1. 1. 법률 제9919호로 개정되기 전의 것, 이하 '구 조세범처벌법'이라고 한다) 제9조의2에 의하여 '사기 기타 부정한 행위로 인하여 생긴 소득금액'으로 볼 수 없다.

(3) 쟁점의 정리

이 사건의 쟁점은 ① 홍콩 현지법인으로부터 BVI 소재 법인들에 송금된 운영수익 인출금원을 피고인 A 개인에게 귀속된 것으로 볼 수 있는지 여부, ② 더 나아가서 이를 A 개인의 배당소득으로 볼 수 있는지 여부, ③ 검사가 적시하고 있는 'i) 1998. 4. 30.자 이 사건 취소신고행위, ii) BVI 소재 법인들을 비롯한 역외 법인들 및 스위스 은행 계좌를 이용하여 운영수익 인출금원을 관리한 행위, iii) 법적으로 P과 구분되는 Q를 설립한 행위들을 조세포탈행위라고 인정할 수 있는지 여부 등이라고 할 것이므로, 이에 대하여 차례로 살펴본다.

나. 운영수익 인출금원이 피고인 A 개인에게 귀속된 소득으로 볼 수 있는지 검사가 운영수익 인출금원이 피고인 A에게 실질적으로 귀속된다고 주장하면서 그 근거로 "BVI 소재 법인들은 명목회사로서 사실상 피고인 A이 위 인출금원을 보유하는 계좌의 명의자에 불과하므로 그 실질 귀속자는 피고인 A이다."라고 주장하기도 하고,50) "BVI 소재 법인들이 아무런 실체가 없는 명목회사(paper company)에 불과하고, 그에 대한 인출권 등 사실상의 처분권을 피고인 A이 가지고 있는 상태이므로, 국세기본법 제14조의 실질과세 원칙에 의하여 위 금원은 피고인 A의 배당소득으로 보아야 한다."라는 취지로 주장하기도 한다.51) 따라서 위 검사의 주장취지에는 ① BVI 소재 법인들 명의의 계좌를 피고인 A이 차명한 것으로 보아야 한다는 취지와, ② BVI 소재 법인들이 실체가 없는 단순한 명목회사에 불과하여 국세기본법 제14조의 실질과세 원칙상 그 실질 귀속자는 피고인 A으로 보아야 한다는 취지가 포함되어 있는 것으로 보인다. 이하에서 차례로 살펴본다.

(1) BVI 소재 법인들 명의의 각 계좌가 피고인 A의 차명계좌인지 여부

BVI 소재 법인들이 실체가 있는 회사들이라고 하더라도,52) 위 법인들 명의의 계좌를 피고인 A이 차명하여 사용한 경우에 해당한다면,53) 운영수익 인출금원은 피고인 A개인에게 귀속되는 소득이라고 인정할 수 있으므로 먼저 이에 대하여 본다.

이 사건 기록에 의하면, ① BVI 소재 법인들 명의 계좌에 대한 인출서명권은 피고인 A이 가지고 있었고,54) 위 법인들을 실질적으로 피고인 A이 지배하고 있으며,55) 별도의 인적·물적 조직이 없어 사실상 피고인 A에 의해 자금집행 여부가 결정되었던 점, ② T는 피고인 A이 지배하고 있는 다른 SPC인 V, H에 별다른 계약절차 없이 자금을 송금하기도 하고, V가 2004. 4. 19. 하와이 골프장을 인수할 당시 인수계약의 당사자도 아닌 T가 직접 그 골프장의 양도인에게 2,000만 달러를 송금하기도 하는 등 피고인 A이 지배하고 있는 역외 법인들 사이에 계약체결 등의 일정한 절차 없이 자금거래가 이루어진 적이 있었던 점 56) 등이 인정된다.

그러나 한편 이 사건 기록에 의하여 인정되는 다음과 같은 사정, 즉 ① 아래 (2)항에서 보는 바와 같이 특별한 사정이 없는 한 SPC와 그 배후의 주주는 별개로 취급되어야 하고, 1인 회사의 경우 역시 회사와 주주는 별개로 취급되어야 하는 것이므로, 1인 주주가 1인 회사를 실질적으로 지배하면서 그 회사자금 통제를 위하여 계좌에 대한 서명 인출 권한을 가졌다는 사정만으로는 1인 회사 명의의 계좌가 곧바로 1인 주주의 차명계좌라고 단정할 수는 없는 점(이에 관한 검사의 주장을 수용하게 되면, 1인 회사 명의의 계좌는 곧바로 그 1인 주주의 차명계좌로 보아야 하는데, 이는 1인 주주가 1인 회사의 금원을 임의로 소비하는 경우 횡령죄가 성립한다는 판례의 법리에 배치된다), 또한 BVI 소재 법인들의 설립경위에 대하여 살펴보면, 피고인 A은 이 법정에서 "수수료 형식으로 운영수익 인출금원을 송금하는 기본 구조는 J이 만든 것이고, 홍콩에 대한 법인세 부담을 피하기 위한 목적이라고 들었다. J과 결별한 후 BI 등으로부터 조언을 받아 새로이 R를 설립한 후 운영수익 인출금원을 송금한 것이다. 당시 홍콩 현지 법인에 운영수익을 그대로 둘 수가 없어서 다른 쪽으로 옮기기 위해 그렇게 한 것인데 부차적으로 투자를 하겠다는 생각도 있었다."라는 취지로 진술하였고,57) "BI이 투자를 권유하여 이를 맡기면서 BI이 주도하여 T를 설립한 것이다. 당시 설립이유에 대해서는 투자행위를 함에 있어서 별도의 SPC를 설립하고 그 SPC 명의로 투자를 하는 것이 관례라고 들었다."라는 취지로 진술하였는데,58) 이러한 피고인 A의 진술에 비추어 보면, BVI 소재 법인들은 홍콩 법인세 경감 내지 투자목적으로 설립된 것으로 보이고, 달리 피고인 A의 진술을 배척하고 BVI 소재 법인들이 차명계좌를 만들기 위한 목적으로 설립되었다고 볼 만한 증거는 없는 점, ③ 나아가 1인 회사의 주주가 그 1인 회사의 명의를 빌려 계좌를 보유하고 있음을 인정하기 위해서는 그 계좌의 사용내역 등에 비추어 문제된 계좌가 그 1인 회사의 설립목적과는 상관이 없고 오로지 1인 주주를 위한 용도로 사용되었음이 인정되어야 할 것인데(해당 계좌에서 1인 주주가 몇 차례 돈을 임의로 인출하였다는 사정만으로 그 계좌가 바로 1인 주주의 차명계좌라고 인정할 수는 없다59)), 비록 하와이 골프장 인수대금을 지급함에 있어 계약서 작성 절차 등을 거치지 않았다고 하더라도, 위 T의 설립목적이 투자목적이라면 이러한 송금행위가 T의 업무와 무관하다고 단정하기는 어렵고,60) 달리 BVI 소재 법인들 명의의 계좌가 이 부분 공소사실 기재와 같은 기간 동안에 그 법인들의 설립목적과 무관하게 피고인 A 개인을 위한 용도로 사용되었다고 인정할 만한 증거가 없는 점, ④ 검사는 BVI 소재 법인들의 설립경위 및 자금운용에 상당한 정도로 관여하였다고 보이는 BI에 대해서는 별다른 조사를 하지 아니한 채 이 부분 공소사실에 관하여 기소한 점 등이 인정된다.

그렇다면 BVI 소재 법인들 명의로 개설된 계좌들에 입금된 돈의 사용내역 등이 완전히 밝혀지지 않은 현 단계에서 검사가 제출한 증거들만으로는 이에 관한 피고인들의 변소내용을 배척하고 BVI 소재 법인들 명의의 계좌들이 피고인 A의 차명계좌라고 단정하기는 어렵다.

(2) 실질과세 원칙에 의하여 BVI 소재 법인들에게 송금된 운영수익 인출금원을 피고인 A 개인에게 귀속된 것으로 볼 수 있는지 여부

(가) 관련 판례 등

1) 조세법률주의와 실질과세의 원칙

헌법은 조세법률주의를 채택하여 모든 국민은 법률이 정하는 바에 의하여 납세의 의무를 지고(제38조), 조세의 종목과 세율은 법률로 정한다(제59조)고 규정하고 있는바, 이러한 조세법률주의 원칙에 의해 과세요건 등은 국민의 대표기관인 국회가 제정한 법률로써 규정하여야 하고, 그 법률의 집행에 있어서도 이를 엄격하게 해석 · 적용하여야 하며, 비록 과세의 필요성이 있다 하여도 행정편의적인 확장해석이나 유추적용에 의해 이를 해결하는 것은 허용되지 않는다(대법원 2000. 3. 16. 선고 98두11731 전원합의체 판결 참조), 오늘날 대부분의 경제거래에 있어서 조세의 문제가 당사자의 중요한 의사결정 요소 중 하나인 점을 고려할 때, 이러한 조세법률주의가 확립되어 있지 않으면 사실상 법적 안정성과 예측가능성을 확보할 수 없어 개인의 재산권 등을 보장할 수 없기 때문이다.

따라서 납세의무자가 경제활동을 함에 있어서는 동일한 경제적 목적을 달성하기 위하여서도 여러 가지의 법률관계 중 하나를 선택할 수 있으므로 그것이 과중한 세금의 부담을 회피하기 위한 행위라고 하더라도, 과세관청으로서는 특별한 사정이 없는 한 당사자들이 선택한 법률관계를 존중하여야 할 것이고(대법원 2001. 8. 21. 선고 2000두963 판결 참조), 실질과세의 원칙에 의하여 납세의무자의 거래행위를 그 형식에도 불구하고 조세회피행위라고 하여 그 효력을 부인할 수 있으려면 조세법률주의 원칙상 법률에 개별적이고 구체적인 부인규정이 마련되어 있어야 한다(대법원 1991. 5. 14. 선고 90두3027 판결, 대법원 2009, 4. 9. 선고 2007두26629 판결, 대법원 2011. 4. 28. 선고 2010두3961 판결 등 참조).

한편, 실질과세의 원칙은 헌법상의 기본이념인 평등의 원칙을 조세법률관계에 구현하기 위한 실천적 원리로서, 조세의 부담을 회피할 목적으로 과세요건사실에 관하여 실질과 괴리되는 비합리적인 형식이나 외관을 취하는 경우에 그 형식이나 외관에 불구하고 실질에 따라 담세력이 있는 곳에 과세함으로써 부당한 조세회피행위를 규제하고 과세의 형평을 제고하여 조세정의를 실현하고자 하는 데 주된 목적이 있다. 이는 조세법의 기본원리인 조세법률주의와 대립관계에 있는 것이 아니라 조세법규를 다양하게 변화하는 경제생활관계에 적용함에 있어 예측가능성과 법적 안정성이 훼손되지 않는 범위 내에서 합목적적이고 탄력적으로 해석함으로써 조세법률주의의 형해화를 막고 그 실효성을 확보한다는 점에서 조세법률주의와 상호보완적이고 불가분적인 관계에 있다고 할 것이다. 물론 실질과세의 원칙을 지나치게 확장하여 적용하게 되면 조세법률주의가 형해화되고 과세권이 남용될 수 있다는 부작용이 생길 수 있다. 그러므로 당사자가 선택한 법률관계의 효력을 부인하기 위해서는 원칙적으로 별도의 개별규정이 필요하고, 다만 형식적인 귀속 명의자는 소득이나 수익, 재산, 거래 등의 과세대상을 지배· 관리할 능력이 없고 그 명의자에 대한 지배권 등을 통하여 실질적으로 이를 지배·관리하는 자가 따로 있으며, 그와 같은 명의와 실질의 괴리가 조세를 회피할 목적에서 비롯된 경우 등의 예외적 사정이 증명되는 경우에는 그 과세대상을 실질적으로 이를 지배·관리하는 자에게 귀속된 것으로 보아 그를 납세의무자로 삼아야 할 것이고, 이러한 예외적인 경우에 해당하는지 여부는 과세대상의 귀속 경위와 목적, 출처, 그 관리와 처분과정, 귀속명의자의 능력과 그에 대한 지배관계 등 제반 사정을 종합적으로 고려하여 판단하여야 할 것이다(대법원 2012. 1. 19. 선고 2008두8499 전원합의체 판결 참조).

2) 외국 법인의 독립된 실체 여부 인정에 관한 판단기준 어떠한 단체를 외국법인으로 볼 것인지 여부는 법인세법상 외국법인의 구체적 요건에 관하여 본점 또는 주사무소의 소재지 외에 별다른 규정이 없는 이상 단체가 설립된 국가의 법령 내용과 단체의 실질에 비추어 우리나라의 사법(私法)상 단체의 구성원으로부터 독립된 별개의 권리·의무의 귀속주체로 볼 수 있는지 여부에 따라 판단하여야 할 것이다(대법원 2012. 1. 27. 선고 2010두5950 판결 등 참조).

(나) BVI 소재 법인들을 독립된 실체로 인정할 수 있는지 여부

위와 같은 판례의 법리에 비추어 이 사건 사실관계를 보건대, BVI 소재 법인들은 일단 BVI의 근거법령에 따라 적법하게 설립된 법인으로서 BVI 근거법령상 그 주주와는 구분되는 별개의 권리의무 주체인 것으로 보인다. 그리고 비록 BVI 소재 법인들이 별도의 인적·물적 자본 없이 설립된 것이기는 하지만, 우리나라의 사법(私法)상으로 인적·물적 자본 없이 설립된 특수목적회사(SPC)도 원칙적으로 그 주주와는 별개의 독립된 법인격을 가진 것으로 인정된다. 특수목적회사는 일시적인 목적을 달성하기 위하여 최소한의 자본출자요건만을 갖추어 인적·물적 자본 없이 설립되는 것이 일반적이기 때문에 특수목적회사가 그 설립목적을 달성하기 위하여 설립지의 법령이 요구하는 범위 내에서 최소한의 출자재산을 가지고 있다거나 특수목적회사를 설립한 회사의 직원이 특수목적회사의 임직원을 겸임하여 특수목적회사를 운영하거나 지배하고 있다는 사정만으로는 특수목적회사의 독자적인 법인격을 인정하는 것이 신의성실의 원칙에 위배되는 법인격의 남용으로서 심히 정의와 형평에 반한다고 할 수 없으며, 법인격 남용을 인정하려면 적어도 특수목적회사의 법인격이 배후자에 대한 법률적용을 회피하기 위한 수단으로 함부로 이용되거나, 채무면탈, 계약상 채무의 회피, 탈법행위 등 위법한 목적달성을 위하여 회사제도를 남용하는 등의 주관적 의도 또는 목적이 인정되는 경우라야 한다(대법원 2010. 2. 25. 선고 2007다85980 판결, 대법원 2006. 8. 25. 선고 2004다26119 판결 참조).

또한, 현행 조세 관련 법령 체계를 살펴보더라도, 위와 같은 SPC의 설립을 금지하는 규정을 발견하기 어렵고, 나아가 투자목적으로 설립된 SPC에 대해 별도의 인적, 물적 자본이 없다는 이유만으로 그 실체를 부정하는 규정도 없다. 오히려 '국제조세조정에 관한 법률'은 다음과 같이 최소한의 자본출자요건만을 갖추고 인적·물적 조직이 없이 조세피난처에 설립된 SPC에 대해서도 그 실체 인정을 전제로 하여 그 SPC의 주주가 배당받은 것으로 간주할 수 있는 요건에 대해 규정하고 있다.

국제조세조정에 관한 법를 제17조(특정 외국법인의 유보소득의 배당간주) ① 법인의 부담세액이 실제발생소득의 100분의 15 이하인 국가 또는 지역에 본점 또는 주 사무소를 둔 외국법인에 대하여 내국인이 출자한 경우에는 그 외국법인 중 내국인과 특 수관계가 있는 법인(이하 "특정 외국법인"이라 한다)의 각 사업연도 말 현재 배당 가능한 유보소득(留保所得) 중 내국인에게 귀속될 금액은 내국인이 배당받은 것으로 본다. 제18조(적용 범위) 특정 외국법인이 제17조제1항의 국가 또는 지역에 사업을 위하여 필요한 사무소, 점포, 공장 등의 고정된 시설을 가지고 있고, 그 법인이 스스로 사업을 관리하거나 지배 또는 운영을 하며, 그 국가 또는 지역에서 주로 사업을 하는 경우에는 제17조를 적용하지 아 니한다. |

따라서 인적·물적 자본 없이 조세피난처에 설립된 법인이라고 하더라도 그 독립된 법인격을 인정하는 것이 원칙이다. 즉, 국내 과세관청은 원칙적으로 위와 같은 SPC가 그 배후에 있는 내국인 대주주에게 배당을 하는 경우 그 배당소득을 근거로 하여 그 내국인에게 소득세를 부과하여야 하고, 국제조세조정에 관한 법률 제17조 소정의 요건이 구비된 경우 '배당가능 유보소득 중 내국인에게 귀속될 금액'을 토대로 하여 소득세를 부과하게 되는 것이다. 다만, 당해 법인이 형식적인 귀속 명의자로서 소득이나 수익, 재산, 거래 등의 과세대상을 지배 관리할 능력이 없고, 그 명의자에 대한 지배권 등을 통하여 실질적으로 이를 지배·관리하는 자가 따로 있으며, 그와 같은 명의와 실질의 괴리가 조세를 회피할 목적에서 비롯된 경우 등과 같은 예외적 사정이 증명되는 경우에는 그 과세대상을 실질적으로 지배·관리하는 자에게 그 과세대상이 귀속된 것으로 보아 그를 납세의무자로 삼을 수 있을 뿐이다.

이 사건 기록에 의하면, BVI 소재 법인들이 최소한의 자본출자요건만을 갖추고 있고 어떠한 인적·물적 자본이 없었다는 점 및 피고인 A이 BVI 소재 법인들을 실질적으로 지배·관리하고 있었다는 점 등은 인정되나, 이러한 사정만으로는 BVI 소재 법인들에게 송금된 운영수익 인출금원이 실질적으로 피고인 A에게 귀속된 것으로 보기 어렵고, 더 나아가서 피고인 A이 자신의 배당소득에 대한 국내 과세관청의 소득세 부과처분을 회피할 목적으로 BVI 소재 법인들을 설립하였다는 점 등이 추가로 증명되는 경우에 비로소 조세법적 관점에서 운영수익 인출금원이 피고인 A에게 실질적으로 귀속되었다고 인정할 수 있을 것이다. 이에 대하여는 항을 바꾸어 살펴본다.

(다) 국내 조세회피 목적으로 BVI 소재 법인들을 설립한 것인지 여부

BVI에 소재하는 법인의 경우 우리나라와 BVI 사이에 조세 관련 조약이 체결되어 있지 않아 국내 과세관청이 그 주주를 파악할 수 없으므로,61) 납세의무자가 외국에서 발생한 소득을 국내 법인에게 송금한 경우와 BVI 소재 법인에게 송금한 경우를 비교해 볼 때, 국내 과세관청이 조세를 부과 및 징수하고자 한다면 후자의 경우에서 상대적으로 더 어려운 상황이 발생할 수는 있다. 그러나 오늘날 경제현실에서 투자, 거래 등 여러 가지 이유에 의해 BVI 소재 법인이 설립되고 이에 대한 송금이 이루어지고 있다는 점을 고려하면, BVI 소재 법인이 설립되었다는 등의 사정만으로 구체적 행위의 동기, 경위 등 정황을 떠나 어느 경우에나 국내 조세회피 목적이 있다고 인정할 수는 없다.

이러한 조세 회피 목적을 인정하기 위해서는 더 나아가 국내 조세를 회피하기 위한 적극적 은닉의도가 나타나는 사정 등의 특별한 사정이 추가로 증명되어야 한다.

이 사건 기록에 의하면, ① 홍콩 현지법인들이 BVI 소재 법인들에게 수수료를 지급하여야 할 실질적인 이유를 발견하기 어려운 점, ② BVI 소재 법인들은 1인 회사로서 사실상 피고인 A이 지배· 관리하고 있었던 점, ③ BVI 소재 법인들에 송금된 금원은 그 후 다른 역외 법인들에게로 송금되거나 스위스 은행의 계좌로 송금되어 관리된 점, ④ T에 송금된 금원과 관련하여 홍콩 현지법인은 본래 피고인 A 개인 명의의 외국 계좌로 송금하다가62) 2000년 하반기 무렵부터 T에 운영수익 인출금원을 송금하기 시작하였던 것으로 보이는데,63) 피고인 A이 미국 영주권을 포기한 시점이 2000. 7.경인 점, ⑤ 피고인 A이 수사과정에서 작성한 이력서에는 미국 영주권을 포기한 이유에 대하여 "미국을 제외한 타국의 소득에 대한 미국 내 과세문제의 소지를 없애기 위함이었다."라는 취지로 기재되어 있어 피고인 A이 미국 영주권을 포기할 무렵 자신의 소득에 대한 과세문제에 대해 고민하고 있었던 것으로 보이는 점64) 등은 인정할 수 있다.

그러나 이 사건 기록에 의하면, ① 홍콩 현지법인에서 수수료 형식으로 운영수익금을 BVI 소재 법인들에게로 송금함으로써 홍콩 현지법인의 법인세 절감을 시도하는 방식은 J이 1996년경 홍콩 현지법인을 설립하면서 BI 및 홍콩 현지회계사인 AL 등에게 자문하여 확립한 것으로 보이는데,65) 앞서 본 바와 같이 그 당시는 피고인 A이 J에게 회사 운영권을 상당 부분 일임하고 미국으로 이민을 간 시점이었던 점, ② R는 1999. 1. 28.에66) T는 2000. 3. 20. 에 각각 설립되어 모두 피고인 A이 2000, 7.경 미국 영주권을 포기하기 이전에 설립된 점,67) ③ 위 (1) (나)항에서 살펴본 바와 같이 피고인 A은 이 법정에서 BVI 소재 법인들의 설립목적은 홍콩 법인세 경감 내지 투자목적이라는 취지로 진술하고 있고, 달리 이를 배척할 만한 증거는 보이지 않는 점, ④ P이 BVI 소재 법인에게 송금한 운영수익 인출금원은 국내에서 발생한 것이 아니라 해외원천소득에 해당하고, 위 Ⅱ. 2. 라. (3) (다)항에서 본 바와 같이 P의 운영수익을 국내로 반입해야 할 의무가 있다고 보기도 어려우며, 우리나라와 홍콩 사이에서도 조세 관련 조약이 체결되어 있지 않기 때문에, 국내 과세관청의 조세 부과 및 징수의 어려움이 사실상 발생한다는 측면에서는 '피고인 A이 이를 P 명의 또는 개인 명의로 개설된 홍콩계좌에 예치하는 경우'와 'BVI 소재 법인 계좌에 송금하는 경우' 사이에 실질적인 차이가 없다고 보이는 점, ⑤ SPC에 의해 달성하려는 특수한 목적에는 투자를 위한 지주회사로서의 기능수행도 포함되는 것인데, R은 1999. 9. 3. 말레이시아 라부안에 설립된 S을 자회사로 두고 있고, T는 2000, 12. 10. 말레이시아 라부안에 설립된 U의 자회사로 두고 있는 등 일응 지주회사로서의 외양을 갖추고 있는 것으로 보이는 점, ⑥ BVI 소재 법인들 명의의 계좌로 입금된 운영수익 인출금원 중 상당한 금액은 실제로 수 년 동안 투자활동에 사용되었고, 달리 그 운영수익 인출금원 전액이 그대로 피고인 A에게 전달되었다고 볼 만한 정황은 발견되지 않은 점, ⑦ 스위스 은행 계좌 이용경위에 관해서도 피고인 A은 이 법정에서 "스위스 은행 계좌 개설은 BD에게 투자를 맡기면서 BD가 알아서 한 것이다. 자신은 잘 알지 못한다."라는 취지로 진술하였고,68) BD 역시 "피고인 A으로부터 투자에 대한 문의를 받고 스위스 은행인 AN 은행을 연결시켜 주었다.

AN 은행의 계좌는 자신(BD)가 Investment Advisor로써 대신 관리하였다. AS 설립 역시 자신이 도와주었다. 홍콩에서는 투자목적으로 은행 계좌를 열 때 SPC 이름으로 하는 경우가 대부분이고 특이한 것이 아니다."라며 위 피고인 A의 진술에 부합하는 취지의 이메일을 수사기관에 제출하였는데,69) 검사는 위와 같은 계좌개설 경위 등에 관하여 위 BD에 대한 추가적인 조사를 하지 않은 채 이 부분 공소사실에 관하여 기소한 점 등을 인정할 수 있다.

이러한 사정을 종합하면, P이 BVI 소재 법인들에 송금한 행위를 '홍콩 현지법인들의 법인세 부담을 피하기 위하여 수수료 거래를 가장하여 홍콩 현지법인들의 운영수익금 중 일부를 빼내기 위한 행위'로 볼 여지는 있다고 하더라도, 검사가 제출한 증거들만으로는 그 당시 미국 영주권자로서 해외원천소득에 관한 국내 종합소득세 납부의무가 없었던 피고인 A이 이를 회피할 목적으로 BVI 소재 법인들을 설립하였다고 인정하기는 어렵다.70) 결국 실질과세의 원칙에 관한 판례의 법리에 비추어 보더라도 P이 운영수익 인출금 원을 사법상(私法上) 독립한 법인격을 가진 BVI 소재 법인들에게 송금한 이상 위 금원은 BVI 소재 법인들에게 귀속되는 것으로 봄이 상당하고, 이를 피고인 A 개인에게 귀속되는 것으로 볼 수는 없다.

(3) 소결론

조세포탈죄는 국내 조세납부의무를 전제로 하는 것이므로, 이 부분 공소사실 기재와 같은 조세포탈죄를 성립하기 위해서는 PO BVI 소재 법인들에게 송금한 운영수익 인출금원에 관하여 피고인 A에게 국내 종합소득세를 납부하여야 할 의무가 인정되어야 한다. 그런데 위 (1), (2)항에서 살펴본 바와 같이 위 운영수익 인출금원을 피고인 A 개인에게 귀속된 소득으로 볼 수 없는 이상, 피고인 A에게 위와 같은 해외원천소득에 관하여 국내 종합소득세를 납부하여야 할 의무가 인정되지 않고, 따라서 조세포탈죄 역시 성립하지 않는다.

다. 배당소득 해당 여부

따라서 설령 운영수익 인출금원이 피고인 A 개인에게 귀속된 것이라고 가정하더라도, 피고인 A에게 국내 종합소득세 납부의무가 인정되기 위해서는 위 운영수익 인출금원이 소득세법에 열거된 소득 중 어느 종류에 해당하는지가 특정되어야 한다.75) 이에 대하여 검사는 위 운영수익 인출금원이 실질적으로 구 소득세법(2003. 12, 30. 법률 제7006호로 개정되기 전의 것) 제17조 제1항 제6호에서 규정하고 있는 '외국법인으로부터 받는 이익이나 잉여금의 배당 또는 분배금'에 해당하므로, 배당소득으로서 과세대상이 된다고 주장한다.76) 그러나 위 조항에서 말하는 '배당'이란 원칙적으로 배당절차를 거친 경우를 의미한다고 봄이 상당하다. 주식회사에서 영업이익이 발생하였다고 하더라도 그 영업이익이 그대로 주주에게 배당되는 것이 아니고, 이를 배당하기 위해서는 관련 법령 및 정관이 정한 일정한 요건을 충족하여야 하며, 그러한 요건을 충족하는 경우에도 배당결의 등 일정한 배당절차를 거쳐야만 비로소 주주가 배당을 받을 수 있는 것이기 때문이다. 즉, 운영수익 중 일부를 주주가 가져갔다고 하더라도 그러한 사정만으로 곧바로 '배당'이라고 단정하기는 어렵다. 이러한 현상은 대여, 증여, 배당, 횡령 등 다양한 원인에 의하여 발생할 수 있기 때문이다. 나아가 조세법적 관점에서 배당절차를 거치지 않은 경우에도 '배당'으로 평가하는 예외를 인정할 수 있는지 여부는 별론으로 하더라도, 죄형법정주의의 원칙상 피고인에게 불리한 방향으로 지나치게 확장해석하거나 유추해석을 하는 것이 금지된다는 점 등을 고려할 때, 조세법적 관점에서 예외가 인정되는 경우에도 조세포탈죄의 성립요건이 충족되는지 여부는 다시 검토할 필요가 있다. 통상적으로 배당절차를 거치지 않은 경우 당사자들은 이를 배당으로 인식하지 않을 것인데, 조세법적 관점에서 '배당'으로 평가할 수 있다는 사정만으로 '배당소득에 관한 조세포탈죄의 성립을 인정하는 경우 이는 피고인에게 불리한 확장해석을 통하여 유죄판단을 하는 것이거나 피고인의 예측가능성을 지나치게 침해하게 될 위험성이 있기 때문이다.

이러한 법리를 토대로 이 사건에 대하여 살피건대, ① 이 사건 기록 상, 나 P이 BVI 소재 법인들에게 운영수익 인출금원을 송금할 당시 홍콩 관련 법령에 의한 배당절차를 거쳤다고 볼 만한 증거가 없는 점, ② 피고인 A은 수사기관에서 "법인과 대주주는 별개이기 때문에 법인에서 배당이 되어야 개인소득으로 귀속되는 것으로 생각한다.

저(피고인 A) 스스로도 BVI 소재 법인들에 송금된 금원을 제 돈이라고 생각해본 적이 없다."라는 취지로 진술하였고,77) 이 법정에서 "이 사건 투자신고 당시 자신은 몸이 좋지 않아 J이나 Y에게 홍콩 현지법인 설립· 경영을 상당부분 맡겨 놨었기 때문에 이 사건 투자신고 경위나 내용에 대해서 잘 알지 못한다. 0의 회계처리와 관련하여 세부적인 사정은 알지 못하였고, 다만 J으로부터 홍콩 세금 절약을 위해 홍콩법인의 매출액 일부를 판매수수료로 유보하는 것으로 처리한다는 정도만 들었다. J이 퇴사하고 난 후 그 당시 J이 하던 방식을 따라 하게 되어 R에 송금하게 된 것이다."라는 취지로 진술한 점,78) ③ J. Y 역시 이 법정에서 피고인 A의 위 진술취지에 부합하는 듯한 취지의 진술을 한 점79) 등을 인정할 수 있는바, 이러한 사정을 비롯한 이 사건 사실관계에 비추어 보면, 검찰이 제출한 증거만으로는 P이 BVI 소재 법인들에게 송금한 운영수익 인출금원이 조세포탈의 대상이 되는 '배당소득'이라고 단정하기 어렵고, 나아가 위 운영수익 인출금원이 '피고인 A 개인의 배당소득에 해당하여 국내 종합소득세 납부의무가 있음을 피고인들이 인식하였다고 보기도 어렵다.

따라서 이러한 측면에서도 피고인 A에게 조세포탈죄가 성립한다고 보기 어렵다. 80)

라. 조세포탈행위 인정 여부

설령 피고인 A에게 해외원천소득인 운영수익 인출금원에 관하여 국내 종합소득세 납부의무가 인정된다고 가정하더라도, 조세포탈죄가 성립하기 위해서는 "사기 기타 부정한 행위"가 존재하여야 하고, 이에 대한 고의가 있어야 하므로, 이하에서는 이에 대하여 살펴본다.

(1) 관련 판례

조세포탈죄가 성립하기 위해서는 "사기 기타 부정한 행위"로 조세를 포탈하여야 한다. 여기서 "사기 기타 부정한 행위"란 '사기 기타 부정한 행위'란 조세의 포탈을 가능하게 하는 행위로서 사회통념상 부정이라고 인정되는 행위, 즉 조세의 부과징수를 불가능하게 하거나 현저히 곤란하게 하는 위계 기타 부정한 적극적 행위를 말하고, 어떤 다른 행위를 수반함이 없이 단순한 세법상의 신고를 하지 아니하거나 허위의 신고를 하는 데에 그치는 것은 이에 해당하지 않는다(대법원 2011. 4. 28. 선고 2011도527 판결 참조). 그리고 조세포탈죄는 고의범이지 목적범이 아니므로 피고인에게 조세를 회피하거나 포탈할 목적까지 가질 것을 요하는 것이 아니며, 이러한 조세포탈죄에 있어서 범의가 있다고 함은 납세의무를 지는 사람이 자기의 행위가 사기 기타 부정한 행위에 해당하는 것을 인식하고 그 행위로 인하여 조세포탈의 결과가 발생한다는 사실을 인식하면서 부정행위를 감행하거나 하려고 하는 것이다(대법원 1999. 4. 9. 선고 98도667 판결 참조).

(2) 이 사건 취소신고가 조세포탈행위인지 여부

(가) O와 P이 동일한 법인인지 여부

검사는 기본적으로, 이를 폐업하고 P을 설립한 것은 속칭 '모자바꿔쓰기'에 불과한 것이어서 위 양 법인은 이름만 다를 뿐 동일한 법인에 해당한다고 전제한 후 이 사건 취소신고가 P의 운영수익 인출금원에 대한 과세관청의 추적을 곤란하게 하는 행위라고 주장한다.

그러나 위 I, 2. 라. (3) (다)항에서 살펴본 바와 같이 검찰이 제출한 증거만으로는 와 P을 실질적으로 동일한 법인이라고 보기 어렵고, 이 사건 취소신고는 어디까지나 O에 관한 것일 뿐 P에 관한 것이 아니므로, 이 사건 취소신고가 P의 운영수익 인출금원에 대한 과세관청의 추적을 곤란하게 하는 행위라고 볼 수는 없다.

(나) 이 사건 취소신고가 과세관청의 과세권을 침해하는 행위인지 여부

설령 O와 P이 사실상 동일한 법인이라고 가정한다고 하더라도, 아래에서 살펴보는 바와 같이 이 사건 취소신고가 국가의 과세권을 침해하는 행위였다고 볼 수 없고, 피고인들이 이러한 사정을 인식하였다고 보기도 어렵다.

이 사건 기록에 의하면, ① 이 사건 투자신고 무렵 이가 실제로 설립되었고, C, J, 피고인 A이 실제로 0의 주식을 취득한 후 사업을 영위하고 있었음에도 1997. 7. 9. '외화증권 미취득으로 인한 유효기간 연장'을81) 변경사유로 기재하여 해외직접투자 내용변경 신고서를 제출한 점,82) ② 그 후 1998. 4. 30.경 이 사건 취소신고를 하였는데, 그 신고서의 변경사유란에는 "현지 사정 및 향후 영업전망 불투명으로 투자금액 회수 후 본건 해외직접투자 신고수리를 취소함"이라고 기재되어 있었고, 위 취소신고서 의 첨부문서로 보이는 '해외(홍콩)투자 취소의 건'에는 "상기와 같이 홍콩 현지법인(0)을 설립하였으나, 설립 계획 당시 홍콩 현지 법인의 주 구매자로 예상되었던 미국 측 BUYER의 현지 사정으로 현재까지 영업을 개시하지 못하였고, 향후 영업전망도 매우 불확실하여 이번에 투자취소 및 투자금을 회수, 본국으로 송금하고자 하오니 확인하여 주시기 바랍니다."라고 기재되어 있는 점,83) ③ 이 사건 취소신고 무렵 투자원금 10만 달러는 실제로 국내로 회수된 점, ④ O는 2000. 8. 8. 최종 폐업되었고, 1999년에 5억 6,800만 원의 매출이 발생한 점84) 등은 인정할 수 있다.

그러나 이 사건 투자신고 및 취소신고 등은 구 외국환관리법에 근거한 것이었는데, 구 외국환관리법은 그 목적에 대하여 제1조에서 "이 법은 외국환과 그 거래 기타 대외 거래를 합리적으로 조정 또는 관리함으로써 대외거래의 원활화를 기하고 국제수지의 균형과 통화가치의 안정을 도모하여 국민경제의 건전한 발전에 이바지함을 목적으로 한다."라고 규정하고 있을 뿐 국가의 과세권 보호에 대해서는 언급을 하지 않고 있다.85) 그리고 구 외국환관리법, 구 외국환관리법 시행령에는 그 신고내용이 국세청의 과세자료로 활용된다고 규정되어 있지 않고, 또한 이 사건 투자신고 수리처분서에도 이와 같은 내용은 기재되어 있지 않으며, 신고 당사자가 신고서 및 관련 자료를 과세관청에 별도로 제출하는 것도 아니다. 그렇다면, 설령 국내 과세관청이 해외직접투자신고 등을 사실상 과세자료로 사용하고 있다고 가정하더라도 이는 사실적인 문제일 뿐이고, 법적으로 해외직접투자신고 등을 조세의 부과·징수를 위한 행위라고 볼 수는 없다. 즉, 국가의 과세권 보호라는 보호법익은 해외직접투자신고 등과 관련된 법령의 보호목적 범위 내에 포함되어 있다고 보기 어려운 것이다.

더욱이 위 M. 1. 라. 항에서 살펴본 바와 같이 1998. 4. 30.자 이 사건 취소신고 당시 피고인 A은 미국 영주권자로서 해외 원천소득에 관하여 국내에 종합소득세를 납부할 의무가 없었다. 그렇다면 이 사건 취소신고로 인하여 그 당시 미국 거주자로 간주되던 피고인 A에 대한 국내 과세관청의 조세 부과 및 징수가 불가능하거나 현저히 곤란해졌다고 보기는 어렵고, 나아가 피고인들이 그러한 사정을 예견하였다고 보기도 어렵다.

이에 대하여 국세청 BL으로 근무하고 있는 BK는 이 법정에 증인으로 출석하여 "외국환관리법에 따른 신고서류는 과세자료에 해당하고, 이 사건 투자신고 및 취소신고 당시 시행 중이던 구 국세기본법(1999. 8. 31. 법률 제5993호로 개정되기 전의 것, 이하 '구 국세기본법'이라고 한다) 제85조에서 그 과세자료의 제출과 수집에 대한 협조의무를 규정하고 있으므로, 위 규정에 의하여 국세청이 외국환관리 담당부서로부터 법적으로 자료를 제출받을 근거가 있다."라는 취지로 진술하였다.86) 위 진술의 취지가 분명하지는 않으나, 외국환 관련 법령상의 신고 및 이와 관련된 자료는 과세자료에 해당하여 국세기본법 제85조에 따라 과세관청이 재정경제원장관 내지 금융기관에 이에 대한 제출을 요구할 수 있는데, 피고인들이 허위로 이 사건 취소신고를 하였으므로, 조세포 탈행위에 해당한다는 취지로 보인다.87)

살피건대, 구 국세기본법 제85조 제1항은 "세법에 의하여 과세자료를 제출할 의무가 있는 자는 과세자료를 성실히 작성하여 이를 정하여진 기한 내에 소관세무서장에게 제출하여야 한다."라고 규정하고 있는데, 위에서 본 바와 같이 일반적으로 외국환관리법에 규정된 신고 관련 서류가 '과세자료'에 해당한다고 보기 어려울 뿐만 아니라, 나아가 이 사건 취소신고 당시인 1998. 4. 30.에 조세법적 관점에서 미국 거주자로 간주되고 있던 피고인 A의 경우 국내 과세관청에 해외원천소득에 관한 종합소득세를 신고하거나 납부해야 할 의무가 있었다고 볼 수 없기 때문에, 피고인 A에 대한 관계에서 이 사건 취소신고에 관한 서류가 '과세자료'에 해당한다고 볼 수도 없다.

다음으로, 구 국세기본법 제85조 제2항은 "국가기관 · 지방자치단체 · 금융기관 또는 전자계산 · 정보처리시설을 보유하는 자는 과세에 관계되는 자료 또는 통계를 수집하거나 작성한 때에는 이를 국세청장에게 통보하여야 한다."라고 규정하고 있으나, 이는 국세청과 국가기관 등 상호간에 이루어지는 일반적인 내부 협력의무를 규정한 것에 불과하고, 나아가 위에서 본 바와 같이 이 사건 취소신고에 관한 서류가 '과세자료'에 해당한다고 볼 수 없으므로, 이 사건 취소신고행위를 조세포탈행위로 보기는 어렵다

(다) 소결론

따라서 이 사건 취소신고를 이유로 피고인들에게 조세포탈죄가 성립한다고 할 수는 없다.

(3) 운영수익 인출금원을 BVI 소재 법인들에게 송금한 행위 및 역외 법인과 스위스 은행의 계좌를 이용한 관리 행위 위 Ⅲ. 2. 나. (2) (다)항에서 본 바와 같이 납세의무자가 해외원천소득을 국내 법인에게 송금한 경우와 BVI 소재 법인에게 송금한 경우를 비교해 볼 때 후자의 경우에서 국내 과세관청의 조세 부과 및 징수에 관하여 상대적으로 더 어려운 상황이 발생할 수는 있으나, 오늘날 경제현실에 비추어 볼 때 여러 가지 이유에 의하여 BVI 소재 법인이 설립되고 이에 대한 송금이 이루어지고 있다는 점을 고려하면, BVI 소재 법인이 설립되었다는 등의 사정만으로 구체적 행위의 동기, 경위 등 정황을 떠나 어느 경우에나 조세포탈행위, 즉 '사기 기타 부정한 행위'에 해당한다고 볼 수는 없다. 조세포탈행위를 인정하기 위해서는 다른 별도의 사정에 의하여 은닉의 효과가 현저해지는 등으로 '적극적 은닉의도가 나타나는 사정'이 덧붙여져야 할 것이다. 88)

그런데 위 II, 2. 나. (2) (다)항에서 살펴본 바와 같이 검찰이 제출한 증거들만으로는 피고인 A이 BVI 소재 법인들을 설립하고 여기에 해외원천소득인 운영수익 인출금원을 송금하는 과정에 국내 조세를 회피할 목적이 있다고 단정하기 어려운 점을 고려하면, 피고인 A이 BVI 소재 법인들을 설립한 다음 운영수익 인출금원을 송금한 행위에 '적극적인 소득은닉 의도'가 있었다고 볼 수 없다. 그리고 BVI 소재 법인들의 설립 및 이에 대한 운영수익 인출금원 송금행위 단계에서 '적극적인 소득은닉 의도'를 인정할 수 없는 이상, 그 이후 단계에서 이루어진 역외 법인들의 계좌 및 스위스은행 계좌로의 송금행위에 '적극적인 소득은닉 의도'가 있었다고 볼 수도 없다.

따라서 BVI 소재 법인들을 비롯한 역외 법인들 및 스위스 은행 계좌를 통한 관리행위를 이 부분 공소사실에 기재된 피고인 A 개인의 배당소득에 관한 조세포탈행위라고 보기는 어렵다.

(4) Q 설립행위

검사는 피고인들이 P을 폐업하고 새로이 Q을 설립하는 과정에서 기존 거래구조와는 완전히 다른 새로운 거래구조를 확립하여 기존 거래구조와 단절시키는 방법을 통해 P에서 운영수익 인출금원을 빼낸 행위를 은폐하였다고 주장한다.

살피건대, 검사는 이에 대한 증거로 'BX의 영업구조변경 관련 검토'를 제출하고 있으나, ① 위 서류에 기재된 문구 중 국내 세부담과 관련된 내용은 "모든 거래를 한국의 E 명의 - 한국의 세부담" 이라는 것이 전부인데, 이는 '한국 E의 법인세 부담'을 의미하는 것으로도 볼 수 있는 점, ② 피고인 B는 이 법정에서 위 서류의 작성경위에 대해 "홍콩 회계사인 AL이 홍콩 쪽의 세금 부담 문제를 제기하여 검토하게 된 것이다."라는 취지로 진술한 점,89) ③ AL이 피고인 B에게 보낸 메일 내용은 피고인 B의 위 진술취지에 부합하는 것으로 보이고,90) 검사는 AL에 대해서 별도의 조사를 하지 않은 채 이 부분 공소사실에 관하여 기소한 점 등에 비추어 보면, 위와 같은 서류만으로 P 폐업 및 Q 설립행위를 피고인 A의 납세의무 발생을 예상하여 이를 회피하려는 행위라고 단정하기 부족하고, 달리 이를 인정할 만한 증거가 없다.

마. 소결론

결국, 검사가 제출한 증거들만으로는 P의 운영수익 인출금원이 피고인 A에게 실질적으로 귀속되는 것이라고 보기 어렵고, 죄형법정주의의 원칙에 비추어 볼 때 피고인 A에게 배당된 소득에 관한 조세포탈행위가 있었다고 단정하기도 어려우며, 달리 이 부분 공소사실을 인정할 만한 증거가 없다.

따라서 이 부분 공소사실은 범죄가 되지 아니하거나 범죄의 증명이 없는 때에 해당한다.

3. 이 사건 공소사실 중 제6의 나.항 기재 조세포탈 범행의 성립 여부

가. 당사자들의 주장

(1) 검사의 주장

피고인 A은 P 및 Q에 대한 실질적인 1인 주주이고, J, Y, V 등 위 홍콩 현지법인들의 주주로 되어 있는 자들은 모두 피고인 A이 그 명의를 빌린 것에 불과하다. 따라서 위 법인들이 배당을 하는 경우 이는 실질적으로 피고인 A 개인에게 귀속되는 배당소득이므로 피고인 A은 이에 관하여 국내에 종합소득세를 납부할 의무가 있다. 그 배당금액을 연월일별, 홍콩 현지 법인별, 배당명목별, 차명주주별로 정리하면 다음과 같다.91)

그럼에도 불구하고, 피고인 A은 ① 이 사건 취소신고를 통해 국내 과세관청의 추적을 차단하고, ② 위 법인들의 주주명의를 비거주자인 Y, AB, AC 및 BVI에 설립된 역외 법인인 V 앞으로 해놓아 국내 과세관청의 입장에서 정상적인 방법으로 피고인 A의 배당소득을 파악하기 어렵게 하였다. 그런 상태에서 피고인 A은 국내에서 종합소득세를 신고할 당시 해외원천소득인 위 배당소득을 누락시킴으로써 조세를 포탈한 것이다.

(2) 피고인들 및 변호인들의 주장

(가) 위 표 순번 1번 기재 배당(이하, 각 배당을 지칭할 때 순번 몇 번 배당'이라고 한다)의 경우, 당시 주주는 피고인 A과 J으로 되어 있었는데, 본래 J은 명의상 주주가 아닌 실질주주였고, 다만 J이 나중에 퇴사하였음에도 불구하고 그 명의를 그대로 남겨 둔 것에 불과하다. 또한 위 배당 당시 J은 국내 거주자였고, 피고인 A은 미국 영주권자였으므로, 피고인 A이 국내의 소득세 포탈을 위해 J 명의를 빌려 주식을 보유하였다고 볼 수는 없다. 따라서 이 부분은 조세포탈행위에 해당하지 아니한다.

(나) Y, AC, AB 등은 모두 실질 주주가 아닌 명의상 주주에 불과하다. 그러나 순번 2, 4, 5, 6, 7, 8번 각 배당은 홍콩 현지법인에서 행하는 사업의 원활한 지속을 위하여 F사에 납품한 행택 관련 매출액의 일부를 F사에 리베이트로 되돌려주면서, 단지 회계처리상으로만 이를 배당금으로 처리하였던 것뿐이다. 따라서 위 배당금은 실질적으로 피고인 A 개인에게 귀속된 소득이 아니므로, 이에 대하여 조세포탈이 성립할 수 없다.

(다) 순번 3번 배당은 실질적으로 피고인 A에게 귀속되었는데, 이에 관하여 '사기 기타 부정한 행위'가 인정되기 위해서는 단순한 차명 행위만으로는 부족하고, '적극적 은닉의도가 나타나는 사정'이 추가로 인정되어야 한다. 그 당시 피고인 A이 Y 등의 명의를 빌렸던 이유는 홍콩에 정착한 Y으로 하여금 홍콩 현지에서의 업무를 신속하고 효율적으로 처리하도록 하기 위한 것이었고, 다른 사람들의 경우 법적·관행적으로 홍콩법인 설립 및 운영에 2명 이상의 주주가 필요하였기 때문이었다. 그리고 애당초 청산배당을 하게 된 이유가 P을 정리하고 Q 설립하는 등의 방법으로 사업구조를 변경하여 국내에 소득을 유입시키는 과정에서 이루어진 것으로서, 그 당시 피고인 A이 자신의 배당소득을 적극적으로 은닉하려고 한 것이 아니다.

(라) 순번 9번 배당의 경우 당시 주주는 V였는데, V는 투자목적으로 설립된 SPC로서 명의상 주주가 아닌 실질주주였고, SPC의 소득은 그 배후에 있는 개인의 소득과 구분되는 것이므로, 이는 피고인 A 개인에게 귀속되는 것이 아니다.

나. 차명 행위를 이유로 조세포탈죄 성립을 인정하기 위한 요건 차명계좌를 사용한 경우의 조세포탈죄 성립 여부와 관련하여 대법원은 "일반적으로 다른 사람 명의의 예금계좌를 빌려 예금하였다는 사실만으로 구체적 행위의 동기, 경위 등 정황을 떠나 어느 경우에나 적극적인 소득은닉 행위가 된다고 단정할 것은 아니라 할 것이지만, 차명계좌의 예입에 의한 은닉행위에 있어서도 여러 곳의 차명계좌에 분산 입금한다거나 순차 다른 차명계좌에의 입금을 반복하거나 단 1회의 예입이라도 그 명의자와의 특수한 관계 때문에 은닉의 효과가 현저해지는 등으로 적극적 은닉의도가 나타나는 사정이 덧붙여진 경우에는 조세의 부과징수를 불능 또는 현저히 곤란하게 만든 것으로 인정할 수 있겠으나(대법원 1999. 4. 9. 선고 98도667 판결 등 참조), 이러한 행위가 '사기 기타 부정한 행위'에 해당하는지 여부는 조세납부의무의 존재를 당연히 전제로 하는 것이다."라고 판시한 바 있다(대법원 2009. 5. 29. 선고 2008도9436 판결 등 참조).

차명계좌를 사용한 경우와 마찬가지로 주주의 지위에 관한 차명 행위 역시 오늘날 경제현실에서 다양한 이유로 행해지고 있다. 따라서 주주 명의를 빌렸다는 사실만으로는 구체적 행위의 동기, 경위 등 정황을 떠나 어느 경우에나 적극적인 소득은닉 행위가 된다고 단정할 수는 없고, 더 나아가서 '적극적인 은닉의도가 나타나는 사정'이 추가되는 경우에 비로소 '사기 기타 부정한 행위'에 해당한다고 볼 수 있다.92) 검사는 이에 관하여, 피고인들이 이 사건 취소신고에 의하여 홍콩 현지법인들에 대한 국내 과세관청의 추적 가능성을 차단하였으므로, 이 사건 취소신고가 '적극적인 은닉의도가 나타나는 추가적인 사정'에 해당한다는 취지로 주장하지만, 위 Ⅲ, 2. 라. (2) (나)항에서 살펴본 바와 같이 피고인 A이 미국 영주권을 보유하고 있었던 1998. 4. 30.에 이루어진 이 사건 취소신고는 국내 과세관청의 과세권을 침해하는 행위라거나 피고인 A의 해외원천소득에 관한 국내 종합소득세 납세의무를 회피하기 위한 행위라고 볼 수 없으므로, 이러한 검사의 주장은 받아들일 수 없다. 아래에서는 위 표에 기재된 각 배당별로 '사기 기타 부정한 행위'가 있다고 볼 수 있는지를 개별적으로 살펴본다.

다. 순번 1번 배당에 대한 판단

(1) 피고인 A에 대한 배당 부분

검사는 이 사건 취소신고를 근거로 피고인 A에 대한 배당 부분 역시 조세포탈죄가 성립한다고 주장하고 있으나, 앞서 살펴본 바와 같이 이 사건 취소신고는 국내 과세관청의 과세권을 침해하는 행위라거나 피고인 A의 해외원천소득에 관한 국내 종합소득세 납세의무를 회피하기 위한 행위라고 볼 수 없으므로, 이에 관한 검사의 주장은 받아들일 수 없다.

(2) J에 대한 배당 부분

이 사건 기록에 의하면, 위 배당 이전인 1999년경 피고인 A과 J이 결별하여 J이 C 등을 퇴사하였음에도 불구하고 순번 1번 배당 당시까지 J이 P의 주주로 등재되어 있었으므로, 이는 피고인 A의 차명주식에 해당한다고 볼 수 있다. 그러나 순번 1번 배당이 이루어진 시기는 2000. 6. 23.인데, 위 Ⅲ. 1. 라. 항에서 본 바와 같이 그 당시에는 피고인 A이 미국 거주자로 간주되어 해외원천소득에 관하여 국내에 종합소득세를 납부할 의무가 없었던 반면에, J은 국내 거주자로서 국내에 종합소득세를 납부할 의무가 있었던 것으로 보인다.

그렇다면 피고인 A이 해외원천소득에 관한 국내 종합소득세를 포탈하려는 의도를 가지고 국내 거주자인 J의 명의를 차용하여 순번 제1번 배당을 받았다는 검사의 주장은 경험칙에 비추어 선뜻 납득하기 어렵고, 달리 이 부분 공소사실을 인정할 만한 증거가 없다.

라. 순번 2 내지 8번 각 배당에 대한 판단

이 사건 기록에 의하면, ① 앞서 본 바와 같이 P이 1997. 8. 27. 설립될 당시 주주는 피고인 A(3주)과 J(1주)이었던 점, ② 그 후 2000. 7. 6.경 100 홍콩달러(한화 약 15,000원) 유상증자를 하여 주주가 피고인 A(3주), J(1주), Y(95주), AA(1주)으로 변경되었다가, 같은 해 8. 27.경 Y(주식 99주), AA(1주)으로 변경되었는데,93) 2000. 7.경 피고인 A이 미국 영주권을 포기한 것으로 보이는 점, ③ 당시 Y은 비기주자였던 점94) 등은 인정할 수 있다.

그러나 한편 이 사건 기록에 의하면, ① Y은 이 법정에서 "차명주주로 구성한 이유는 홍콩에 상주하고 있는 증인(Y) 등을 주주로 함으로써 회사업무 처리에 편의를 기하려고 한 것이었다."라는 취지로 진술한 점,95) ② 위 Y의 진술과 배치되는 증거는 보이지 않는 점, ③ Y은 1996년 이전에 국내 회사인 C(또는 D)에서 근무하면서 C 측으로부터 급여를 받고 있던 중 0의 설립 당시 홍콩에서 J을 도와 0의 설립 실무를 담당하였고, 그 후 홍콩 업무를 전담하게 되면서 C에서 사직하고 홍콩으로 거주지를 옮겨 0, P 및 Q의 이사로서 급여를 받으면서 홍콩 현지법인들의 운영실무를 담당한 사람인데, 국내 과세관청의 입장에서는 Y이 홍콩으로 거주지를 이전하기 이전에 국내에서 발생한 Y의 급여 등에 대한 과세자료 등을 통하여 피고인 A과 Y의 연결고리를 쉽게 확인할 수 있었다고 보이는 점(피고인 A이 홍콩 현지법인의 주주 명의를 차용하는 행위를 통하여 국내 과세관청의 조세부과처분을 어렵게 하려고 의도하였다면, 위와 같은 국내 연결고리가 없는 다른 현지인 명의를 차용하는 것이 훨씬 더 효과적이었을 것이라는 점 등에 비추어 보면, 위와 같은 주주명의 차용행위는 회사업무 편의를 위한 것이었다는 취지의 피고인 A의 변소내용을 수긍할 수 있다), ④ Y 이외의 다른 주주의 경우 Y의 처이거나 회사 직원들일 뿐만 아니라, 그 주주 명의로 되어 있는 주식이 1주에 불과한 점 등을 인정할 수 있다.

위와 같은 사정을 비롯한 이 사건 사실관계에 비추어 보면, 피고인 A이 그 당시 비거주자인 Y 등의 명의를 차용한 것은 분명하지만, 단순한 차명행위 이외에 '적극적인 은닉의도가 나타나는 추가적 사정'이 인정된다고 보기는 어렵고, 달리 '사기 기타 부정한 행위'가 있었음을 인정할 만한 증거가 없다.

마. 순번 9번 배당에 대한 판단

검사는 피고인 A이 V의 명의를 차용하여 Q의 주주의 지위를 보유하고 있다고 주장한다. 분명하지는 않지만, 위 주장에는 ① 피고인 A이 V의 명의를 차용하여 Q의 주식을 보유한 것이라는 취지와 ② BVI 소재 법인들과 마찬가지로 실질과세의 원칙상 Q의 주식은 V에게 귀속되는 것이 아니라 피고인 A에게 귀속되는 것이라는 취지가 모두 포함되어 있는 것으로 볼 수 있으므로, 이하에서 차례로 살펴본다.

이 사건 기록에 의하면, ① 피고인 A이 수사과정에서 "V가 실제로 지분에 상응하는 투자를 하지는 않았고, 형식상 그렇게 되어 있는 것이다."라는 취지의 진술을 한 점,96)

② V는 사실상 피고인 A이 지배하고 있는 역외 법인인 점은 인정된다.

그러나 한편 이 사건 기록에 의하면, ① 피고인 A은 V의 설립경위에 대하여 이 법정에서 "부동산 투자를 함에 있어 그 투자 주체로 설립한 것이 V이다."라는 취지로 진술하였는바,97) 위와 같은 피고인 A의 위 진술을 배척할 만한 증거는 보이지 않으므로, V의 설립목적은 투자활동을 위한 것으로 볼 수 있는 점(아래 제4항에서 보는 바와 같이 V는 실제로 투자활동을 하였다), ② 투자목적에는 투자를 위한 지주회사 기능수행도 포함될 수 있으므로, V가 Q의 주식을 보유하는 것이 그 설립목적과 상관이 없다고 보기는 어려운 점, ③ 피고인 A은 이 법정에서 "Y 등으로부터 V 앞으로 Q의 주식을 이전한 이유는 Q의 소유구조를 명확히 하기 위한 것이었다. V의 상위주주는 자신(피고인 A)이 소유하고 있는 R이다."라는 취지로 진술하였고, 98) 피고인 A의 위와 같은 법정 진술을 배척할 만한 증거도 발견할 수 없는 점, ④ V 앞으로 이루어진 배당금원이 V의 투자활동과 관계 없이 피고인 A 개인에게 그대로 전달되었다고 볼 만한 정황은 발견되지 않는 점, ⑤ 피고인 A의 수사과정에서의 진술 취지는 해당 주식에 대한 실질적인 지배·관리권자가 피고인 A 자신이라는 취지로 볼 수 있는 점 등을 인정할 수 있다.

살피건대, 1인 주주가 실질적으로 지배하는 1인 회사인 경우에도 그 1인 주주와 1인 회사는 별개의 인격체로 취급하는 것이 원칙이고, 그 1인 회사가 인적·물적 자본이 없는 SPC인 경우에도 같은 법리가 적용되며, 실질과세의 원칙에 의하여 형식과 실질의 차이를 이유로 그 소득이나 자산의 귀속을 당사자가 선택한 법 형식과 달리 보기 위해서는 '조세회피 목적' 등과 같은 예외적인 사정이 증명되어야 한다는 점 등 앞에서 살펴본 판례의 법리에 비추어 이 사건 사실관계를 살펴보면, 검사가 제출한 증거만으로는 V 명의로 등재된 Q 주식이 피고인 A의 차명주식이라고 단정하기 어렵고, 나아가 피고인 A이 자신의 해외원천소득에 관한 국내 종합소득세 납부의무를 회피하기 위하여 Q의 주식을 V 명의로 이전하였다고 보기도 어렵다.

바. 소결론

따라서 검사가 제출한 증거들만으로는 피고인 A이 순번 1 내지 9번 각 배당에 관하여 조세를 포탈하기 위하여 '사기 기타 부정한 행위'를 하였다고 인정하기 어렵고, 달리 이를 인정할 만한 증거가 없으므로, 이 부분 공소사실은 범죄가 되지 아니하거나 범죄의 증명이 없는 때에 해당한다.

4. 이 사건 공소사실 중 제6의 다. 마. 바. 사항 기재 조세포탈 범행의 성립 여부

가. 검사의 주장요지

검사는 "홍콩 현지법인의 운영수익 인출금원이 실질적으로 피고인 A에게 귀속되는 것이고, R, T, V, U, S 명의의 계좌는 모두 피고인 A의 차명 계좌에 불과하다는 전제하에, ① 위 각 법인들 명의의 계좌에서 발생한 이자 역시 피고인 A의 이자소득에 해당하고, ② V 명의로 AY에 대여하여 받은 이자 역시 피고인 A의 이자소득에 해당하며, ③ U 명의로, BA 명의로 각 AZ조합에 투자하여 받은 배당소득 역시 피고인 A의 배당소득에 해당하고, ④ S 명의로 BB에 투자하여 받은 배당소득 역시 피고인 A의 배당소득에 해당하므로, 피고인 A은 이를 국내 과세관청에 신고하여야 함에도 이를 신고하지 아니하고, 오히려 앞서 본 바와 같이 이 사건 취소신고, 다수의 SPC들을 이용한 분산관리 등의 방법을 통해 이를 은닉한 것"이라고 주장한다.

이러한 주장에는 앞서 살펴본 바와 같이 ① 피고인 A이 각 SPC의 명의를 차용한 것이라는 취지와 ② 실질과세의 원칙상 위 각 소득들이 각 SPC가 아닌 피고인 A에게 귀속되는 것으로 보아야 한다는 취지가 모두 포함된 것으로 보이므로, 이하에서 차례로 살펴본다.

나. BVI 소재 법인들의 경우 검사는 BVI 소재 법인들 명의의 계좌에서 발생한 이자소득이 실질적으로 피고인 A의 개인소득에 해당한다고 주장하고 있으나, 위 Ⅲ, 2. 나. 항에서 살펴본 바와 같이 BVI 소재 법인들 명의의 계좌에 입금된 운영수익 인출금원은 BVI 소재 법인들에게 귀속되는 것이고, 이를 피고인 A 개인에게 귀속되는 소득이라고 보기는 어렵다. 따라서 운영수익 인출금원을 원천으로 하여 발생한 이자 역시 BVI 소재 법인들에게 귀속되는 것으로 봄이 상당하고, 이를 피고인 A 개인에게 귀속되는 것으로 보기는 어렵다.

다. V, U, S(이하 '각 SPC'라고 한다)의 경우 앞서 살펴본 법리에 비추어 이 사건 기록을 살펴보면, ① 피고인들은 각 SPC가 모두 투자목적으로 설립된 법인으로서 독립된 실체가 있다고 주장하고 있는데, V는 AY에 금원을 대여하거나 하와이 골프장을 인수하는 등 실제 투자활동을 하고 있고, U, BA 역시 그 명의로 2000. 12. 7. AZ조합에 55억 원을 투자하는 등 실제 투자활동을 하고 있으며, S 역시 BB에 직접 투자하는 등 실제 투자활동을 하고 있는 등 각 SPC는 모두 실제로 피고인 A과 구분되어 독립된 투자활동을 수행하고 있는 점, ② 각 SPC 명의의 계좌를 차명계좌로 보기 위해서는 위 계좌들이 각 SPC의 투자활동과는 무관하게 오로지 피고인 A의 개인적인 용도로 사용되었음이 인정되어야 할 것인데, 이를 인정할 만한 정황은 발견할 수 없는 점, ③ 각 SPC들은 BVI 소재 법인들 계좌에 입금된 운영수익 인출금원 중 일부를 송금 받은 다음 이를 재원으로 하여 투자활동을 한 것으로 보이는데, 위에서 본 바와 같이 BVI 소재 법인들 명의계좌로 입금된 돈은 그 단계에서 BVI 소재 법인들에게 귀속된 것이므로, 피고인 A이 굳이 각 SPC를 설립하지 않고 위 BVI 소재 법인들 명의로 투자활동을 하였더라도 피고인 A에게 국내 종합소득세 납부의무가 발생하지는 않았을 것으로 보이는 점 등을 인정할 수 있다.

그렇다면 검사가 제출한 증거만으로는 각 SPC 명의의 계좌를 피고인 A의 차명계좌라고 인정하기 어렵고, 나아가 각 SPC를 설립하여 각 SPC 명의로 투자활동을 하는 법형식을 선택한 이유가 피고인 A의 해외원천소득에 관한 국내 종합소득세 납부의무 회피 목적 때문이라고 인정하기도 어렵다.

라. 소결론

따라서 검사가 제출한 증거만으로는 ① BVI 소재 법인들 명의 계좌에서 위 운영수익 인출금원을 원천으로 하여 발생한 이자, ② V가 AY으로부터 받은 이자, ③ U와 BA가 각 AZ조합으로부터 받은 배당소득, A S이 BB로부터 받은 배당소득 등은 모두 피고인 A 개인의 소득으로 보기 어렵다.

그렇다면 이에 관하여 피고인 A에게 국내 종합소득세 납부의무가 있음을 전제로 하는 이 부분 공소사실은 범죄가 되지 아니하거나 범죄의 증명이 없는 때에 해당한다.

5. 이 사건 공소사실 제6의 라항 기재 조세포탈범행의 성립 여부

가. 검사의 주장요지

검사는 피고인들이 R, T, V, U(이하 '위 각 법인들'이라고 한다) 명의의 계좌에 예치되어 있는 금원 중 일부를 다시 스위스 AN 은행의 AO(가명) 명의의 계좌, AS 명의의 계좌, S 명의의 계좌에 입금시켜 그 추적을 어렵게 한 후 그 계좌에서 발생한 이자 소득을 신고하지 않아 조세를 포탈한 것이라고 주장한다.

나. AO 명의의 계좌의 경우 검사의 주장취지는 R, T, V, U 명의의 계좌에 있던 금원은 피고인 A 개인에게 귀속되는 것임을 전제로 이를 A0 명의 계좌에 입금시켜 발생한 이자소득 역시 피고인 A에게 귀속되는 것이라고 보인다.

살피건대, ① 앞서 살펴본 바와 같은 이유로 검사가 제출한 증거만으로는 위 각 법인의 계좌에 입금된 금원을 피고인 A 개인에게 귀속되는 소득이라고 인정할 수 없는 이상, 이미 위 각 법인 명의의 계좌에 예치되어 있던 금원을 A0 명의의 계좌로 입금시켰다는 사정만으로 AO 계좌에 입금된 금원이 바로 피고인 A 개인에게 귀속된다고 보기는 어려운 점, ② 피고인 A은 이 법정에서 "BD에게 투자 및 자산관리 업무를 일부 맡겼는데, BD의 권유에 따라 AN 은행에 계좌를 개설하였고, 이를 이용한 해당 투자는 BD가 전적으로 관리 하였다."라는 취지로 진술하였고,99) BD 역시 수사과정에서 이에 부합하는 듯한 내용의 이메일을 제출하였는데, 100) 이 사건 기록상 피고인 A의 위 진술을 배척할 만한 증거는 보이지 않고, 검사는 AO 명의 계좌에 대한 송금 경위 등에 관련하여 BD에 대한 추가적인 조사를 하지 않은 채 이 부분 공소사실에 관하여 기소한 점, ③ 투자목적으로 설립된 위 각 법인들이 A0 명의의 계좌에 금원을 송금한 행위가 그 설립목적에 위배되는 것이라고 단정하기 어려운 점 등을 인정할 수 있다.

그렇다면 검사가 제출한 증거만으로는 AO 명의의 계좌에 입금된 금원이 피고인 A개인에게 귀속되는 금원이라고 인정하기 어렵고, 따라서 위 계좌에서 발생한 이자소득 역시 피고인 A 개인에게 귀속되는 소득이라고 보기 어렵다.

다. AS 명의의 계좌 및 S 명의의 계좌의 경우 검사의 주장에는 ①) 피고인 A이 AS 및 S 명의를 차용하여 계좌를 보유한 것이라는 취지와 ② 실질과세의 원칙에 의하여 AS 및 S가 취득한 소득은 실질적으로 피고인 A에게 귀속되는 것으로 볼 수 있다는 취지가 포함된 것으로 보이므로, 이에 대하여 차례로 본다.

앞서 살펴본 법리에 비추어 이 사건 기록을 살펴보면, ① 피고인 A은 이 법정에서 "BI의 권유에 따라 BI이 설립해 준 S을 통해 BB에 투자한 것이다. 그 후 BD에게 투자 및 자산관리 업무를 일부 맡겼는데 그 때 BD가 투자와 관련하여 설립하여 준 법인이 AS이다."라고 진술하였고, BD 역시 피고인 A의 위 진술에 부합하는 듯한 내용의 이메일을 수사기관에 제출하였는데, 이 사건 기록상 피고인 A의 위 진술을 배척할 만한 증거는 보이지 않고, 검사는 이에 관련하여 BD 등에 대한 추가적인 조사를 하지 않은 채 이 부분 공소사실에 관하여 기소한 점, ② S은 피고인 A과는 별개로 S 명의로 BB에 투자하는 등 실제로 독립된 투자활동을 하는 법인인 점, ③ S 및 AS 명의의 계좌가 S 및 AS의 설립목적과 무관하게 오로지 피고인 A의 개인적인 용도로 사용되고 있다고 볼 만한 정황은 발견하기 어려운 점, ④ 앞서 살펴본 바와 같이 R, T, V, U 명의의 계좌에 입금되어 있던 금원은 이미 그 단계에서 위 각 법인들에게 귀속되는 것이므로, 피고인 A이 굳이 AS 및 S 명의 계좌에 돈을 송금하는 단계를 거쳐서 그 계좌를 통하여 금원을 보유하지 않았더라도 피고인 A에게 국내 종합소득세 납부의무가 발생하지는 않았을 것으로 보이는 점 등을 인정할 수 있다.

그렇다면 검사가 제출한 증거만으로는 S 및 AS 명의의 각 계좌가 피고인 A의 차명 계좌라고 인정하기 어렵고, 나아가 위 각 법인들을 설립하여 그 명의 계좌에 입금하는 법 형식을 선택한 이유가 피고인 A의 해외원천소득에 관한 국내 종합소득세 회피 목적 때문이라고 단정할 수도 없으며, 달리 이 부분 공소사실을 인정할 만한 증거가 없다.

라. 소결론

결국 검사가 제출한 증거만으로는 AO 명의의 계좌, AS 명의의 계좌 및 S 명의의 계좌에 입금되어 있는 금원이 피고인 A 개인에게 귀속되는 것이라고 단정하기 어렵고, 나아가 위 각 계좌에서 발생한 이자소득 등이 피고인 A 개인에게 귀속되는 것이라는 점 역시 인정하기 어렵다.

그렇다면 위와 같은 해외원천소득에 관하여 피고인 A에게 국내 종합소득세 납부의무가 발생한다고 할 수 없으므로, 이와는 다른 견해를 전제로 한 이 부분 공소사실은 모두 범죄가 되지 아니하거나 범죄의 증명이 없다.

IV. 결 론

그렇다면 이 사건 각 공소사실은 모두 범죄가 되지 아니하거나 범죄의 증명이 없는 때에 해당하여 형사소송법 제325조에 의해 피고인들에게 모두 무죄를 선고한다.

이상의 이유로 주문과 같이 판결한다.

판사

재판장판사김시철

판사임성철

판사박병규

주석

1) 이하, I. 이 사건 공소사실'이라는 목차의 각주 내용은 모두 공소장에 기재된 각주 내용을 공소사실의 일부로 보아 공소장 본문과 그대로 옮겨 둔 것이다.

2) B는 1996년 홍콩 소재 회계법인에서 근무하던 중 A을 알게 되어 그때부터 세무, 회계 등에 대하여 조언을 해 오던 중, 2002. 8.경 회계법인에서 퇴사하면서 우선 A이 홍콩에 설립한 H의 한국지사인 대표로 취임하였다가 그 이후 2003. 4. 30. G의 대표이사로 취임하였음

3) 피고인 A은 홍콩에 10만 달러를 투자하여 봉제인형 수출업체를 운영하였는데 법인 명칭은 0에서 P, Q로 순차적으로 변경되었으나 거래처, 인적 구성 등이 동일하여 실질적으로는 피고인 A에 의하여 지배, 운영되는 1인 회사로서 하나의 해외직접투자 사업체로 볼 수 있음(이하 위 법인들을 통칭할 때 '홍콩 현지법인'이라고 한다)

4) 법인등기부등본상 이는 1996, 5. 21. 2000. 8. 8.까지, P은 1997. 8. 27. ~ 2004, 4. 30.까지, Q은 2002. 10. 4.부터 현재까지 각 존속하고 있음,

5) 홍콩 현지법인의 지분현황을 살펴보면, 이는 A 25%, J 25%, (주)C 50%의 지분을 가지고 있으며, P은 자본금 4 HK 달러로 설립할 당시 A 75%, J 25%로 되어 있다가 2000. 8. 27. 비거주자인 Y(99%), AA(1%)로 변경되고 다시 2001. 8. 27. Y(99%), AB1%로 변경됨. Q은 설립 당시에는 Y 99.99%, AC(Y의 처) 0.01%로 되어 있다가 2003. 4. 8. 피고인 A이 세운 페이퍼컴퍼니인 V 앞으로 지분 전부가 이전되었음(100%),

6) 피고인 A은 1999. 7.경 대전 AI 소재 토지거래허가 구역 내 대지 및 잡종지를 관할 관청으로부터 허가를 받지 않고 AJ으로부터 매입하였다가 국토이용관리법위반으로 벌금 100만원의 형사처벌을 받은 전력 있음

7) 예를 들어, 홍콩 현지법인이 수출중개를 하면서 미국 F'사로부터 100을 받으면, 그 중 원자재 가격 등을 포함하여 80을 중국내 하청업체에 지급하고, 나머지 20 중 관련비용 등으로 4를 우선 공제하고 전체 매출액의 1은 홍콩 현지법인의 수익(agent fee)으로 홍콩 과세관청에 신고함. 결국 15에 해당하는 부분이 남게 되는데 이 부분을 다른 페이퍼컴퍼니로 Comm-BVI 명목 등을 만들어 이전한 것임

8) 대한민국과 홍콩 사이에 조세조약 자체가 체결되지 않았고, 스위스와는 조세조약은 체결되었으나 정보교환 조항이 없는 상태이므로 피고인이 개설한 해외 계좌의 거래내역 등을 대한민국 과세관청이 파악할 수 있는 수단이 전무하였음.

9) 피고인 A은 1999 과세연도에도 Comm-BVI 명목으로 약 730억 상당의 금원을 위 폐이퍼컴퍼니로 송금하였고 이 부분에 대한 소득 역시 2000. 5. 31.자로 신고누락하여 조세를 포탈하였는데, 국세청에서 그 부분에 대한 종합소득세(가산세 포함) 약 900억원을 부과제척기간(10년) 이내인 2010. 5, 27,자로 우선 고지하였음. 그 이후 2010, 7. 7. 본건에 대하여 형사고발하였는데, 1999 과세연도 부분은 고발 시점에서 공소시효가 완성되어 고발 범죄사실에는 포함되지 않았음.

11) '반입'이라고 함은 해당 재산을 대한민국의 관리감독이 미치는 범위 내로 이전함을 의미함.

12) 피고인 A은 재정경제부장관으로부터 아무런 허가를 받지 아니하고서 홍콩 AM 은행과 R 명의 계좌 (BE) 및 T 명의 계좌(BF)를 개설한 후, 피고인 A이 서명인출권을 보유하면서 위와 같이 홍콩 AM 은행과 예금계약에 따른 거래를 하였음.

13) 피고인 A은 1996. 6. ~ 1999. 12. 기간 동안에도 홍콩 현지법인에서 B.V.I에 설립한 페이퍼컴퍼니 명의의 해외계좌로 합계 105,385,306 달러(한화 약 1,000억원) 상당을 판매 수수료 명목 등을 가장하여 송금하였으나, 본건에서는 2000. 1. 이후 송금 부분만 재산국외도피죄로 의율함.

14) 피고인 A은 위와 같이 해외 페이퍼컴퍼니 명의로 도피시켜 놓은 자금을 "해외법인의 국내투자"를 가장, 국내 재산을 취득하는데 사용함. 페이퍼컴퍼니인 S 명의로 BB 주식 약 200억원 상당을 취득하고, 역시 페이퍼컴퍼니인 이 국내법인(G)의 주식을 취득하면서 출자하는 형태로 서울 강남구 BG 빌딩(2003. 5.~ 2006, 7.까지 4회에 걸쳐 건축비 약 700억원을 국내로 송금하였고 현 시세는 1,500억원 상당임)을 건립하여 현재까지 보유하고 있음. 또한 피고인 A이 운영하는 페이퍼컴퍼니(V) 명의로 하와이 소재 골프장을 2,900만 달러(한화 약 250억)에 매입하여 보유 중이기도 함.

15) 나아가, 이 부분 공소사실에 적용된 특경법 제4조 제2항 제1호는 같은 조 제1항에 규정된 목적물의 가액이 50억 원 이상인 때에 가중처벌을 하도록 하면서, 그 법정형을 '무기 또는 10년 이상의 징역'으로 규정하고 있다.

16) 검사 제출 2011. 7. 18.자 의견서 참조.

17) 수사기록 3권 1880쪽 참조.

19) 외국환관리규정 제12조 제14호 제2항에도 '제12조 13조에 따라 재산을 국내로 회수해야 한다고 규정하고 있다.

20) 수사기록 4권 3-7쪽 참조.

21) 수사기록 3권 2876쪽 참조.

22) 수사기록 4권 3~8쪽 참조.

23) 제5회 공판조서 중 검사의 진술 부분 참조.

24) 수사기록 4권 518쪽 이하 참조.

25) 제6회 공판조서 중 피고인 A의 피고인신문조서 7~8쪽, 제4회 공판조서 중 증인 Y의 증인신문조서 8~9쪽 참조.

26) 검사 제출 2011. 8. 12.자 의견서 참조.

27) 수사기록 1권 377쪽 참조.

28) 제4회 공판조서 중 증인 Y의 증인신문조서 8~9쪽 참조.

29) 수사기록 1권 818쪽 참조.

30) 제6회 공판조서 중 피고인 A의 피고인신문조서 3~7쪽, 31쪽, 제5회 공판조서 중 피고인 A의 피고인신문조서 7쪽 참조.

31) 제4회 공판조서 중 증인 J의 증인신문조서 32~34쪽, 37~41쪽, 제4회 공판조서 중 증인 Y의 증인신문조서 7~9쪽 참조.

32) 1976, 6. 4. 서울에서 서명되고 1979. 9, 26. 공포되어 1979. 10, 20. 발효된 조약 제693호, 33) (1) In this Convention : (a) The term "resident of Korea" means : (i) A Korean corporation; and (ii) Any other person(except a corporation or any entity treated under Korean law as a corporation) resident in Korea for purposes of its tax, but in the case of a Person acting as a partner or fiduciary only to the extent that the income derived by such person is subject to Korean tax as the income of a resident: (b) The term "resident of the United States" means : (i) A United States corporation; and (ii) Any other person (except a corporation or any entity treated under United States lawas a corporation) resident in the United States for purposes of its tax, but in the cast of a person acting as a partner or fiduciary only to the extent that the income derived by such person is subject to United States tax as the income of a resident : (c) In determining the residence of a partnership which makes a payment, a partnership shall be considered a resident of the State under the laws of which it was created or organized.

34) (2) Where by reason of the provisions of paragraph (1) an individual is a resident of both Contracting States: (a) He shall be deemed to be a resident of that Contracting State in which he maintains his permanent home; (b) If he has a permanent home in both Contracting States or in neither of the Contracting States, he shall be deemed to be a resident of that Contracting State with which his personal and economic relations are closest (center of vital interests); (c) If his center of vital interests is in neither of the Contracting States or cannot be determined, he shall be deemed to be a resident of that Contracting State in which he has a habitual abode; (d) If he has a habitual abode in both Contracting States or in neither of the Contracting States, he shall be deemed to be a resident of the Contracting State of which he is a citizen; and(e) If he is a citizen of both Contracting States or of neither Contracting State the competent authorities of the Contracting States shall settle the question by mutual agreement. Fw the purpose of this paragraph, a permanent home Is the 어ace where an indi어dual dwells with his family.

35) (3) An individual who is deemed to be a resident of one of the Contracting States and not a resident of the other Contracting State by reason of the provisions of paragraph (2) shall be deemed to be a resident only of the first-mentioned Contracting State for ail purposes of this Convention, including Article 4(Gencral Rules of Taxation). 36) 수사기록 1권 327쪽 참조.

37) 변호인 제출 2011. 8. 17.자 의견서 37쪽 참조, 다만 피고인 A은 피고인 신문과정에서 "1996년경 미국 영주권을 취득하였다."라고 진술하였다(제5회 공판조서 중 피고인 A의 피고인신문조서 1~2쪽 참조).

38) 변호인 제출 증거 증제7호증 참조.

39) 수사기록 1권 561쪽, 577쪽 참조.

40) 제6회 공판조서 중 피고인 A의 피고인신문조서 1쪽 참조

41) 수사기록 1권 554쪽 참조.

42) 수사기록 1권 805~806쪽, 수사기록 5권 946~949쪽, 43) 제6회 공판조서 중 피고인 A의 피고인신문조서 8~13쪽 참조.

44) 수사기록 1권 574쪽 참조.

45) 수사기록 2권 1510쪽 참조.

46) 수사기록 1권 216~221쪽 참조.

47) 검사는 이 부분 공소사실에 관하여 2000 과세연도부터 2008 과세연도까지의 소득에 대해 조세포탈죄로 기소하였다.

48) 미국세법 § 1.871-2 Determining residence of alien individuals

b) Residence defined. An alien actually present in the United States who is not a mere transient or sojourner is a resident of the United States for purposes of the income tax. Whether he is atransient is determined by his intentions with regard to the length and nature of his stay. A mere floating intention, indefinite as to time, to return to another country is not sufficient to constitute him a transient. If he lives in the United States and has no definite intention as to his stay, he is a resident.

49) 변호인 제출 증거 제17호증 참조.

50) 검사 제출 2011. 11. 24.자 의견서 41쪽에는 "R과 T이 명목회사로서 사실상 피고인 A이 위 인출금원을 보유하는 계좌의 명의자에 불과하므로 그 실질 귀속자는 피고인 A이다."라는 취지로 기재되어 있다.

51) 검사 제출 2011. 11, 24.자 의견서 43쪽 참조.

52) 이에 관하여는 아래 (2)항에서 자세히 살펴본다.

53) 예컨대 자연인인 A가 자연인 B 명의를 빌려 예금을 하거나 주식거래를 하는 경우와 유사하다고 볼 수 있다.

54) 수사기록 5권 1114쪽 참조.

55) R는 피고인 A이 1인 주주이고, T은 X가 1인 주주이나, X는 BJ의 자회사이고, 피고인 A은 BJ의 100% 주주이다.

56) 제5회 공판조서 중 피고인 A의 피고인신문조서 27~28쪽 참조.

57) 제5회 공판조서 중 피고인 A의 피고인신문조서 7~8쪽, 제6회 공판조서 중 피고인 A의 피고인신문조서 3~7쪽, 31쪽 참조 58) 제6회 공판조서 중 피고인 A의 피고인신문조서 14~15, 18~19쪽 참조.

59) 판례의 법리에 의하면, SPC인 1인 회사에서 1인 주주가 회사의 금원을 임의로 소비하는 경우 횡령죄가 성립한다고 보아야 할 것인데, 만일 이에 관한 검사의 주장을 수용하게 되면 위와 같은 판례의 법리에 배치되는 결과를 초래한다.

60) 검사는 이에 관하여, '국내 과세관청이 피고인 A이 이 부분 공소사실에 기재된 조세포탈행위를 하였다고 주장하면서 피고인 A에게 과세처분을 하자, 피고인 A이 역외 법인들의 계좌에서 금원을 인출하여 세금을 납부하였음'을 지적하면서, 이를 근거로 역외 법인들의 계좌는 피고인 A의 차명계좌에 불과하다는 취지로 주장하고 있다. 그러나 BVI 소재 법인을 비롯한 역외 법인들을 피고인이 실질적으로 지배하고 있음은 위에서 본 바와 같고, 아래에서 보는 바와 같이 피고인 A이 조세포탈행위를 하였다고 단정할 수 없는 이 사건에서, 국내 과세관청이 2010, 5.경 이후 피고인 A의 조세포탈행위가 있음을 전제로 상당히 많은 금액의 세금을 부과하는 처분을 하고, 이를 이유로 2010, 7. 8. 검찰에 피고인 A을 고발하여 검찰의 수사가 진행되자 (수사기록 1권 14쪽 참조), 피고인 A이 2010. 9. 13., 같은 달 14., 같은 달 30.(수사기록 3권 2312쪽 참조)에 이미 부과된 조세부과처분을 급히 이행하는 과정에서 자신이 실질적으로 지배하고 있는 역외 법인의 자금을 인출한 것이로, 이러한 사정을 근거로 하여 그 조세부과처분 시점으로부터 10여년 이전인 1998. 1. 28. 설립된 R와 2000. 3. 20. 설립된 T 명의의 각 계좌가 피고인 A 개인의 차명계좌라고 단정하기는 어렵다.

61) 제7회 공판조서 중 증인 BK의 증인신문조서 25쪽, 수사기록 3권 1941~1942쪽 참조.

62) 피고인 A 개인 명의의 계좌가 외국 계좌인지 국내 계좌인지 분명하지 않으나, 검사의 주장취지를 살펴보면, 적어도 국내 계좌는 아닌 것으로 보인다.

63) 제6회 공판조서 중 피고인 A의 피고인신문조서 10쪽 참조.

64) 수사기록 3권 2151쪽 참조, 65) 제4회 공판조서 중 증인 J의 증인신문조서 36~38쪽 참조

66) 수사기록 3권 1836쪽 참조.

67) 수사기록 1권 349쪽 참조.

68) 제6회 공판조서 중 피고인 A의 피고인신문조서 21쪽 참조.

69) 수사기록 2권 1723~1724쪽 참조 70) 대표자가 법인의 자금을 횡령하면서 그 사실을 숨기기 위하여 법인의 회계장부를 조작한 사안에서 대법원은 “법인의 대표자가 법인의 자금을 횡령하는 과정에서 법인의 장부를 조작하는 등의 행위를 한 것은 그 횡령금을 빼돌린 사실을 은폐하기 위한 것일 뿐, 그 횡령금에 대하여 향후 과세관청의 소득처분이 이루어질 것까지 예상하여 그로 인해 자신에게 귀속될 상여에 대한 소득세를 포탈하기 위한 것으로 보기 어려우므로, 국세기본법 제26조의2 제1항 제1호에서 정한 '납세자가 사기 기타 부정한 행위로써 국세를 포탈한 경우'에 해당하지 않는다."라고 판시한 바 있다(대법원 2010. 1. 28. 선고 2007두20959 판결 참조).

71) 소득세법 제3조(과세소득의 범위) 제3조(과세소득의 범위) 제1항 본문 "거주자에게는 이 법에서 규정하는 모든 소득에 대해서 과세한다."

73) 이 사건 공소사실 제6의 가.항 기재 조세포탈의 점은 2000년, 2001년, 2003년 각 과세연도의 종합소득세 납부의무에 대한 것인데, 소득세법의 이러한 규정체계는 위 과세연도 당시에도 마찬가지였다.

74) 제3조(과세소득의 범위) (①) 법인세는 다음 각 호의 소득에 대하여 부과한다. 다만, 비영리내국법인과 외국법인에 대하여는 제1호 및 제3호의 소득에 대하여만 법인세를 부과한다.

1. 각 사업연도의 소득

2. 청산소독(淸算所得)

3. 제55조의2 및 제95조의2에 따른 토지 등 양도소득

75) 법인의 사외유출된 금원과 관련하여 대법원은 "법인세법 소정의 소득금액을 지급한 것으로 의제하는 소득처분의 경우와는 달리, 사외유출된 소득이 대표자 등에게 실지 귀속되었음을 이유로 대표자 등에 대한 소득세 부과처분이 적법하다고 하려면, 과세관청으로서는 사외로 유출된 소득이 대표자 등에게 현실적으로 귀속된 사실 및 그 소득의 종류를 주장·입증하여야 하는 것이고, 법인으로부터 사외유출된 소득의 귀속자가 분명하게 밝혀지지 아니한 경우 그것이 대표이사 등에게 현실적으로 귀속되었다고 추정할 수는 없다."라고 판시한 바 있다(대법원 2005. 5. 12. 선고 2003두15300 판결 참조).

76) 검사 제출 2011. 11. 24.자 의견서 14쪽 참조.

77) 수사기록 1권 818쪽 참조.

78) 제6회 공판조서 중 피고인 A의 피고인신문조서 3~7쪽, 31쪽, 제5회 공판조서 중 피고인 A의 피고인신문조서 7쪽 참조.

79) 제4회 공판조서 중 증인 J의 증인신문조서 32~34쪽, 37~41쪽, 제4회 공판조서 중 증인 Y의 증인신문조서 7~8쪽 참조.

80) 대표자가 법인의 자금을 횡령하면서 그 사실을 숨기기 위하여 법인의 회계장부를 조작한 사안에 관한 대법원 2010. 1. 28. 선고 2007두20959 판결 등 참조.

81) 수사기록 3권 2876쪽의 신고수리조건에는 "외화증권을 취득하는 경우 신고수리 유효기간 내에 외화증권을 취득하고 동 증권을 국내에 보관할 것"이라고 기재되어 있다.

82) 수사기록 4권 600쪽 참조.

83) 수사기록 4권 596쪽, 601쪽 참조.

84) 수사기록 1권 377쪽 참조.

85) 구 외국환관리법 제27조의2는 "재정경제원장관은 이 법의 실효성을 확보하기 위하여 필요하다고 인정하는 경우에는 다음 각 호의 사항에 대하여 국세청장 또는 관세청장에게 직접 통보하거나 이 법의 적용을 받는 금융감독원장 · 외국환은행의 장·환전상·세관의 장 기타 대통령령이 정하는 자로 하여금 국세청장 또는 관세청장에게 통보하게 할 수 있다."라고 규정하고 있는데, 이는 재정경제원 장관이 (국내 과세관청의 과세권한의 실효성을 확보하기 위하여 필요하다고 인정하는 경우가 아니라)

구 외국환관리법의 실효성을 확보하기 위하여 필요하다고 인정하는 경우에 일정한 조치를 취할 수 있다는 점을 규정한 것일 뿐이다.

86) 제7회 공판조서 중 증인 BK의 증인신문조서 30~31쪽 참조.

87) BK는 이 법정에서 국세기본법 외에 구 행정기관 과세자료 통보에 관한 규정(국무총리훈령 제283호, 검사 제출 2012. 1. 9.자 의견서 참조)이 근거법령에 해당한다는 취지로 진술하였으나(제7회 공판조서 중 증인 BK의 증인신문조서 31쪽 참조), 위 훈령은 법령의 위임 없는 행정규칙에 불과하여 법규성이 인정되지 않는다.

88) 차명계좌를 사용한 경우와 관련하여 대법원은 "일반적으로 다른 사람 명의의 예금계좌를 빌려 예금하였다는 사실만으로 구체적 행위의 동기, 경위 등 정황을 떠나 어느 경우에나 적극적인 소득은닉 행위가 된다고 단정할 것은 아니라 할 것이지만, 차명계좌의 예입에 의한 은닉행위에 있어서도 여러 곳의 차명계좌에 분산 입금한다거나 순차 다른 차명계좌에의 입금을 반복하거나 단 1회의 예입이라도 그 명의자와의 특수한 관계 때문에 은닉의 효과가 현저해지는 등으로 적극적 은닉의도가 나타나는 사정이 덧붙여진 경우에는 조세의 부과징수를 불능 또는 현저히 곤란하게 만든 것으로 인정할 수 있겠으나 대법원 1999. 4. 9. 선고 98도667 판결 등 참조), 이러한 행위가 '사기 기타 부정한 행위'에 해당하는지 여부는 조세납부의무의 존재를 당연히 전제로 하는 것이다."라고 판시한 바 있다(대법원 2009. 5. 29. 선고 2008도9436 판결 참조).

89) 제7회 공판조서 중 피고인 B의 피고인신문조서 1~3쪽 참조.

90) 수사기록 제3권 2220쪽 참조.

91) 검사 제출 2011. 6. 1.자 의견서(2011. 3. 23.자 변호인의 구석명신청 관련) 별지1, 변호인 법무법인 동인 제출 2012. 1. 6.자 변론요지서 70~71쪽, 수사기록 4권 534쪽 이하 참조.

92) 검사는 이와 관련하여, 차명주주 앞으로 배당소득을 받은 경우에 대하여 조세포탈죄를 인정한 서울중앙지방법원 2009. 9. 16. 선고 2008고합1383, 1438(병합), 1440(병합), 1445(병합), 1447(병합), 2009고합455(병합), 689(병합) 판결과 이에 대한 항소심인 서울고등법원 2010. 1. 8. 선고 2009도2487 판결 및 이에 대한 상고심인 대법원 2011. 1. 27. 선고 2010도1191 판결의 사안(이하 '피고인 A 사례'라고 한다)이 이 부분 공소사실과 유사하다는 취지로 주장하고 있다.

그런데 피고인 A 사례의 범죄사실을 살펴보면, ① 사실은 甲 법인이 乙법인에게 직접 원자재를 납품하면서도 중간에 홍콩에 설립된 丙 법인을 끼워넣어 마치 丙 법인이 甲 법인으로부터 원자재를 구입하여 이를 다시 Z, 법인에게 판매하는 것처럼 거래단계를 조작함으로써 수익금 중 일부를 丙 법인 앞으로 이전하는 한편(거래단계 조작행위), ② 피고인 A가 실질적으로서 법인의 주식을 전부 보유하고 있으면서도 丙 법인의 주주 명의를 미국 국적자들 앞으로 해놓고, 그 미국 국적자들이 배당을 받은 것처럼 가장함으로써(주주명의 차용행위), 피고인 A가 배당소득에 관한 소득세를 포탈하였다는 것이다.

이에 대해 피고인 A는 그 항소심 법원에서 "위와 같이 거래단계를 조작한 이유는 해외진출 · 기술개발로 수익이 현저하게 증가되어 Z, 법인의 수출상대방으로부터 납품가격 인하의 압력을 받을 우려가 생겨서 이를 회피하기 위한 행위였으며, 조세 포탈행위가 아니다."라고 주장하였으나, 항소심은 "거래단계를 조작함으로써 丙 법인에게 이익을 이전하였을 뿐만 아니라 미국국적자들을 주주로 내세워 그들에게 주주배당을 하는 것처럼 가장하는 행위는 사기 기타 부정한 적극적인 행위에 해당한다."라는 이유로 피고인 A의 주장을 배척하였다.

즉, 피고인 A 사례는 주주명의에 대한 단순한 차용행위에 덧붙여서 '거래단계 조작행위' 등과 같은 '적극적인 은닉의도가 나타나는 사정'이 추가적으로 인정되는 사안에서 배당소득에 관한 포탈행위를 인정한 것이고, 단순한 주주명의 차용행위를 근거로 하여 피고인 A를 유죄로 인정한 사안이 아니다.

93) 변호인 법무법인 동인 제출 2012. 1. 6.자 변론요지서 70~71쪽, 수사기록 4권 534쪽 이하 참조.

94) 제4회 공판조서 중 증인 Y의 증인신문조서 32쪽 참조.

95) 제4회 공판조서 중 증인 Y의 증인신문조서 9쪽 참조.

96) 수사기록 1권 820쪽 참조.

97) 제6회 공판조서 중 피고인 A의 피고인신문조서 19쪽 참조.

98) 제6회 공판조서 중 피고인 A의 피고인신문조서 21쪽 참조.

99) 제6회 공판조서 중 피고인 A의 피고인신문조서 21쪽 참조.

100) 수사기록 2권 1723쪽 참조.

별지