사건

2014노3512 가. 특정경제범죄가중처벌등에관한법률위반(횡령) [피

고인 A, C에 대하여 일부 예비적으로 변경된

죄명 : 특정경제범죄가중처벌등에관한법률위반

(배임)]

나. 특정경제범죄가중처벌등에관한법률위반(배임) [피

고인 B, C에 대하여 일부 인정된 죄명 : 업무상

배임]

다. 특정경제범죄가중처벌등에관한법률위반(사기)

라. 자본시장과 금융투자업에관한법률위반

마. 주식회사의 외부감사에관한법률위반

바. 상법위반

사. 증권거래법 위반

피고인

1. 가.나.다. 라 마바사. A

2.가.나. B

3. 가.나. C

4.나. D.

5. 다.라. 마. E

6. 라. 마. F

7.마. G.

항소인

피고인 A, B, E, G 및 검사(모든 피고인들에 대하여)

검사

임관혁(기소), 이준엽, 조대호, 이일규, 한기식 (공판)

변호인

1. 피고인 A

법무법인(유) 율촌

담당변호사 최동렬, 이수재, 곽상현, 강신철, 이종혁, 박영윤

법무법인 민

담당변호사 윤승희

법무법인 한얼

담당변호사 백윤재

변호사 주상철

2. 피고인 B

법무법인(유한) 화우

담당변호사 박상훈, 이선애, 이준상, 안병은, 김성호

3. 피고인 C.

법무법인 세종

담당변호사 이병한, 윤영훈, 오에스더, 고준성

4. 피고인 D

법무법인(유한) 대륙아주

담당변호사 최은수, 이규철, 정성태, 이홍배, 이종식

5. 피고인 E

법무법인(유) 화우

담당변호사 박상훈, 이선애, 이준상, 안병은, 김성호

6. 피고인 F

법무법인(유한) 대륙아주

담당변호사 이규철, 정성태, 이홍배, 이종식, 남영찬

7. 피고인 G.

법무법인(유한) 동인

담당변호사 김진권, 최승호, 이지영

판결선고

2015, 10. 14.

주문

1. 제1심 판결 중 피고인 A, B, C, E, F에 대한 유죄부분(피고인 A, B, C에 대한 각 일부 이유무죄 부분1) 포함) 및 무죄부분 중 피고인 D에 대한 부분, 피고인 A, B, C에 대한 피해자 I 주식회사, J, K의 기업어음(CP) 매입으로 인한 특정경제범죄가중처벌등에관한법률위반(배임) 부분, 피고인 A, C에 대한 주식회사 L의 공사 선급금 가장 지급으로 인한 특정경제범죄가중처벌등에관한법률위반(배임) 부분, 피고인 A, B, C에 대한 주식회사 M의 유상증자 참여로 인한 특정경제범죄가중처벌등에관한법률위반(배임) 부분, 피고인 A, C에 대한 N 주식회사의 연대보증 제공으로 인한 특정경제범죄가중처벌등에관한법률위반(배임) 부분, 피고인 A에 대한 이 주식회사의 부동산 담보제공으로 인한 특정경제범죄가중처벌등에관한법률위반(배임) 부분을 각 파기한다.

2. 피고인 A

피고인 A를 징역 3년에 처한다.

다만, 이 판결 확정일부터 4년간 피고인 A에 대한 위 형의 집행을 유예한다.

피고인 A에게 160시간의 사회봉사를 명한다.

이 사건 공소사실 중 피고인 A에 대한 피해자 I 주식회사, J, K의 기업어음(CP) 매입으로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점, 피고인 A에 대한 주식회사 M의 유상증자 참여로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점, 피고인 A에 대한 N 주식회사의 연대보증 제공으로 인한 특정경제범죄가중처벌등에관한 법률위반(배임)의 점, 피고인 A에 대한 이 주식회사의 부동산 담보제공으로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점, 피고인 A에 대한 각 자본시장과금융투자업에관한법률위반의 점, 피고인 A에 대한 주식회사의외부감사에관한법률위반의 점, 피고인 A에 대한 특정경제범죄가중처벌등에관한법률위반(사기)의 점은 각 무죄

3. 피고인 B

피고인 B를 징역 2년 6월에 처한다.

다만, 이 판결 확정일부터 4년간 피고인 B에 대한 위 형의 집행을 유예한다.

이 사건 공소사실 중 피고인 B에 대한 피해자 I 주식회사, J, K의 기업어음(CP) 매입으로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점, 피고인 B에 대한 주식회사M의 유상증자 참여로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점은 각 무죄

4. 피고인 C.

피고인 C을 징역 2년 6월에 처한다.

다만, 이 판결 확정일부터 3년간 피고인 C에 대한 위 형의 집행을 유예한다.

이 사건 공소사실 중 피고인 C에 대한 피해자 주식회사, J, K의 기업어음(CP) 매입으로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점, 피고인 C에 대한 주식회사M의 유상증자 참여로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점, 피고인 C에 대한 N 주식회사의 연대보증 제공으로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점은 각 무죄

5. 피고인 D

피고인 D은 무죄

6. 피고인 E.

피고인 E을 징역 2년 6월에 처한다.

다만, 이 판결 확정일부터 3년간 피고인 E에 대한 위 형의 집행을 유예한다.

이 사건 공소사실 중 피고인 E에 대한 R 주식회사의 2008, 2010 회계연도 회계분식으로 인한 자본시장과금융투자업에관한법률위반의 점, 피고인 E에 대한 2008, 2010 회계연도 회계분식으로 인한 주식회사의 외부감사에관한법률위반의 점, 피고인 E에 대한 피해자 무역보험공사로부터 4,000억 원 편취로 인한 특정경제범죄가중처벌등에관한법률 위반(사기)의 점은 각 무죄

7. 피고인 F

피고인 F을 징역 2년에 처한다.

다만, 이 판결 확정일부터 3년간 피고인 F에 대한 위 형의 집행을 유예한다.

8. 피고인 G의 항소 및 검사의 피고인 A, C에 대한 H 관련 특정경제범죄가중처벌등에관한법률위반(횡령)의 점, 피고인 A, B, C에 대한 P 주식회사의 N 부당지원으로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점, 피고인 A에 대한 임원 성과급 초과 지급 관련 특정경제범죄가중처벌등에관한법률위반(횡령)의 점 및 피고인 G에 대한 항소를 각 기각한다.

9. 이 판결 중 무죄 부분의 요지를 공시한다.

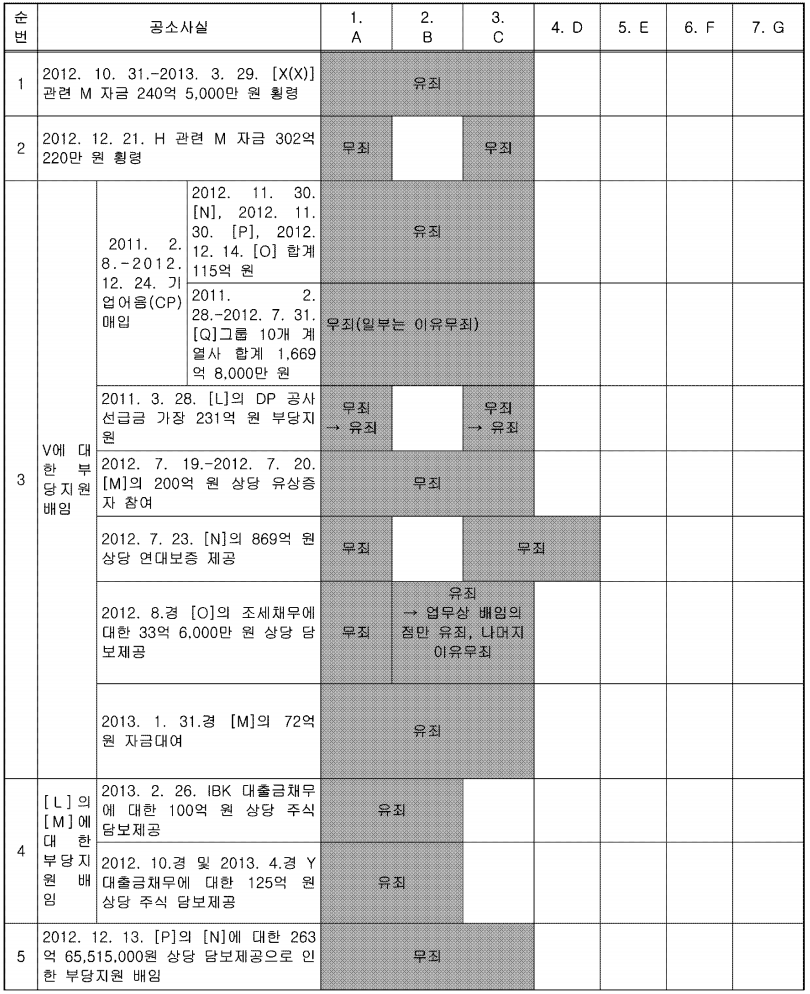

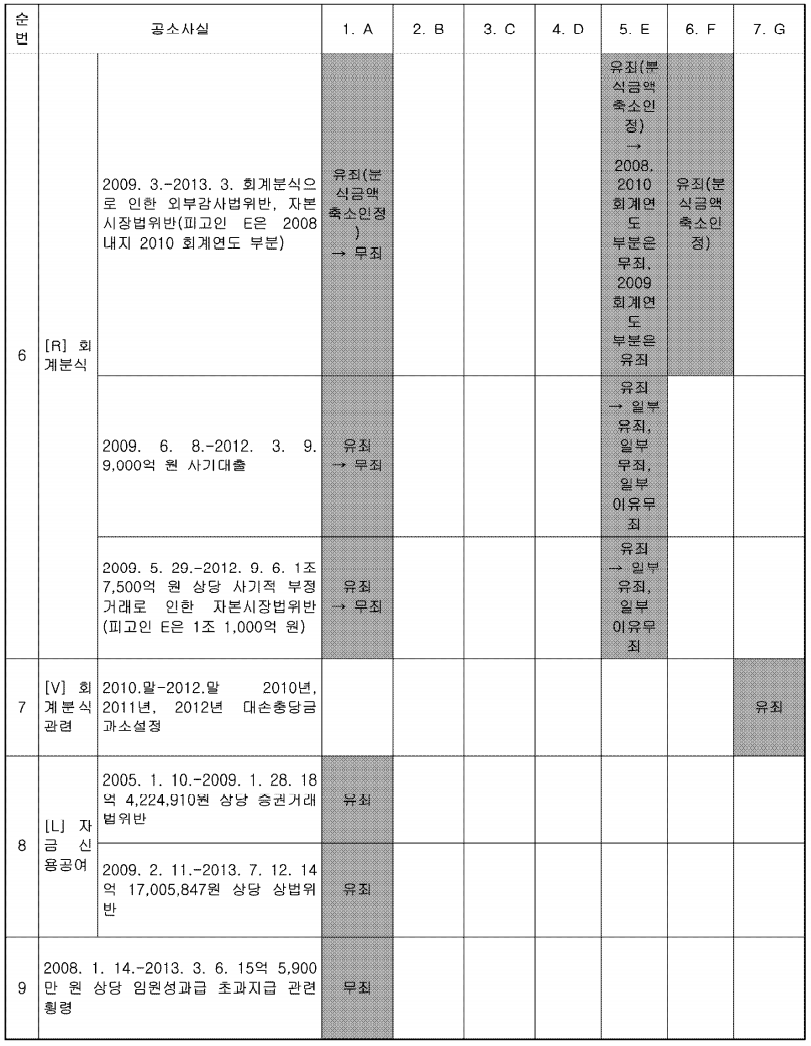

피고인별 공소사실(기소 범위) 및 유·무죄 일람표

이유

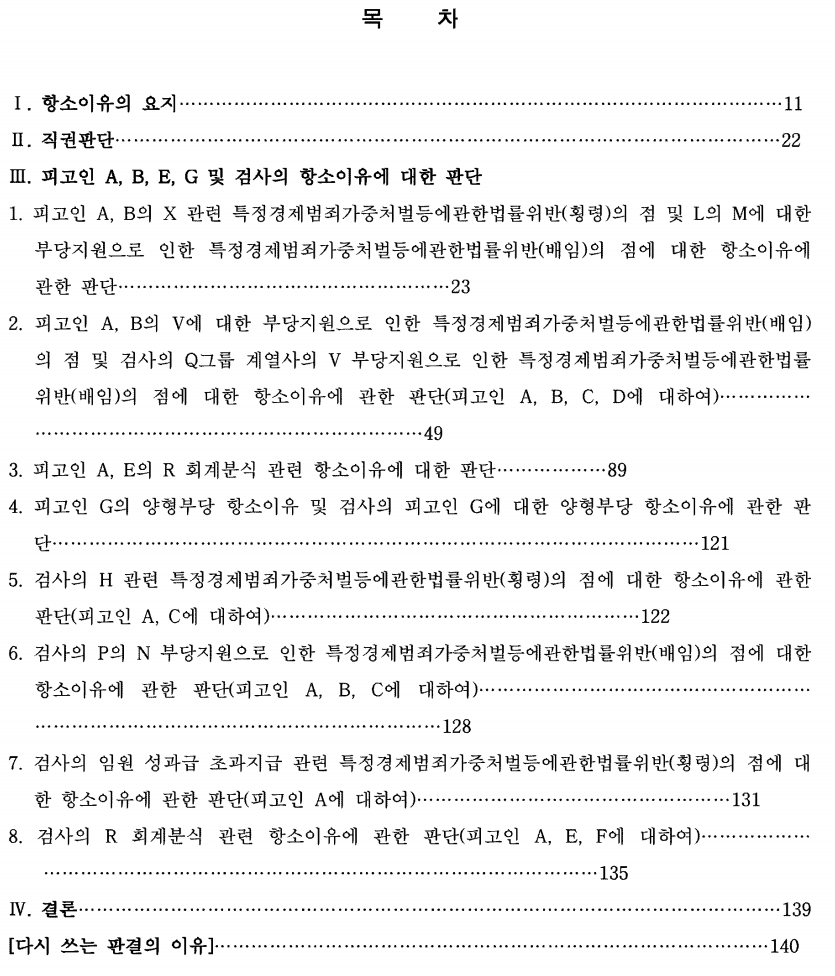

I. 항소이유의 요지

1. 피고인 A, B의 X 관련 특정경제범죄가중처벌등에관한법률위반(횡령)의 점에 대한 항소이유

가. 피고인 A

피고인 A는 M 재산을 보관하는 자의 의사결정에 영향을 미칠 수 있는 지위에는 있었으나 법령 또는 회사의 규정에 따라 M 자금에 대한 지출을 지시할 수 있는 지위에 있지 않았으므로 M의 자금을 보관하는 자의 지위에 있었다고 볼 수는 없고, 설령 피고인 A에게 M의 자금을 보관하는 자의 지위가 인정된다고 하더라도 X가 금융기관에 담보로 제공한 L 주식의 주가하락에 따라 담보의 부족이 발생하고 금융기관에 의하여 L 주식의 반대매매가 실행될 상황에 처하게 되자, 반대매매를 방지하여 L의 주가를 유지하는 것이 L 주식을 주요자산으로 보유하고 있는 M의 자산가치 훼손을 막고, 나아가 S 매각, I 지분매각 등 대형 재무구조 개선책을 진행하고 있던 Q그룹 전체에 이익이 되는 조치라고 판단하였던 것이므로, 피고인 A가 M으로 하여금 X에게 자금을 대여하게 하였다고 하더라도 피고인 A에게 불법영득의사가 있다고 볼 수 없다.

나. 피고인 B

피고인 B는 M의 이사 및 주주가 아니므로 M의 자금을 보관하는 자의 지위에 있지 않았고, 피고인 A 역시 M의 자금을 보관하는 자의 지위에 있지 않았으므로, 피고인 B에게 업무상 횡령죄가 성립할 수 없고, 피고인 B는 X 설립에 관여하거나 자금조달에 관한 주요의사결정에 참여한 사실이 없다.

2. 피고인 A, B의 V에 대한 부당지원으로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점에 대한 항소이유가, 피고인 A의 기업어음(CP) 합계 115억 원 매입으로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점에 대한 항소이유

V은 2012. 9.경 DZ사태로 인한 극도의 자금경색에도 불구하고 2013. 4.경 기업회생절차를 신청하기 이전까지 채무변제능력을 유지하였다.

나. 피고인 B의 0의 부동산 담보제공으로 인한 특정경제범죄가중처벌등에관한법률 위반(배임)의 점에 대한 항소이유

피고인 B가 L 글로벌텍스의 BG에게 V의 조세채무 납세유예를 위한 담보가 제공되도록 하라고 지시한 사실은 있으나, V이 이 사건 담보제공 무렵인 2012. 8.경에는 채무변제능력을 상실한 상태였다고 볼 수 없고, 이는 V에 문경시 소재 0 시설에 관한 약 1,000억 원 규모의 건설공사 등을 맡긴 상태여서 V과 사이에 긴밀한 사업상 연관관계가 있었으며, 잔존 피담보채무액 및 V 회생계획안에 비추어 보면 근저당권이 실행될 가능성은 상당히 낮았고, 피고인 B는 실제 담보제공행위에는 관여하지 않았으며 이 이사회가 자체적으로 최종적인 의사결정을 하였다.

다. 피고인 A의 M의 72억 원 자금대여로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점에 대한 항소이유

피고인 A는 2013. 1. 31. 해외 출장 중이었기 때문에 M이 V에 72억 원을 대여한 행위에 개입한 적이 없고, M은 금융기관에 담보로 제공된 주요 자산인 L 주식의 주식가치 하락을 방지하기 위하여 V에 자금지원을 할 경영상의 필요성이 있었으므로, 피고인 A에게 배임의 고의가 있었다고 볼 수 없다.

3. 피고인 A, B의 의 M에 대한 부당지원으로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점에 대한 항소이유

가. 피고인 A

M이 2012년 하반기에 채무변제능력을 상실하지 않았을 뿐만 아니라 L의 주가를 관리하기 위하여 M의 채권자인 Y 등에 추가로 담보를 제공할 필요가 있었기 때문에 피고인 A가 L로 하여금 M에 72억 원의 자금을 지원하도록 한 것은 배임행위에 해당하지 않는다.

나. 피고인 B

M은 2012년 영업이익이 231억 원에 이르는 등 재정상태가 비교적 양호하였고 2013. 1. 29. LN으로부터의 투자유치에 관한 양해각서를 체결하였을 뿐만 아니라 검찰 스스로 2012년까지 M의 채무변제능력에 큰 문제가 없다고 판단하고 있었던 것을 보면 M이 2012년 하반기에 채무변제능력을 상실하였다거나 피고인 B가 M이 채무를 상환하지 못할 것을 인식하고 있었다고 보기 어렵고 M이 Y에 담보로 제공한 주식이 반대매매가 될 경우 L의 주가가 하락할 것이 명백하였기 때문에 이를 막기 위하여 부득이하게 L 이사회에서 담보제공에 관한 찬성 결의를 한 것이기 때문에 손해발생의 위험성을 인식하고 있었다고 보기도 어렵다.

4. 피고인 A, E의 R 회계분식 관련 항소이유

가. 피고인 A, E의 회계분식으로 인한 주식회사의 외부감사에관한법률위반 및 자본시 장과금융투자업에관한법률위반의 점에 대한 항소이유

1) 피고인 A

R의 2008년 경영상황이 회계분식을 할 만큼 나쁜 상태가 아니었기 때문에 피고인 A에게 회계분식을 할 동기가 없었고, 피고인 F이 2008. 하반기 자신이 관장하는 환 헤지로 인한 영업손실이 발생하자 이를 은폐하기 위하여 영업이익을 올리는 회계분식 범행으로 나아갔던 것으로 추단되고 한 번 회계분식 범행에 나아간 이상 이후 연도에서 전년도에 한 번 이루어진 회계분식이 미치는 이익 감소 효과 때문에 회계분식 작업을 계속 할 수밖에 없었던 것에 비추어 보면 이 부분 공소사실에 부합하는 주요 증거인 피고인 F의 진술은 신빙성이 없으며, 재무리포트의 객관적 의미가 회계분식의 지시 또는 보고로 해석될 수 없고 달리 피고인 A가 회계분식을 공모하였다는 점을 인정할 증거가 없다.

2) 피고인 E

가) 공소사실이 특정되지 않았다는 주장

이 사건 공소사실에는 피고인 A, E, F 사이에 이루어졌다는 회계분식 범행의 공모 일시, 장소, 방법과 내용에 대한 특정이 전혀 이루어지지 않았다.

나) 회계분식 범행을 공모하지 않았다는 주장

피고인 E은 R의 2008 회계연도 결산이 이루어진 2009. 1.-3.경 R의 대표이사가 아니어서 2008 회계연도 결산에 관여하지 않았고, 2010년 원가절감계획에 따라 합리적인 범위 내에서 2010년 사업계획 예정원가를 수정하고 이에 따라 2009 회계연도 결산을 하였기 때문에 2009 회계연도 결산과 관련한 예정원가의 변경을 회계분식이라 볼 수 없으며, 2010 회계연도는 영업이익이 오히려 과소계상된 것이므로 일반적인 회계분식으로 보기 어렵고, 2010 회계연도 결산이 이루어지는 2011. 1,-3.경 이전인 2011. 1. 1.경부터 차기 대표이사로 거론되던 HA가 사실상 대표이사로서 영업업무를 제외한 나머지 권한을 행사하였기 때문에 피고인 E은 2010 회계연도 결산에 관여하지. 않았다.

이 부분 공소사실에 부합하는 주요 증거인 재무리포트에는 회계분식이 있었다거나 회계분식을 하여야 한다는 내용이 기재되어 있지 않을 뿐만 아니라 피고인 F 등이 피고인 E에게 이를 보고하지도 않았고, 피고인 F이 과도한 환헤지로 인한 영업손실을 숨기기 위하여 피고인 A의 지시로 회계분식을 하였을 것으로 추정됨에도 자신의 책임을 전가하기 위하여 피고인 E의 지시로 회계분식에 나아간 것이라고 진술한 것이므로 피고인 F의 진술은 신빙성이 없다.

나. 피고인 A, E의 사기대출로 인한 특정경제범죄가중처벌등에관한법률위반(사기)의 점 및 사기적 부정거래로 인한 자본시장과금융투자업에관한법률위반의 점에 대한 항소

이유

1) 피고인 A

피고인 A가 회계분식을 공모하지 않았으므로 사기대출 및 사기적 부정거래가 성립할 수 없을 뿐만 아니라 R은 이 사건 각 대출당시 금융기관이 대출여부를 결정하거나 신용평가기관이 기업의 신용을 평가함에 있어서 핵심적으로 고려하는 요소인 현금흐름 등이 좋아 차입금상환능력이 있었기 때문에 회계분식과 대출 및 회사채 발행 사이에 인과관계를 인정할 수도 없다.

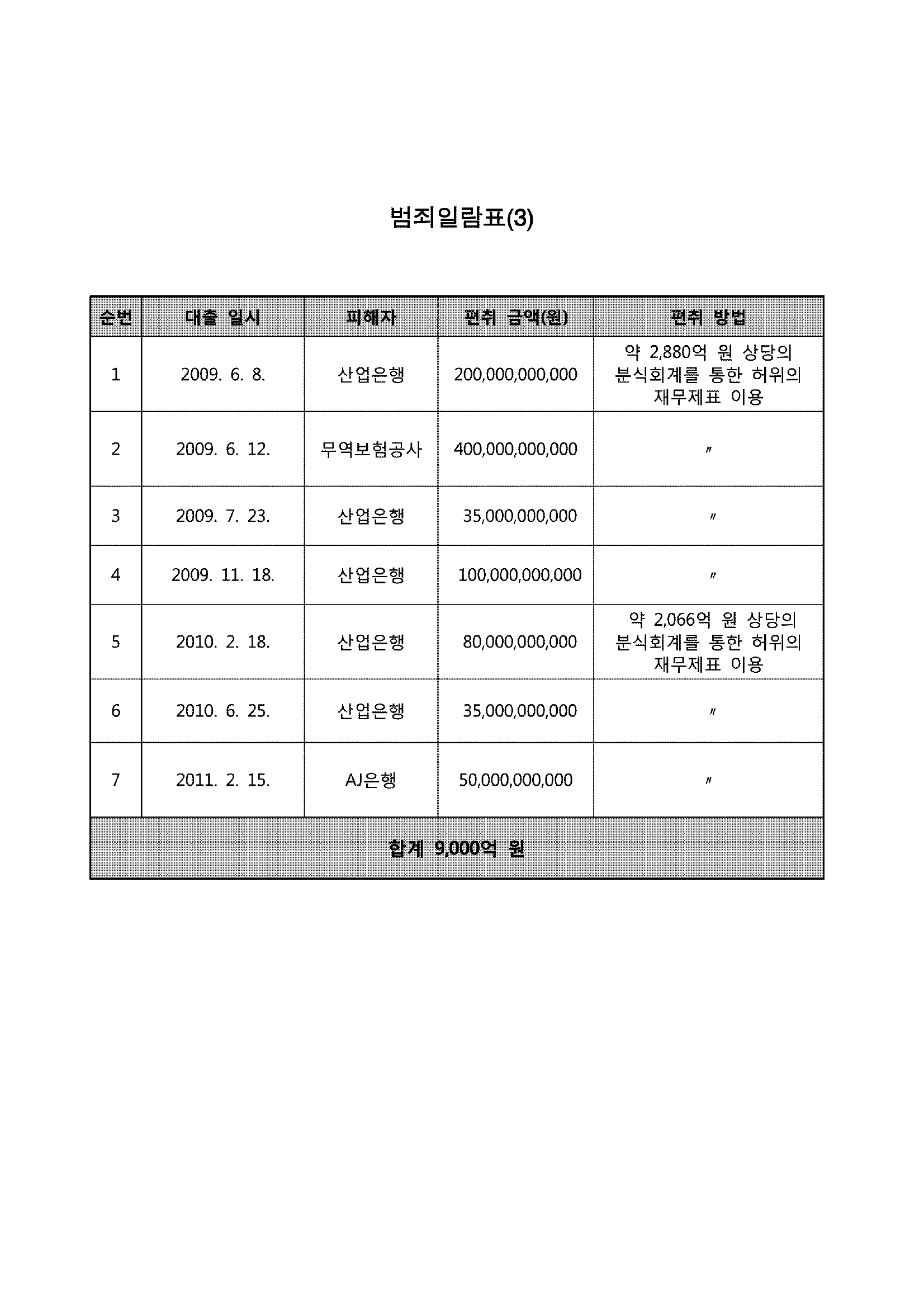

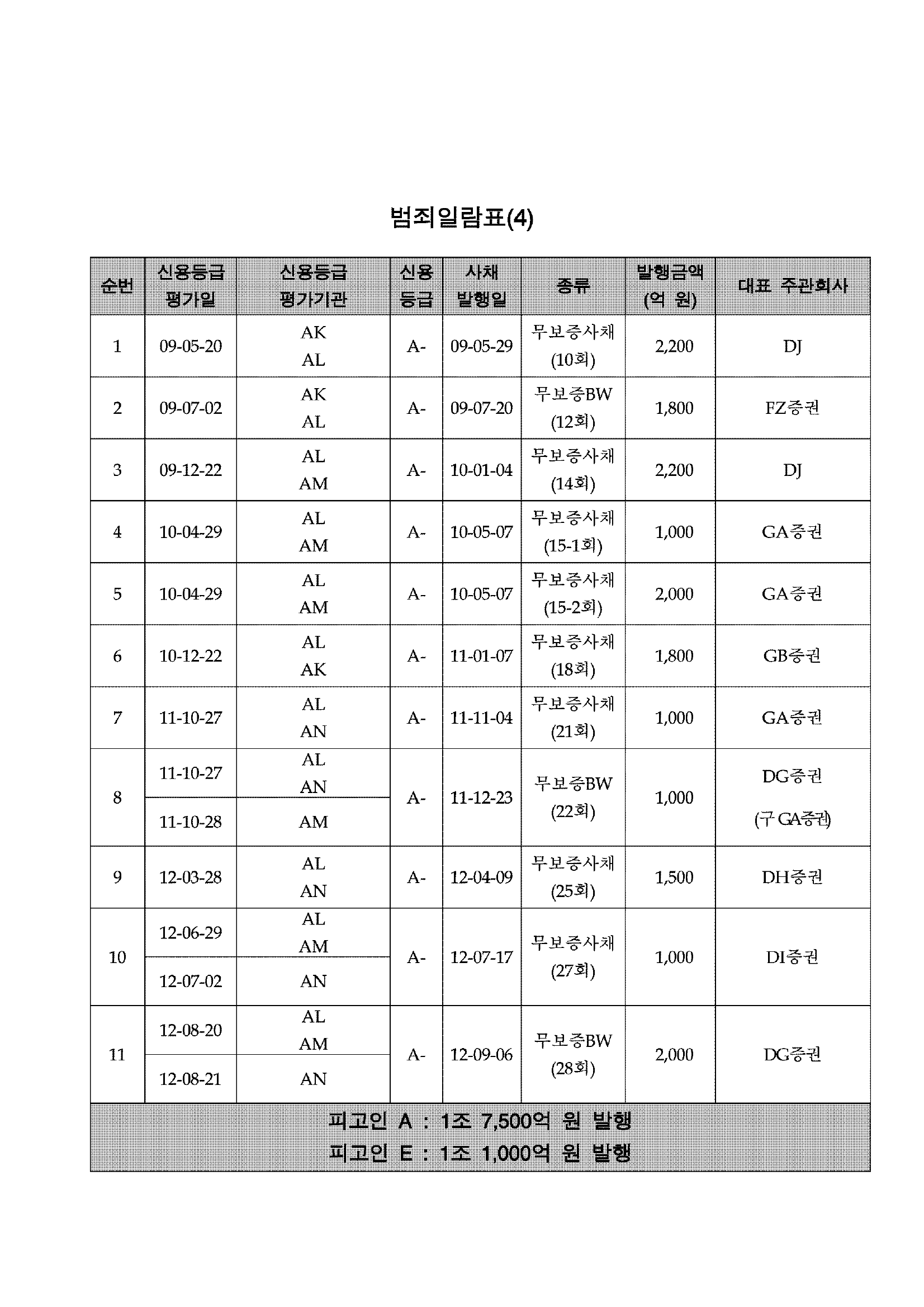

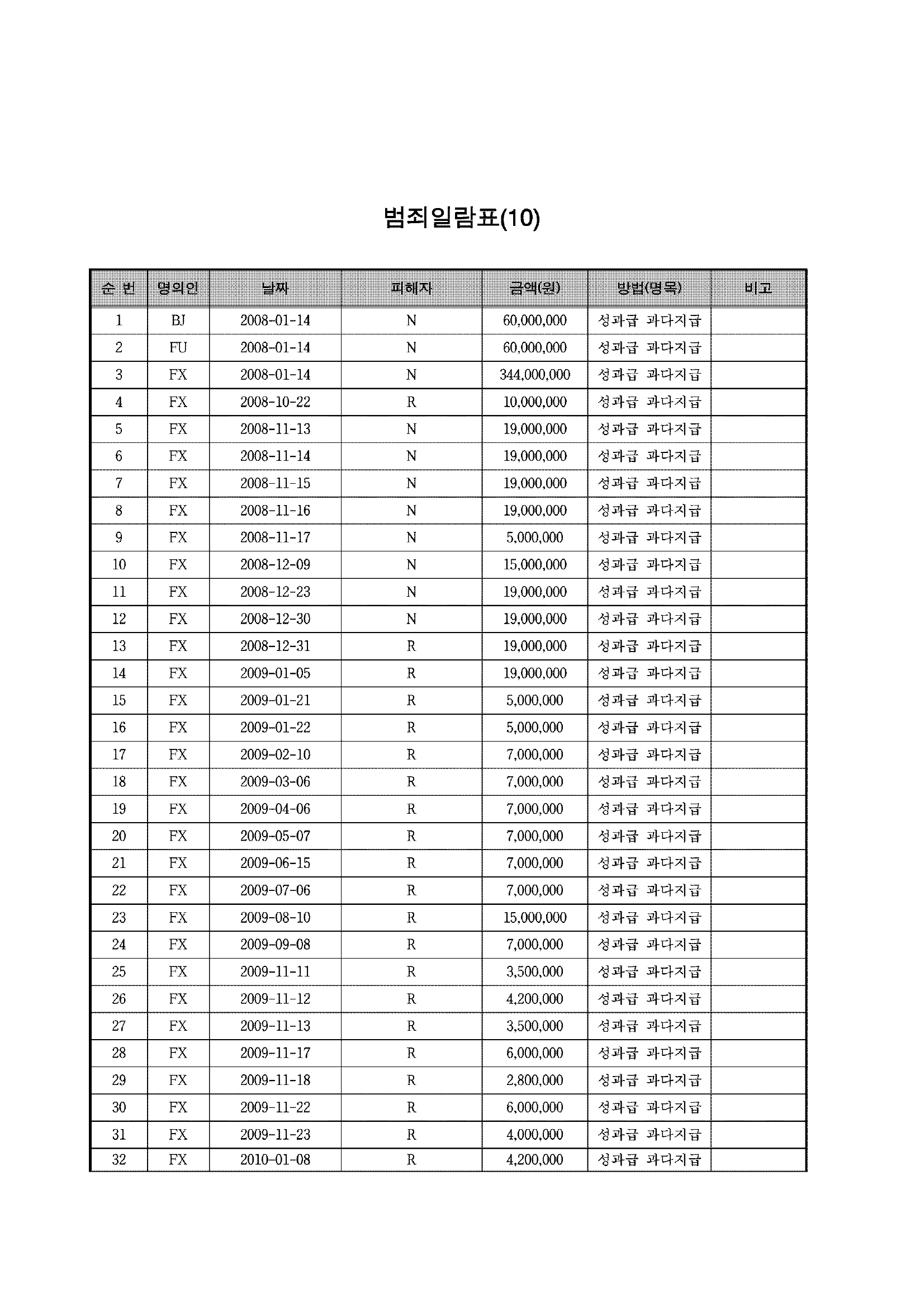

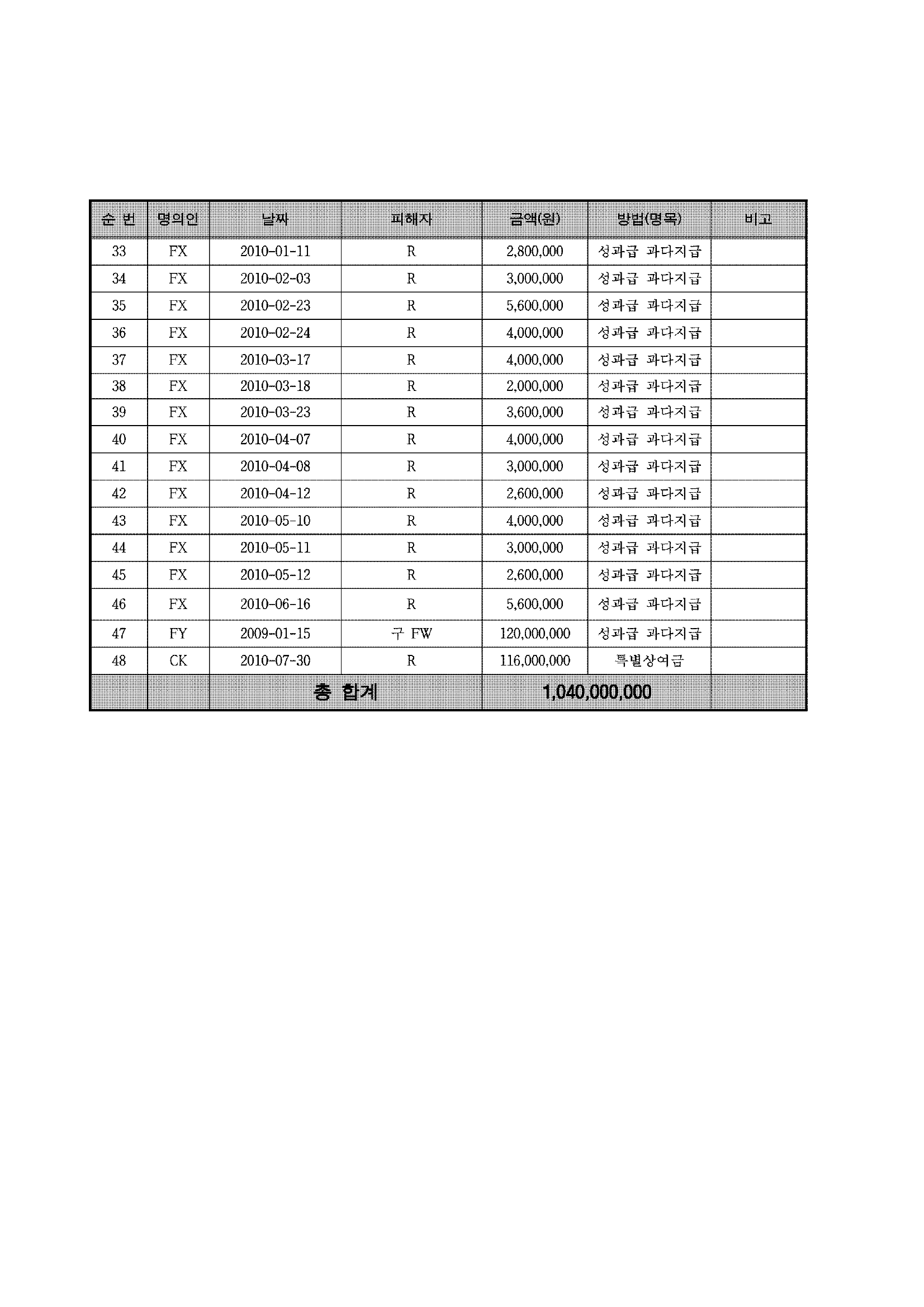

2) 피고인 E

피고인 E이 회계분식을 공모하지 않았으므로 사기적 부정거래가 성립할 수 없을 뿐만 아니라 그렇지 않다고 하더라도 ① 피고인 E은 2009. 5. 17.부터 2009. 7. 23.까지 유럽으로 출장 중이었으므로, 그 기간 중에 이루어진 별지 범죄일람표(3) 순번 1 내지 3 기재 대출 및 별지 범죄일람표(4) 순번 1, 2 기재 회사채 발행에 관한 의사결정에 관여할 수 없었고, 관여한 바도 없으며, 2009. 11. 12. R의 대표이사로 취임하였으나, 2009. 11. 18.자로 이루어진 별지 범죄일람표 (3) 순번 4 기재 대출에 관한 문서에 서명한 바 없으므로, 위 대출에 관여하였다고 볼 수 없다. ② 별지 범죄일람표(3) 순번 5 내지 7 기재 대출은 이미 승인된 한도 내의 대출이므로 새로운 대출로 보기 어렵고 한도 내 대출은 피고인 F의 전결사항이어서 이사회가 개최된 적도 없었기 때문에 피고인 E이 대출에 관한 의사결정에 관여하지 않았고 위 순번 7 기재 대출은 대출과목의 변경에 불과하여 신용평가를 하지 않았기 때문에 회계분식과 사이에 인과관계가 없다.

5. 피고인 A, B, E, G의 양형부당의 점에 대한 항소이유

피고인 A, B, E, G에 대하여 선고한 제1심의 형(피고인 A : 징역 6년, 피고인 B: 징역 2년 6월에 집행유예 4년, 피고인 E: 징역 3년, 피고인 G: 징역 1년에 집행유예 2년)은 너무 무거워서 부당하다.

6. 검사의 H 관련 특정경제범죄가중처벌등에관한법률위반(횡령)의 점에 대한 항소이유(피고인 A, C에 대하여)

피고인 A가 2009. 9.경 H에게 자신이 보유하고 있던 구주 1,785,000주를 매도하면서 H로부터 매각대금 250억 원을 지급받았으므로, H가 풋옵션 약정에 따라 위 구주를 재매각하는 경우 M과 피고인 A 사이의 내부적인 관계에 있어서는 피고인 A에게 재매입대금 분담의무가 있고, 재매입대금 결정의 기초가 된 2012. 9.경 DL회계법인의 M 주식가치 평가보고서는 당시 M의 재무상황이 제대로 반영되지 않은 것이다. 따라서 피고인 A, C이 M으로 하여금 위 구주를 매입하도록 하고 피고인 A의 재매입대금 부담의무를 면제시켜 준 것은 특정경제범죄가중처벌등에관한법률위반(횡령)죄에 해당한다.

7. 검사의 오그룹 계열사의 V 부당지원으로 인한 특정경제범죄가중처벌등에관한 법률위반(배임)의 점에 대한 항소이유(피고인 A, B, C에 대하여)

가. 검사의 Q그룹 계열사의 기업어음(CP) 매입으로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점에 대한 항소이유(피고인 A, B, C에 대하여)

이 사건 범행 당시 V의 채무 및 그 규모, 영업이익의 규모나 전반적인 재무상황, 외부 차입금의 조달상황이나 그 지속적인 조달가능성 등에 비추어 보면, V은 이 사건 범행 당시 이미 독자적으로 채무를 변제할 능력을 상실하였거나 정상적으로 변제하지 못할 가능성이 매우 높아 손해발생의 위험이 초래되었다.

나. 검사의 L의 공사 선급금 가장지급으로 인한 특정경제범죄가중처벌등에관한법률 위반(배임)의 점에 대한 항소이유(피고인 A, C에 대하여)

비록 DP 공사의 실체가 인정된다고 하더라도, ① 2년간 중단된 공사에 대해 전격적으로 계약부터 체결해야 할 아무런 사정 변경이 없었던 점, ② 2011. 3. 23. V 자금대책의 일환으로 DP 공사 선급금이 결정된 점, ③ 피고인 A의 지시로 아무런 사업성 검토 없이 이사회결의부터 한 점, ④ V은 L로부터 선급금을 받자마자 다른 채무변제 등에 모두 사용했고, 이후 어떤 공사도 진행되지 않았으며, 인허가 신청을 한 적조차 없는 점, ⑤ L에서 2012. 10.에야 뒤늦게 사업성검토가 이루어져 사업성이 없다고 결론 내려진 점 등에 의하면 피고인들이 L로 하여금 V에게 위 231억 원을 지급하게 한 것은 선급금 형식을 가장한 V에 대한 자금지원에 해당하여 특정경제범죄가중처벌등에관한법률위반(배임)죄가 성립한다.

다. 검사의 M의 유상증자 참여로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점에 대한 항소이유(피고인 A, B, C에 대하여)

V의 부도가 그룹 전체의 신인도 등에 영향을 미칠 수 있다는 사정은 일반적, 추상적 관련성에 불과하고, M이 V의 대주주라고 하더라도 증자참여를 결정하면서 V의 사업성, 장래 투자수익, 주식의 실질가치와 증자에 참여하지 않을 경우의 불이익 가능성 등에 대해 면밀한 검토 및 고려를 하여야 함에도, M은 이와 같은 검토를 전혀 하지 않은 채 지주사의 지시에 따랐을 뿐이다.

그리고 유상증자의 중요 요소는 유상증자 결정과 유상증자 자금조달인데, 피고인 B는 피고인 A의 지시에 따라 실제 자금 조달을 지휘하였으므로 공범으로서의 기능적 행위지배가 인정된다.

라. 검사의 N의 연대보증 제공으로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점에 대한 항소이유(피고인 A, C, D에 대하여)

① ER화력발전소 사업 등 N 등과 이 진행하였던 사업에 있어 V이 필수적인 역할을 담당하였던 것으로 볼 수 없고, 오히려 Q그룹 계열사들이 V을 밀어주기했던 것에 불과하였던 점, ② N은 V의 재무상태, 괌 사업 현황 등에 대한 별다른 검토도 하지 않은 채 피고인 A의 지시에 따라 V을 위한 연대보증을 하기로 서면결의했던 점, ③ 괌 사업부지가 DE에 담보로 제공되어 있기는 하나, 미군기지 이전의 연기로 인해 괌 사업의 전망 자체가 매우 불투명해진 상황이었기 때문에 괌 사업부지의 담보가치가 거의 없었던 점 등에 비추어 보면, N이 이미 채무변제능력에 심각한 문제가 있던 V의 DE에 대한 채무를 연대보증해 준 것은 합리적인 경영상의 판단이라고 볼 수 없다.

마. 검사의 O의 부동산 담보제공으로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점에 대한 항소이유(피고인 A에 대하여)

피고인 A가 2011. 3.경 V의 자금대책회의에서 지주사 및 V 임원을 소집하여 그룹 차원의 V 지원을 지시한 것은 포괄적 지시로 인정할 수 있고, 피고인 B, C가 피고인 A의 위와 같은 포괄적 지시를 실행한 결과 이 부분 담보제공이 이루어진 이상 피고인 A의 공모를 충분히 인정할 수 있다.

8. 검사의 P의 N 부당지원으로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점에 대한 항소이유(피고인 A, B, C에 대하여)

① P가 N이 JE조합으로부터 발급받은 Stand-by LIC(수익자 : FK은행, 만기 : 2012. 12. 27., 이하 '이 사건 LIC'라 한다)의 만기 연장을 위하여 JE조합에 P 소유의 창원시 진해구 FM 잡종지 79,895.5m² 및 그 지상 건물(이하 'FM 부동산'이라 한다)을 담보로 제공한 것은 P의 업무와는 아무런 연관이 없고 오로지 지주사인 L의 지시에 따른 것이었던 점, ② 피고인들은 위 담보제공 당시 N의 재무상황 및 채무변제능력을 검토하지 않았던 점, ③ P는 당시 실제 이사회를 열지 않고 형식상으로만 이사회 의사록을 작성하였던 점, ④ 담보제공 당시 N의 자금사정이 좋지 않았던 점, ⑤ 이 사건 LIC를 위해 다른 담보가 제공되어 있다고 하더라도 담보 실행의 순위가 정해져 있는 것이 아닌 이상 FM 부동산에 관하여 우선적으로 담보권이 실행될 가능성이 있었던 점 등에 비추어 보면, 피고인들이 P로 하여금 N을 위하여 FM 부동산을 JE조합에 담보로 제공하게 한 것은 특정경제범죄가중처벌등에관한 법률위반(배임) 행위에 해당하고 이미 재산상 손해의 위험이 발생하였다.

9. 검사의 임원 성과급 초과지급 관련 특정경제범죄가중처벌등에관한법률위반(횡령)의 점에 대한 항소이유(피고인 A에 대하여)

피고인 A가 조성된 부외자금을 격려금 등 회사를 위하여 사용하였다고 볼 객관적인 증거가 없고 회계처리가 어려운 비용 등은 상장회사인 L 자금 18억여 원을 신용공여 받아 사용한 것으로 보이므로, 피고인 A는 위 부외자금을 개인적인 용도로 사용한 것이다.

10. 검사의 R 회계분식 관련 항소이유(피고인 A, E, F에 대하여)

R 회계 실무자들이 손익계산서를 재작성하지 않고 분식된 전기 손익계산서를 진정한 것으로 전제한 상태에서 다시 회계분식을 하였으므로, 2009년 이후의 분식규모 산정에 있어서는 위와 같은 실무자들의 의사와 같이 전기 공시 매출액을 근거로 분식규모를 산정하는 것이 타당하다.

11. 검사의 양형부당의 점에 대한 항소이유(피고인 D을 제외한 나머지 피고인들에 대하여)

제1심이 위 피고인들(피고인 A : 징역 6년, 피고인 B : 징역 2년 6월에 집행유예 4년, 피고인 C : 징역 2년 6월에 집행유예 3년, 피고인 E : 징역 3년, 피고인 F: 징역 2년에 집행유예 3년, 피고인 G: 징역 1년에 집행유예 2년)에 대하여 선고한 형이 너무 가벼워서 부당하다.

II. 직권판단

항소이유에 대한 판단에 앞서 직권으로 살피건대, 검사가 당심에서 피고인 G을 제외한 피고인 A, B, C, D, E, F에 대한 이 사건 공소사실, 죄명 및 적용법조 중 일부를 별지 '변경된 공소사실' 기재와 같이 변경하는 내용의 공소장변경허가 신청을 하였고, 이 법원이 이를 허가함으로써 그 심판대상이 변경되었으므로, 제1심 판결 중 피고인 A, B, C, E, F에 대한 유죄부분(피고인 A, B, C에 대한 각 일부 이유무죄 부분 포함) 및 무죄부분 중 피고인 D에 대한 부분, 피고인 A, B, C에 대한 피해자 I 주식회사, J, K의 기업어음(CP) 매입으로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점, 피고인 A, C에 대한 주식회사 L의 공사 선급금 가장 지급으로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점, 피고인 A, B, C에 대한 주식회사 M의 유상증자 참여로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점, 피고인 A, C에 대한 N 주식회사의 연대보증 제공으로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점, 피고인 A에 대한 0 주식회사의 부동산 담보제공으로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점은 유지될 수 없게 되었다.

다만, 위와 같은 직권파기 사유가 있음에도 불구하고 피고인 A, B, C, E 및 검사의 양형부당을 제외한 위 항소이유는 여전히 이 법원의 판단대상이 되므로, 위 피고인들 및 검사의 위 주장에 대하여 살펴본다.

Ⅲ. 피고인 A, B, E, G 및 검사의 항소이유에 대한 판단

1. 피고인 A, B의 X 관련 특정경제범죄가중처벌등에관한법률위반(횡령)의 점 및 의 M에 대한 부당지원으로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점에 대한 판단

가. 공소사실의 요지

1) 피고인 A, B의 X 관련 특정경제범죄가중처벌등에관한법률위반(횡령) 부분

가) 주위적 공소사실

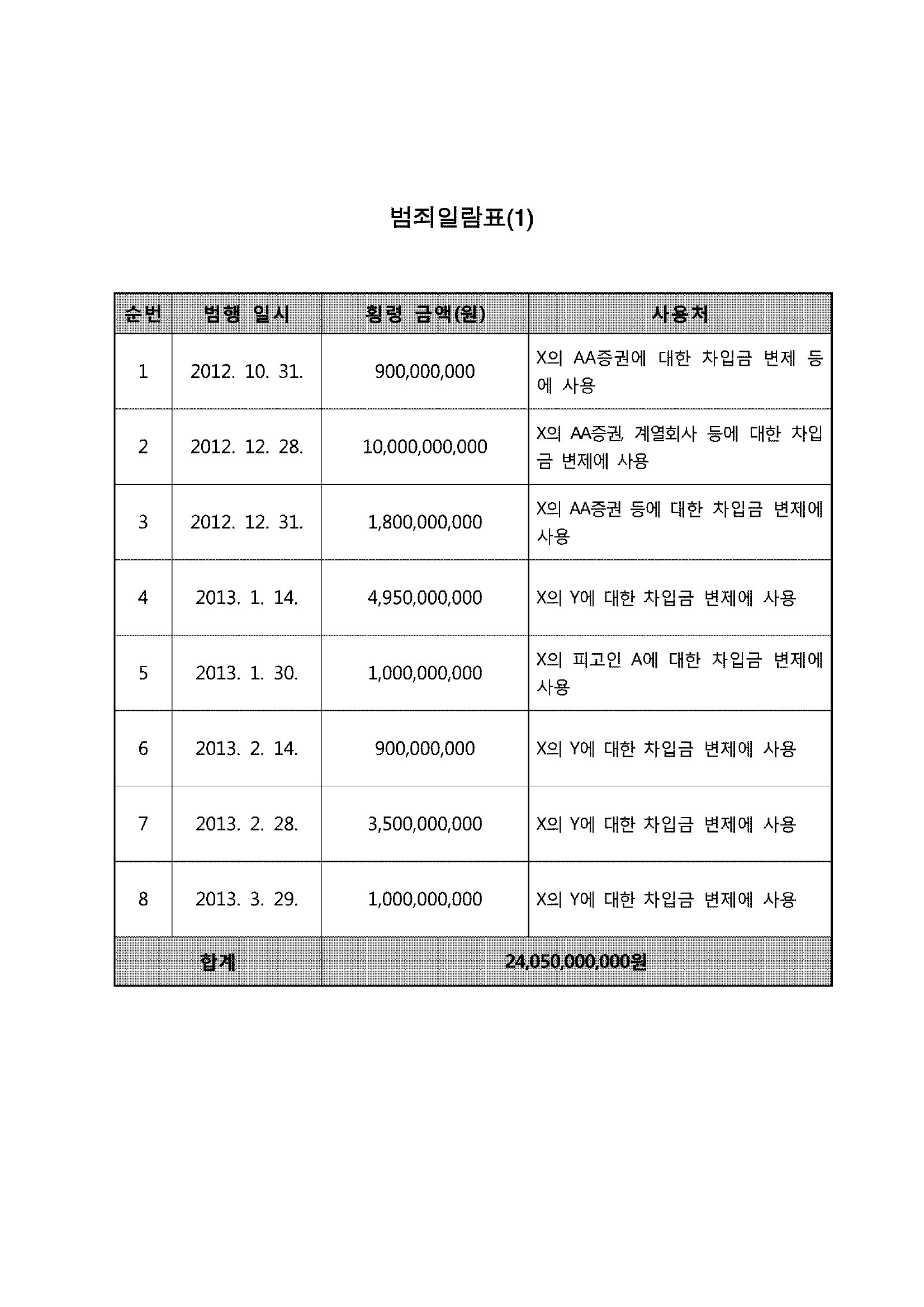

피고인 A, B, C은 2011. 6. 28. X 명의로 피고인 A 소유의 L 주식을 담보로 Y[180만 주 담보로 200억 원], Z증권[890,930주 담보로 100억 원으로부터 300억 원을 차입하였고, 이후 L 주가의 지속적인 하락으로 금융기관들로부터 추가 담보제공 또는 대출원리금 상환 요구를 받게 되자, 위 피고인들은 2012. 10. 31.경 피해자 M의 자금 9억 원을 대여의 형식으로 X에 제공하여 X의 대출원리금을 변제하였다.

이를 비롯하여 위 피고인들은 그때부터 2013. 3. 29.경까지 별지 범죄일람표(1) 기재와 같이 8회에 걸쳐 피해자 M의 자금 합계 240억 5,000만 원을 X 계좌로 송금하여 X의 대출원리금 등 채무를 상환하였다.

이로써 위 피고인들은 공모하여, 피고인 A의 개인회사인 X의 채무 변제를 위하여 피고인 A가 사실상 보관하던 피해자 M의 자금을 횡령하였다.

나) 예비적 공소사실 2)

피고인 A, B, C은 2011. 6. 28. X 명의로 피고인 A 소유의 L 주식을 담보로 Y[180만 주 담보로 200억 원, Z증권[890,930주 담보로 100억 원으로부터 300억 원을 차입하였고, 이후 L 주가의 지속적인 하락으로 금융기관들로부터 추가 담보제공 또는 대출원리금 상환 요구를 받게 되자, 위 피고인들은 M의 관리담당 부사장인 AU로 하여금 2012. 10. 31.경 피해자 M의 자금 9억 원을 대여의 형식으로 X에 제공하게 하여 X의 대출원리금 등을 변제하였다.

이를 비롯하여 위 피고인들은 그때부터 2013. 3. 29.경까지 위 AU로 하여금 별지 범죄일람표(1) 기재와 같이 8회에 걸쳐 피해자 M의 자금 합계 240억 5,000만 원을 X 계좌로 송금하게 하여 X의 대출원리금 등 채무를 상환하였다.

이로써 위 피고인들은 AU와 공모하여, 피고인 A의 개인회사인 X의 채무 변제를 위하여 피고인 A가 사실상 보관하던 피해자 M의 자금을 횡령하였다.

2) 피고인 A, B의 L의 M에 대한 부당지원으로 인한 특정경제범죄가중처벌등에관한법률위반(배임)

가) 피고인 A, B의 임무

피고인 A, B는 M에 대한 지원 여부를 결정함에 있어 M의 변제능력 유무, 영업상황 등 제반사정을 충분히 검토한 후 충분한 담보를 제공받는 등 채권 회수방안을 마련함으로써 자금을 지원하는 계열사에 재산상 손해가 발생하지 않도록 적절한 조치를 취하여야 할 업무상 임무가 있다.

나) M의 자금상황 및 채무상환 능력

M은 2012년부터 영업이익이 대폭 감소하기 시작하여, 2012년 -1,201억 원의 당기순손실이 발생하고, 2012. 12.기준 유동부채가 유동자산을 크게 초과하였으며, L의 주식가치의 지속적인 하락으로 인해 차입금 상환 압박 등이 심해지는 등 2012년 하반기에는 채무상환능력을 거의 상실한 상태였다.

다) 구체적 범죄사실

(1) M의 IBK 대출금채무에 대한 주식담보 제공위 피고인들은 2013. 2. 26.경 M의 자금상황 등에 대한 합리적인 검토 없이 L 소유의 N 주식 240만 주 및 I 주식 245,000주 합계 100억 원 상당을 M의 IBK 대출금채무 100억 원에 대한 담보로 제공하였다.

이로써 위 피고인들은 공모하여, M에게 100억 원 상당의 재산상 이익을 취득하게 하고, 피해자 L에게 동액 상당의 손해를 가하였다.3)

(2) M의 Y 대출금채무에 대한 주식담보 제공M은 앞서 본 바와 같이 Y으로부터 추가 주식담보 제공 내지 채무상환 압박을 받자 2012. 10.경 및 2013. 4.경 L에 추가 담보제공 요청을 하였고, 위 피고인들은 M의 자금상황 등에 대한 합리적인 검토 없이 2012, 10. 31.경 T 주식 60만 주 48억 원 상당, 2013. 4. 10.경 N 주식 300만 주 104억 원 상당을 각각 M의 Y에 대한 대출금채무 240억 원에 대한 담보로 제공하였다.

이로써 위 피고인들은 공모하여, M에게 합계 152억 원 상당의 재산상 이익을 취득하게 하고, 피해자 L에게 동액 상당의 손해를 가하였다.4)

나. 피고인 A, B의 X 관련 특정경제범죄가중처벌등에관한법률위반(횡령)의 점에 대한 제1심의 판단

1) 피고인 A, B의 M의 자금 보관자의 지위에 있지 않았다는 주장에 대하여

가) 피고인 A의 주장에 대하여

제1심은 적법하게 채택하여 조사한 증거들에 의하여 인정할 수 있는 다음과 같은 사정들 즉, ① 이 사건 각 대여 당시 피고인 A는 M의 대주주였고, M으로부터 급여를 받으며 M 회장으로 재직하고 있었던 점, ② 피고인 B, M의 임원 AU, BQ은 검찰에서 M은 피고인 A의 개인회사라고 진술한 점, ③ 피고인 B는 검찰에서 피고인 A의 지시로 M의 자금으로 X에 자금을 대여하는 것으로 통일하기로 결정하였다고 진술하였고 AU는 검찰에서 지주사에서 결정해서 내려오는 것은 피고인 A의 의사와 동일하다고 생각하기 때문에 이의제기 할 생각은 못하고 그대로 따랐다는 취지로 진술한 점 등을 종합하면, 피고인 A가 이 사건 각 대여 당시 피해자 M의 자금에 대하여 사실상의 지배력을 가진 상태에서 피해자 M의 자금을 X에 대여하도록 지시하였다는 사실을 인정할 수 있으므로, 피고인 A가 피해자 M의 자금에 대한 보관자의 지위에 있었다고 봄이 상당하다고 판단하였다.

나) 피고인 B의 주장에 대하여

제1심은 적법하게 채택하여 조사한 증거들에 의하여 인정할 수 있는 다음과 같은 사정들 즉, ① 피고인 B가 Q그룹의 CFO로서 계열사의 자금에 관한 사무를 처리한 사실만으로는 M의 대표이사에 준하여 회사 자금의 보관이나 운용에 관한 사실상의 사무를 처리하는 등 실질적인 경영자로서 M의 자금을 보관하는 지위에 있었다고 볼 수 없을 것이나 보관자의 지위에 있는 신분자와 공모하여 횡령범행의 기능적 행위지배라고 볼 수 있는 실행행위를 하였다면 횡령죄의 공동정범으로서의 죄책을 진다고 할 것인 점, ② 그런데 공범인 피고인 A가 앞에서 본 바와 같이 M 자금의 보관자 지위에 있는 점 등을 종합하면 피고인 B가 특정경제범죄가중처벌등에관한법률위반(횡령)죄의 죄책을 면할 수 없다고 판단하였다.

2) 피고인 A의 불법영득의사의 존부 주장에 대하여

제1심은 적법하게 채택하여 조사한 증거들에 의하여 인정할 수 있는 다음과 같은 사정들 즉, ① X는 피고인 A가 100% 지분을 소유하고 있는 피고인 A의 개인회사로서 회사로서의 인적 물적 실체가 전혀 없는 L의 주식만을 관리하는 회사인 점, ② 이 사건 각 대여금은 피고인 A의 개인회사인 X의 금융기관에 대한 대출금채무 및 P, U 등에 대한 차용금채무의 상환에 사용되었으므로, 피고인 A가 실질적으로 이득을 얻었다고 볼 수 있는 점, ③ X는 그 소유의 L 주식 및 피고인 A 소유의 L 주식을 담보로 금융기관으로부터 차입을 하였는데, M의 자금으로 X의 금융기관에 대한 대출금채무를 상환함으로써 금융기관에 담보로 제공된 위 L 주식의 반대매매가 방지되었고, 그로 인하여 피고인 A가 L 주식을 보유하게 됨으로써 피고인 A의 L에 대한 지배력이 확보된 측면도 있는 점, ④ 이 사건 각 대여 당시 M이 L 발행주식 총수의 약 23%를 보유한 사실은 인정되나, 이 사건 각 대여 행위를 주도하였던 당시 L 자금팀장 AG은 제1심 법정에서 'M에서 자금을 대여할 때 대여하지 않음으로 인해서 폭락되는 주식, 미치는 영향, 손해액 등에 대해서 충분한 분석은 하지 않았다'는 취지로 진술한 사실(증인 AG에 대한 증인신문조서 35, 36쪽), X는 별다른 수익원천을 가지고 있지 않았고, 그 자산의 98%인 L 주식의 가치에만 오로지 의존하게 되는바, L 주식의 가치가 하락하게 된다면 M에 대한 이 사건 각 대여금의 상환가능성은 더욱 더 희박해 질 것인데, 이 사건 각 대여 무렵인 2012년 하반기는 Q그룹이 전체적으로 자금난에 시달리는 상황이었던 사실 등을 아울러 고려해 보면, 피고인 A가 100% 지분을 보유하고 있는 피고인 A의 개인회사인 X에 M의 자금을 대여하여 준 것은 M의 이익에 부합하는 것이었다고 보기 어려운 점, ⑤ 이 사건 대여금의 변제기는 1개월 내지 3개월이었고, 피고인 A는 X가 그 변제기에 대여금을 변제하지 못하였음에도, 이 사건 각 대여금 중의 일부에 관하여 그 변제기를 연장하면서 M으로 하여금 추가로 자금을 대여하게 하였으나, 결국 X는 이 사건 각 대여금을 전혀 변제하지 못하였는바, 당시 L 주식 가치 하락으로 X의 변제가능성이 희박해지는 상황에서 M이 이 사건 각 대여금 중의 일부를 변제받지 못하였음에도 그 변제기를 연장하여 주고, M으로 하여금 추가로 자금을 대여하게 한 것은 M의 이익을 고려한 행위라고 보기 어려운 점, ⑥ 이 사건 각 대여금으로 X의 금융기관에 대한 대출금채무에 담보로 제공되어 있던 L 주식이 반대매매되는 경우 그 주식을 매집함으로써 반대매매로 인한 L 주식가치 하락을 방지할 수 있었을 것으로 보이므로, M의 자금을 X에 대여하여 X의 대출금채무를 상환하는 방법으로 L 주식가치 하락을 방지한다는 것이 반드시 M의 고유이익에 부합한다고 볼 수도 없는 점 등을 종합하면, 피고인 A가 불법영득의 의사로 피해자 M의 자금을 X에 대여하는 형식으로 송금하여 횡령하였음을 충분히 인정할 수 있다고 판단하였다.

다. 기초사실

제1심과 당심이 적법하게 채택하여 조사한 증거들을 종합하면 다음의 사실을 인정할 수 있다.

1) X의 설립 및 L주식 취득을 위한 차입

피고인 A는 2011. 5.경 L의 유상증자 시 위 유상증자에 참여할 자금조달능력이 없자 자신이 100% 지분을 소유한 페이퍼컴퍼니인 X를 설립하여 2011. 6. 28. X 명의로 피고인 A 소유의 L 주식을 담보로 Y, Z증권으로부터 300억 원을 차입하여 2011. 7. 8. 주금 288억 1,500만 원을 납입하고 L 주식 170만 주를 X 명의로 취득하였다.

2) L의 주도로 M의 X에 대한 자금지원

가) L의 주가가 계속 하락하자 2012. 5. 18.부터 금융기관에서 X가 담보로 제공하였던 주식에 대한 마진콜을 시작하였고, X는 P, U 등으로부터 자금을 차용하여 위 마진콜 부분에 해당하는 대출금채무를 변제함으로써 L 주식의 반대매매를 방지하여 왔다.

나) L는 X의 금융기관에 대한 대출금채무를 변제하고 P 및 U에 대한 차용금채무를 변제하기 위하여 별지 범죄일람표(1) 기재와 같이 2012. 10. 31.경부터 2013. 3. 29.경까지 X에 M의 자금 240억 5,000만 원을 대여의 형식으로 송금하기로 결정하였다.

나) 위 대여는 L 재무본부의 주도로, Q그룹 계열사의 자금을 M에 지원하여 Mo 지급받은 자금 또는 M의 자체자금을 X에 대여하는 방식으로 이루어진 것이다.

3) M의 재무구조5)

가) M의 자본금은 60억 원이고, 자산은 2011년 8,251억 원에서 2012년 5,673억 원, 2013년 5월 31일 현재 3,974억 원으로 급격히 감소한 반면, 부채는 2011년 5,292억 원에서 2012년 4,577억 원, 2013. 5. 31. 현재 4,042억 원으로 완만히 감소하였고, 그 결과 자본(자산 - 부채)은 2011년 2,959억 원에서 2012년 1,096억 원, 2013. 5. 31. 현재 -68억 원으로 자본잠식 상태가 될 정도로 급격하게 감소하였다.

나) M의 매출액은 2011년 6,547억 원에서 2012년 6,094억 원, 2013. 5. 31. 현재 1,680억 원으로 감소하였고, 매출채권 잔액은 2011년 1,158억 원에서 2012년 821억 원, 2013. 5. 31. 588억 원으로 감소되었는데, 위와 같이 매출채권 잔액이 감소한 것은 매출액의 감소, 유동성 부족으로 인한 매출채권 조기회수로 인한 것이다.

다) M의 당기순이익은 2011년 307억 원에서 2012년 ~1,201억 원, 2013. 5. 31. 현재 ~693억 원으로 대폭 감소하였으며, 영업이익은 2011년 374억 원에서 2012년 231억 원, 2013. 5. 31. 현재 49억 원으로 대폭 감소하였다.

4) M의 유동성 부족원인

가) 위 'M 자율협약 실사보고서'는 M이 2012년 하반기부터 유동성이 부족하게 된 원인으로 2012. 7. V 200억 원 상당 유상증자 참여, 2012. 10. 29.경부터 2013. 3. 29.경까지 사이에 X에 대한 240억 5,000만 원 대여, 2012. 12. 21. H로부터 M 주식 250만 주를 423억 원에 매입, 2012, 6. 및 2013. 2.-3.경 회사채 합계 400억 원 상환, M의 차용금채무에 담보로 제공된 L 주식가치 하락으로 인한 차입금 상환 등을 들고 있다.

나) M은 2012. 6. 소유하고 있던 바지선 매각대금 56억 5,000만 원, LX은행 대출금 45억 원, 수금한 L 계열사 매출채권 합계 99억 9,000만 원 등으로 회사채 200억 원 상환자금을 마련하였고, V로부터 기업어음을 상환받고 다른 L 계열사로부터 매출채권을 회수하거나 선수금을 받아서 V 유상증자자금 200억 원을 마련하였기 때문에 그 무렵부터 자금사정이 나빠지기 시작하였다.

다) M은 또한 2013. 3. 8. 기업어음(CP) 20억 원 발행, 3, 15. T 매출채권 및 선수금 7억 5,000만 원, 3. 27. IBK 대출금 100억 원, 수금된 V 매출채권 14억 6,000만 원, R 선수금 15억 원, 선박 매각대금 43억 5,000만 원으로 나머지 회사채 200억 원 상환자금을 마련하였다.

라) M은 2011. 9. 29.부터 2013. 2. 28.까지 사이에 L 등 Q그룹 4개 계열사에 합계 447.5억 원(L 383.5억 원)의 CP를 발행하였다(수사기록 5-2책 855쪽).

5) M의 2012년 자금수지

가) AH이 작성한 '2012년 자금수지표(수사기록 6-4책 2284쪽)'에 의하면, M의 영업활동으로 인한 현금흐름은 866억 원인 반면 재무활동 현금흐름은 -1,063억 원으로 전체 현금흐름이 -197억 원으로 현금이 부족한 상태이고, M이 매출채권이나 선수금을 미리 지급받았기 때문에 2012. 1. 채권 잔액이 1,318억 원에서 2012. 12, 803억 원으로 감소하였으나, M은 자금부족으로 이를 물품대금채무 변제에 사용하지 못하고 차입금 변제에 사용하였다.

나) M은 2012년 하반기부터 위와 같이 자금사정이 좋지 않아 그 무렵부터 기업어음(CP) 발행, L 그룹 계열사의 선수금 등의 지원에 의존하여 자금을 조달하였고 회사채 발행 등 외부 자금조달을 하지 못하였으며, 2012. 11. 5.경부터는 가용자금이 없는 현금부족상태가 되어 2012. 11. 15. 현재 가용자금이 -238억 원이었다(그룹 일별 자금수지표, 수사기록 6-4 책 2288쪽).

6) L의 M 채무에 대한 보유주식 담보제공가) Y에 대한 담보제공

(1) M은 Y으로부터 M이 보유하고 있던 L 보통주 7,669,000주를 담보로 한도 금액 430억 원, 대출기간 2012. 10. 9.부터 2012. 11. 9.까지인 주식담보대출을 받았는데, L는 2012. 10. 31. 이사회 결의를 거쳐 L가 보유하고 있는 T 주식 60만 주(담보가액 48억 원)를 위 대출에 대한 추가담보로 제공하였다.

(2) L는 2013. 4. 10. 이사회 결의를 거쳐 L가 보유하고 있던 N 주식 300만주 (담보가액 104억 원)를 위 대출에 대한 추가담보로 제공하였다.

(3) L는 위와 같이 주식을 담보로 제공하면서 M으로부터 그 대가를 지급받지는 않았고, 2013.4.10. 추가담보를 제공하고 한 달도 되지 않은 2013.5.3. 채권단자율협약6)을 신청하였다.

(4) 위 대출금채무에 대한 만기가 2013. 5. 20. 도래하였음에도 M이 이를 변제하지 못하여 2013. 6. 11.부터 6. 12.까지 L가 위와 같이 담보로 제공한 주식 중 T 주식 60만 주 및 N 주식 2,226,920주가 처분되어 그 매각대금 5,397,971,923원이 2013. 6. 17. 위 대출금채무의 변제에 충당되었다.

나) IBK에 대한 담보제공

(1) M은 2013. 3.경 만기가 도래하는 PY에 발행한 회사채 200억 원의 변제자금이 없자 L에 급히 자금을 요청하였고, 이에 L는 M이 2013. 2. 26. IBK으로부터 100억 원의 자금을 신규로 대출받음에 있어서 자신이 보유하고 있던 N 주식 240만 주(담보가액 40억 원), I 주식 245,000주(담보가액 60억 원)를 담보로 제공하였다.

(2) 그런데 L는 I 주식을 H에 매각하기 위하여 위 주식을 담보에서 제외하는 대신 예금 100억 원을 담보로 제공하였고, 그 후 위 담보권이 실행되었고 그 결과 L가M에 대하여 취득한 구상채권은 출자전환되었다.

(3) L는 위와 같이 주식을 담보로 제공하면서 M으로부터 그 대가를 지급받지는 않았다.

(4) 한편, M은 2013. 1. 29. LN과 사이에 IT부문 투자유치에 관한 양해각서(MOU)를 체결하였으나 LN이 금융기관의 보증을 요구하는 바람에 위 IBK 대출이 실행되기 전에 LN으로부터의 투자유치가 무산되었다.

라. 당심의 판단

1) 관련법리

배임죄는 타인의 사무를 처리하는 자가 그 임무에 위배하는 행위로써 재산상 이익을 취득하거나 제3자로 하여금 이를 취득하게 하여 본인에게 손해를 가함으로써 성립하는바, 이 경우 그 '임무에 위배하는 행위'라 함은 사무의 내용, 성질 등 구체적 상황에 비추어 법률의 규정, 계약의 내용 혹은 신의칙상 당연히 할 것으로 기대되는 행위를 하지 않거나 당연히 하지 않아야 할 것으로 기대되는 행위를 함으로써 본인과 사이의 신임관계를 저버리는 일체의 행위를 포함한다(대법원 2014.7.10. 선고 2013도 판결 등 참조).

그러므로 회사의 이사 등이 법령에 위반됨이 없이 관계회사에게 자금을 지원하는 등의 행위를 함에 있어서, 관계회사의 회사 영업에 대한 기여도, 관계회사의 회생에 필요한 적정 지원자금의 액수 및 관계회사의 지원이 회사에 미치는 재정적 부담의 정도, 관계회사를 지원할 경우와 지원하지 아니할 경우 관계회사의 회생 가능성 내지 도산가능성과 그로 인하여 회사에 미칠 것으로 예상되는 이익 및 불이익의 정도 등에 관하여 합리적으로 이용가능한 범위 내에서 필요한 정보를 충분히 수집·조사하고 검토하는 절차를 거친 다음, 이를 근거로 회사의 최대 이익에 부합한다고 합리적으로 신뢰하고 신의성실에 따라 경영상의 판단을 내렸고, 그 내용이 현저히 불합리하지 않은 것으로서 통상의 이사 등을 기준으로 할 때 합리적으로 선택할 수 있는 범위 안에 있는 것이라면, 비록 사후에 회사가 손해를 입게 되는 결과가 발생하였다 하더라도 그 이사 등의 행위는 허용되는 경영판단의 재량범위 내에 있는 것으로 볼 수 있다. 그러나 회사의 이사 등이 이러한 과정을 거쳐 이사회 결의를 통하여 자금지원을 의결한 것이 아니라, 단순히 회사의 경영상 부담에도 불구하고 관계회사의 부도 등을 방지하는 것이 회사의 신인도를 유지하고 회사의 영업에 이익이 될 것이라는 일반적·추상적인 기대 하에 일방적으로 관계회사에 자금을 지원하게 하여 회사에 손해를 입게 한 경우 등에는, 그와 같은 이사 등의 행위는 허용되는 경영판단의 재량범위 내에 있는 것이라고 할 수 없다.

(대법원 2007. 10. 11. 선고 2006다33333 판결 등 참조).

따라서 회사의 이사 등이 타인에게 회사자금을 대여함에 있어 그 타인이 이미 채무변제능력을 상실하여 그에게 자금을 대여할 경우 회사에 손해가 발생하리라는 정을 충분히 알면서 이에 나아갔거나, 충분한 담보를 제공받는 등 상당하고도 합리적인 채권회수조치를 취하지 아니한 채 만연히 대여해 주었다면, 그와 같은 자금대여는 타인에게 이익을 얻게 하고 회사에 손해를 가하는 행위로서 회사에 대하여 배임행위가 된다.

회사의 이사는 단순히 그것이 경영상의 판단이라는 이유만으로 배임죄의 죄책을 면할 수는 없으며, 이러한 이치는 그 타인이 자금지원 회사의 계열회사라 하여 달라지지 않는다(대법원 1999. 6. 25. 선고 99도1141 판결, 2000. 3. 14. 선고 99도4923 판결, 2003. 4. 8. 선고 2002도6020 판결, 2013. 4. 11. 선고 2012도15585 판결 등 참조).

다만 기업의 경영에는 원천적으로 위험이 내재하여 있어서 경영자가 아무런 개인적인 이익을 취할 의도 없이 선의에 기하여 가능한 범위 내에서 수집된 정보를 바탕으로 기업의 이익에 합치된다는 믿음을 가지고 신중하게 결정을 내렸다 하더라도 그 예측이 빗나가 기업에 손해가 발생하는 경우가 있을 수 있는바, 이러한 경우에까지 고의에 관한 해석기준을 완화하여 업무상배임죄의 형사책임을 물을 수 없는바(대법원 2007. 3. 15. 선고 2004도5742 판결 참조), 경영상의 판단을 이유로 배임죄의 고의를 인정할 수 있는지는 문제된 경영상의 판단에 이르게 된 경위와 동기, 판단대상인 사업의 내용, 기업이 처한 경제적 상황, 손실 발생의 개연성과 이익획득의 개연성 등 제반 사정에 비추어 자기 또는 제3자가 재산상 이익을 취득한다는 인식과 본인에게 손해를 가한다는 인식하의 의도적 행위임이 인정되는 경우인지에 따라 개별적으로 판단할 것이되(대법원 2004. 7. 22. 선고 2002도4229 판결, 2010. 10. 28. 선고 2009도1149 판결 등 참조), 자유민주적 경제질서를 보장하는 우리 헌법 정신에 충실하면서 그와 아울러 형벌법규의 확대적용과 남용을 억제해야 한다는 원칙을 기본으로 하여, 결과적인 경영실패를 사후에 소급적으로 문책하는 과정에서 후견편향적 오류를 범할 수 있음도 직시할 때, 이상과 같은 배임죄 고의의 인정은 기업경영의 자율성을 바탕으로 한 경영판단 원칙의 법리를 참작하여 그와 같은 경영판단이 이루어진 시점을 기준으로 하여 신중하게 판정하여야 옳다고 본다.

이상과 같은 판례법리와 관점에 비추어 보면, 경영상의 판단을 이유로 배임의 고의가 인정될 수 있는 경우로는, 관계 법령에서 일정한 경영상 행위를 금지하였음에도 이를 탈법적으로 회피하기 위하여 그와 같은 행위에 이른 경우(법령위배 목적 탈법행위는 원칙적으로 경영판단의 보호대상이 될 수 없다), 경영상 행위에 필수적으로 당연히 거쳤어야 하는 절차를 준수하지 아니한 경우, 경영판단의 기초가 된 정보를 획득함에 있어서 그 당시 상황에서 가용할 수 있었던 정보를 선량한 관리자의 주의의무를 위배하여 그 획득을 포기하거나 무시한 경우, 가용한 합당한 정보를 획득한 경우라고 하더라도 그와 같은 정보를 종합하여 결론에 이르는 추론과정에 의도적인 또는 중대명백한 오류가 발견되는 경우, 나아가 합리적인 경영판단상의 결론을 내려놓고도 그 결론과는 정반대의 행동으로 나아갔는데 그와 같은 다른 행동을 한 이유가 회사를 위한 경제적, 경영상 판단에 따른 것이 아니라 자기 또는 제3자의 사익을 추구하는 동기에 기인한 것이라거나 경영 외적인 정치적, 정책적 고려 때문이라든가 그 밖에 어떤 부정행위를 도모하기 위한 것으로 인정될 수 있는 경우 등을 들 수 있을 것이다.

특히 이 사건에서와 같이 기업집단의 총수 등 관계회사의 최고경영자 등이 극심한 자금난에 빠진 일부 계열회사를 지원하기 위하여 다른 계열회사의 유동성 지원을 모색하는 사안에서 그와 같은 자금난 타개가 기업집단 전체는 물론이고 자금지원을 하는 다른 계열회사의 입장에서도 직간접적으로 실질적인 이익이 되는 경우라면 그 자금지원 자체만을 두고 배임행위라고 바로 단정할 수는 없을 것이지만, 이 경우라도 피지원 회사의 채무변제능력이 완전히 상실되어버리는 등 더 이상의 추가적인 자금지원은 이른바 밑 빠진 독에 물 붓기 식의 무용한 일이 되어 어느 누구에게도 이익이 될 수 없게 된 상황에 이르러 그 시점 이후에는 내부적 자구책에 매달릴 것이 아니라 다른 구 제수단을 강구하는 정책전환을 적시에 하는 것이 합리적인 경영판단이라고 볼 것임에도 종전의 타성에 이끌려 그 판단을 지연함으로써 실기한 것임이 자명하다고 판단되는 경우 역시 신중하게 배임죄 고의를 긍정할 수 있는 하나의 정황이 될 것이라고 본다.

아래에서는 위와 같은 판례의 법리 및 구체적인 경영상 판단의 기준에 따라 피고인들의 행위가 배임행위에 해당하는지 여부 및 배임의 고의를 인정할 수 있는지 여부를 판단하기로 한다.

2) 피고인 A, B의 M에 대한 부당지원으로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점에 대한 판단

가) 이 사건 담보제공이 배임행위에 해당하는지 여부

검사는 피고인 A 등이 M의 변제능력 유무, 영업상황, 미래전망 등 제반사정을 충분히 검토하는 등으로 L에 재산상 손해가 발생하지 않도록 적절한 조치를 취하여야 할 업무상 임무가 있음에도 이러한 조치를 취하지 않고 이 사건 담보를 제공한 이상 피고인 A에게 불법영득의사를 인정할 수 있다는 이유로 이 부분 공소를 제기하였다.

이에 대하여 피고인 A는 이 사건 담보제공 당시 Q그룹의 경영진은 2013년경 그룹의 구조조정 작업이 완료되는 경우 X 및 M의 자금난도 해결될 것이라는 예상 하에 효율적인 재무구조 개선작업을 위하여 지분구조상 밀접한 관련성이 있고 L 주가하락에 따른 위험을 공유하고 있던 L와 X의 협조체제를 구축하는 것이 바람직하다는 경영상 판단을 한 결과 지주사인 L가 유상증자를 통하여 조달된 자금을 M을 통하여 X에 지원하게 된 것이고, 이는 Q그룹 계열사의 재무구조 개선을 위하여 내린 합리적인 경영상 판단이어서 피고인 A에게 불법영득의사가 없었다고 주장한다.

살피건대, 기록에 의하면 피고인 A의 주장과 같이 Q그룹 전체의 재무구조개선을 위한 그룹 차원의 구조조정계획 하에 지주사인 L가 M을 통하여 X에 자금을 지원하는 방안으로 이 사건 담보제공을 하였고, 이는 채권단의 요구에 따른 불가피한 측면이 있었다고 판단된다.

하지만 앞서 설시한 배임의 법리에 비추어 위 기초사실과 제1심과 당심이 적법하게 채택하여 조사한 증거들에 의하여 인정할 수 있는 다음과 같은 사정들을 종합하면, L는 이 사건 담보제공 당시 이사회 결의를 거친 것으로 보이나 아래에서 보는 바와 같이 상법 제542조의9 제1항의 상장회사가 개인인 지배주주가 지배하는 회사에 대하여 대여, 담보제공 등 신용을 공여하는 것을 금지하였음에도 이를 탈법적으로 회피하기 위하여 이 사건 담보를 제공하였는바, 위와 같이 관계법령에 위반하여 담보를 제공한 행위는 경영상 판단의 범위 내에 있다고 볼 수 없어 배임행위에 해당하고 피고인 A, B에게 배임의 고의도 인정할 수 있다. 따라서 제1심의 판단은 정당한 것으로 수긍이 되고 거기에 사실오인으로 인하여 판결에 영향을 미친 위법이 있다고 할 수 없다.

(1) 상법 제542조의9 제1항 및 2012. 4. 15.부터 시행된 상법 시행령 제34조 제4항은 종전과 달리 상장회사가 개인인 지배주주가 지배하는 회사에 대하여 대여, 담보제공 등 신용을 공여하는 것을 금지하고 있다. 상법 제542조의9는 연혁적으로 2003년 증권거래법을 개정하면서 신설된 동법 제191조의19의 내용 대부분을 상법으로 승계한 것인데, 이는 상장회사의 지배주주 및 그와 경제적 동일체를 형성하고 있는 회사 등에 대한 신용공여의 경우 특히 소수주주에게 불이익을 줄 우려가 있음에도 이사회 승인 등의 내부적 자율통제가 작동하기 어려운 점, 상장회사의 지배주주 등에 대한 신용공여는 상법상 금지된 자본환급의 우회적 수단이 되거나 은닉된 배당으로 사용될 가능성이 없지 않는 점 등을 고려한 입법이라고 보인다.

상법 제542조의9 제1항 등에 의하면 L는 2012. 4. 15. 이후 M에 대하여는 신용공여를 할 수 있으나 V과 X에 대하여는 신용공여를 할 수 없게 되었다(수사기록 6-4책 2115쪽).

그런데 M이 자금사정이 좋지 않았음에도 L의 지시로 2012. 10. 31.경부터 2013. 3. 29.경까지 사이에 X에 합계 240억 5,000만 원을 대여하였고, 이로 인하여 M의 자금사정이 악화되자 L가 2012. 10. 31.부터 2013. 4. 10.경까지 사이에 합계 252억 원 상당의 주식을 담보로 제공한 점, 앞에서 본 L가 M을 통하여 X에 자금을 지원한다는 내용이 포함된 Q그룹의 재무구조개선계획 등에 비추어 보면, L는 위와 같은 신용공여금지 규정을 회피하기 위해 M을 통하여 우회적으로 X에 자금을 대여한 것으로 추정된다.

(2) M의 당기순이익은 2011년 307억 원에서 2012년 -1,201억 원, 2013년 5월 31일 현재 -693억 원으로 대폭 감소하였고, M의 2012년 영업활동으로 인한 현금흐름은 866억 원인 반면 재무활동 현금흐름은 -1,063억 원으로 전체 현금흐름이 -197억 원으로 현금이 부족한 상태이어서, M은 2012년말 자금부족으로 이를 물품대금채무 변제에 사용하지 못하고 차입금 변제에 사용하여야 할 정도로 자금사정이 악화되어 있었다. M의 자금사정은 2013년 더욱 악화되어 2013. 4.경 채권자자율협약 신청을 하였고, 이에 따라 L 주식의 주가가 상승할 가능성은 거의 없는 상태가 되었다. 따라서 L가 M의 Y 등에 대한 채무를 담보하기 위하여 보유하고 있던 I 등의 주식을 담보로 제공하더라도 이를 회수할 수 있는 가능성은 별로 없는 상태였다.

(3) M의 주식을 보유하고 있던 H의 DM은 검찰에서 L가 M이 2013. 2.경 IBK으로부터 100억 원의 신규대출을 받음에 있어서 보유하고 있던 I 주식을 담보로 제공하려고 하여 로부터 지분의 매입을 추진 중이던 H는 I 주식의 반대매매로 인하여 로부터 지분을 매입하는 것이 영향을 받을 것을 우려하여 L에 반대의견을 담은 공문과 이메일을 보냈다고 진술한 것을 보면(수사기록 6-4책 1895쪽), L가 M의 대출금채무에 보유 중이던 주식을 담보로 제공하는 것이 L의 이익에 반하였다고 보인다. 특히 L가 2013. 2. 26. IBK에 N 주식 240만 주 및 I 주식 245,000주를 담보로 제공할 당시 L 주식이 함께 담보로 제공된 것도 아니었다.

(4) 이 사건 담보제공을 위한 L 이사회 결의 당시 LN의 M에 대한 투자가능성, M이 무너졌을 때 주가에 미치는 영향 및 Q그룹에 미치는 악영향 등이 고려되었다.

(수사기록 5-4책 2442쪽). 하지만 앞에서 본 바와 같이 M이 2013. 1. 29. LN과 사이에 IT부문 투자유치에 관한 양해각서(MOU)를 체결하였으나 LN이 금융기관의 보증을 요구하는 바람에 LN으로부터의 투자유치가 위 IBK 대출이 실행되기 전에 무산되었다. 또한 M이 무너졌을 때 주가에 미치는 영향 및 Q그룹에 미치는 악영향 등은 Q그룹 전체의 회생을 위한다는 목적이어서 당시 L 본인의 이익을 위한다는 의사는 부수적인 것에 불과하였던 것으로 보인다.

(5) 이 사건 담보제공은 L의 이사회 의결사항이기 때문에 피고인 B, AT 전무가 피고인 A에게 보고하였고, 따라서 피고인 A, B는 자금사정이 악화된 M에 이 사건 담보제공을 할 경우 L에 손해가 발생할 수도 있을 것임을 인식할 수 있었던 것으로 판단된다(수사기록 5-3책 1642쪽).

나) 배임행위로 인한 이득액

(1) 형법 제356조의 업무상 배임죄는 업무상의 임무에 위배하여 제355조 제2항의 죄를 범한 때에 성립하는데, 취득한 재산상 이익의 가액이 얼마인지는 범죄의 성립에 영향을 미치지 아니한다. 반면 배임 또는 업무상 배임으로 인한 특정경제범죄가 중처벌등에관한법률 제3조 위반죄는 취득한 재산상 이익의 가액(이하 '이득액'이라 한다)이 5억 원 이상 또는 50억 원 이상이라는 것이 범죄구성요건의 일부로 되어 있고 이득액에 따라 형벌도 매우 가중되어 있으므로, 특정경제범죄가중처벌등에관한법률 제3조를 적용함에 있어서는 취득한 이득액을 엄격하고 신중하게 산정함으로써, 범죄와 형벌 사이에 적정한 균형이 이루어져야 한다는 죄형균형 원칙이나, 형벌은 책임에 기초하고 그 책임에 비례하여야 한다는 책임주의 원칙이 훼손되지 않도록 유의하여야 한다(대법원 2007. 4. 19. 선고 2005도7288 전원합의체 판결 등 참조). 따라서 업무상 배임으로 취득한 재산상 이익이 있더라도 그 가액을 구체적으로 산정할 수 없는 경우에는, 재산상 이익의 가액을 기준으로 가중 처벌하는 특정경제범죄가중처벌등에관한법률 제3조를 적용할 수 없다(대법원 2012. 8. 30. 선고 2012도5220 판결 등 참조), 배임행위로 인한 담보제공 당시 주채무자가 이미 채무변제능력을 상실한 상태에 있었거나 사실상 변제능력을 상실한 것과 같다고 평가될 정도의 상태에 있었다고 할 수 없고 상당한 정도의 대출금채무를 자력으로 임의 변제할 능력을 갖추고 있었던 경우에는 배임행위로 취득한 재산상 이익의 가액(이득액)을 산정할 수 없는 경우에 해당한다고 보아야 하고 따라서 담보제공으로 인하여 주채무자가 취득한 재산상 이익의 가액(이득액)을 산정하여 특정경제범죄가중처벌등에관한법률 제3조를 적용할 수 없다(대법원 2015. 9. 10. 선고 2014도12619 판결 참조).

(2) 위 기초사실과 검사가 제출한 증거들에 의하여 인정할 수 있는 다음과 같은 사정들 즉, M의 자본(자산 - 부채)은 2011년 2,959억 원에서 2012년 1,096억 원, 2013년 5월 31일 현재 -68억 원으로 자본잠식 상태가 될 정도로 급격하게 감소한 점, M의 2012년 영업활동으로 인한 현금흐름은 866억 원인 반면 재무활동 현금흐름은 -1,063억 원으로 전체 현금흐름이 -197억 원으로 현금이 부족한 상태인 점, M은 2012년 하반기부터 회사채 발행 등 외부 자금조달을 하지 못하였으며, 2012. 11. 5.경부터는 가용자금이 없는 현금부족상태가 되어 2012. 11. 15. 현재 가용자금이 -238억 원이었던 점, 피고인 B도 검찰에서 '2013. 1. 31.경은 V과 M 모두 자금조달능력을 거의 상실한 시기는 맞다'는 취지로 진술한 점, L가 2013. 4. 10. Y에 추가담보를 제공하고 한 달도 되지 않은 2013. 5. 3. M이 채권단자율협약을 신청하였을 뿐만 아니라 2013. 6. 11.부터 6. 12.까지 L가 위와 같이 Y에 담보로 제공한 주식이 처분되어 2013. 6. 17. M의 Y에 대한 위 대출금채무의 변제에 충당된 점, M이 IBK에 담보로 제공한 주식을 대신하여 담보로 제공된 예금 100억 원도 담보권이 실행되어 M의 IBK에 대한 대출금 채무의 변제에 충당된 점, M의 Y에 대한 대출금은 약 235억 원이고 IBK에 대한 대출금은 100억 원이며 L가 Y에 제공한 N 등 주식의 담보가치는 합계 152억 원이고 IBK에 제공한 N 등 주식의 담보가치는 합계 100억 원으로 M의 Y 등에 대한 대출금액수에 미치지 못하는 점 등을 종합하면, L가 M의 Y 및 IBK에 대한 대출금 채무에 대하여 보유하고 있던 주식을 담보로 제공할 당시 M은 이미 사실상 변제능력을 상실한 것과 같다고 평가될 정도의 상태에 있었기 때문에 상당한 정도의 대출금채무를 자력으로 임의 변제할 능력이 없었음에도, M의 채권자인 Y 등에 보유하고 있던 주식을 담보로 제공함으로써 L에 위 주식가치의 합계액인 252억 원 상당의 재산상 손해 발행의 위험을 초래하고 M에 동액 상당의 재산상 이익을 취득하게 하였다고 봄이 상당하다.

다) 소결

따라서 이 부분 제1심 판결에는 사실오인 내지 법리오해로 인하여 판결에 영향을 미친 위법이 있다 할 수 없으므로, 피고인 A, B의 이 부분 사실오인 내지 법리오해 주장은 이유 없다.

3) 피고인 A, B의 X 관련 특정경제범죄가중처벌등에관한법률위반(횡령)의 점에 대한 판단

가) 피고인 A, B의 M의 자금 보관자의 지위에 있지 않았다는 주장에 대하여

업무상횡령죄에 있어서 타인의 재물을 보관하는 자라 함은 고유의 권한으로서 보관하는 자에 한하지 않고, 직접 업무를 담당하고 있는 자가 아니더라도 그 업무 담당자의 상급기관으로서 실행행위자의 행위가 피해자인 본인에 대한 횡령행위에 해당한다는 것을 알면서도 실행행위자의 횡령행위를 교사하거나 또는 횡령행위의 전 과정에 관여하는 등으로 횡령행위에 적극 가담한 경우에는 횡령죄의 주체가 된다고 할 것이다.

(대법원 2004. 7. 9. 선고 2004도810 판결, 대법원 1999. 7. 23. 선고 99도1911 판결 등 참조).

제1심이 이 부분 판단과정에서 적절하게 설시한 판시 사정들을 위 법리에 비추어 보면, 제1심이 피해자 M의 자금을 X에 대여하도록 지시한 피고인 A에게 M 자금에 대한 보관자의 지위를 인정한 것은 정당하고, 따라서 피고인 A, B의 이 부분 주장은 결국 이유 없다.

나) 피고인 A의 불법영득의사의 존부 주장에 대하여

(1) 회사의 이사 등이 보관 중인 회사 재산을 회사의 이익을 도모할 목적으로 합리적인 범위 내에서 지출하였다면 이사 등에게 횡령죄에 있어서 요구되는 불법영득의 의사가 있다고 할 수 없을 것이나, 그것이 회사의 이익을 도모할 목적보다는 기타 다른 목적으로 행하여졌다면 그 이사 등은 회사에 대하여 횡령죄의 죄책을 면하지 못한다 할 것이고, 본인을 위한다는 의사로 하더라도 그 지출행위가 금지법령에 명백하게 반하는 경우 불법영득의 의사는 인정된다고 보아야 할 것이다.

(2) 제1심이 이 부분 판단과정에서 적절하게 설시한 판시 사정들에 더하여, 제1심과 당심이 적법하게 채택하여 조사한 증거에 의하여 인정되는 다음과 같은 사정들을 보태어 보면, X는 금융기관으로부터 대출을 받아 인수한 주식 외에는 아무런 재산이 없는 인적, 물적 설비가 갖추어져 있지 않는 회사였으므로, 피고인 A 등은 X의 회생을 위하여 M이 X에 자금을 대여함에 있어 M에 미칠 것으로 예상되는 불이익과 불이익 정도 등에 관하여 합리적으로 이용가능한 범위 내에서 필요한 정보를 충분히 수집, 조사하고 검토하는 등 경영상 행위에 필수적으로 당연히 거쳐야 하는 절차를 거쳐야 함에도 이를 거치지 아니하였고 상법 제542조의9 제1항 등 관계법령에서 상장회사가 개인인 지배주주가 지배하는 회사에 대하여 대여, 담보제공 등 신용을 공여하는 것을 금지하였음에도 이를 위반하면서까지 M으로 하여금 X에 자금을 대여하게 하였으므로, 이는 횡령행위에 해당하고 피고인 A에게 횡령의 고의도 인정할 수 있다고 봄이 상당하다. 그리고 앞서 본 바와 같이 이것이 Q그룹 차원의 재무구조 개선작업의 일환이라고 하더라도 달리 볼 것은 아니다. 따라서 제1심의 판단은 정당한 것으로 수긍이 되고 거기에 사실오인 내지 법리오해로 인하여 판결에 영향을 미친 위법이 있다고 할 수 없으므로, 피고인 A의 이 부분 사실오인 내지 법리오해 주장은 이유 없다.

(가) M이 X에 합계 240억 5,000만 원을 대여한 것은 앞서 본 바와 같이 L가 상법 제542조의9 제1항 등이 규정한 신용공여금지규정을 회피하여 M을 통하여 우회적으로 X에 자금을 대여하기 위한 방편으로 추정된다.

(나) X는 자본금 20억 원 외에 특별한 자산이 없음에도 L 주식을 담보로 자본금의 15배에 달하는 300억 원을 대출받았기 때문에 담보로 제공된 주식의 주가가 하락하는 경우 금융기관에 대출금을 변제하거나 추가로 담보를 제공할 능력이 되지 않았을 뿐만 아니라 보유하고 있던 주식을 매각하지도 못하는 상황이었으므로, M으로서는 연대보증을 받는 등으로 채권 확보조치를 취하지 않는 이상 X로부터 대여금을 회수할 수 있는 가능성이 거의 없었던 것으로 판단된다.

(다) 게다가 M도 L 주식을 담보로 금융기관으로부터 차입을 한 상황이어서 당시 자금사정이 좋지 않아 반대매매를 당할 위기에 직면하였음에도 차입금 등으로 자신의 대출금채무를 변제하지 않고 X에 240억 5,000만 원을 대여한 것을 합리적인 경영상의 판단에 기한 것으로 볼 수는 없다 할 것이다.

(라) X는 당시 L 주식 923,222주를 보유하고 있었기 때문에 M은 이에 대한 담보를 설정할 수 있었음에도 담보를 제공받는 등 아무런 채권확보를 위하여 필요한 조치를 취하지 아니한 채 X에 240억 5,000만 원을 대여하였다.

(마) X는 2012. 7. 9. U으로부터 41억 5,000만 원을 운영자금 명목으로 차입한 것을 비롯하여 U, P로부터 수차례에 걸쳐 130억 원 상당을 차입한 다음 Y으로부터 차입한 200억 원 중 50억 원, Z증권, DC증권으로부터 차입한 합계 80억 원을 변제하였고, 2012.말 피고인 A의 개인회사인 X가 여러 계열사로부터 자금을 차입한 것이 연말 결산과정에서 공개되면 모양이 좋지 않기 때문에 M으로부터 127억 원을 차용하여 U 등에 대한 위 차입금 130억 원 상당을 변제하였다(수사기록 6-2책 960쪽).

위와 같이 X가 U 등으로부터 차입한 차입금으로 Y 등에 대한 대출금을 변제한 다음 M으로 127억 원을 대여받아 U 등으로부터 빌린 차입금을 변제한 것을 보면, M이 X에 자금을 대여한 것이 전부 Y 등의 반대매매를 방지하는 것과 직접적인 관련이 있다고 볼 수 없고, 오히려 X에 위와 같이 자금을 빌려준 U 등의 자금사정 및 L 그룹의 전체 신인도를 고려하여 M이 U 등을 대신하여 X에 자금을 지원해주기 시작한 것으로 보인다.

다) 피고인 B의 기능적 행위지배가 없었다는 취지의 주장에 대하여

살피건대, 2011. 5. 26. X 설립 당시 피고인 B가 사내이사로 선임된 사실, L재무관리실장이던 BH는 피고인 B에게 Z증권으로부터 L 유상증자 주식 인수자금 100억 원을 차용하는 과정을 모두 보고하였다고 진술한 사실(수사기록 6~4책 2489쪽), L재무팀의 피고인 B, C, 재무본부장 AT, AG 팀장은 2012. 5.경부터 X가 금융기관에 담보로 제공한 L 주식의 주가하락에 따른 담보부족사태에 대응하기 위하여 '담보과부족 시뮬레이션'이라는 자료를 작성하여 대책회의를 하고 담보가치가 부족할 경우 U 등으로부터 자금을 빌려 대출원리금을 변제하는 방법으로 담보부족사태를 해결하고 있었던 사실, 피고인 B, AT, AG이 피고인 A의 결재를 받아 M으로부터 차입하여 다른 계열사로부터 빌린 차입금을 모두 정리하고 금융기관 차입금까지 변제하기로 결정한 다음 피고인 C에게 이를 통보한 사실(수사기록 6~2 책 1075쪽, 6-3책 1292, 1299쪽), 위와 같은 결정에 따라 AG이 M의 재무실장인 AH에게 자금차입을 요청하여 M이 X에 240억 5,000만 원을 대여하게 된 사실(수사기록 6-3책 1293쪽) 등을 인정할 수 있고, 위 인정사실에 비추어 보면 피고인 B가 X의 설립에 관여하였을 뿐만 아니라 M으로부터의 자금차입에 관한 의사결정에 참여함으로써 이 부분 범행에 대한 본질적 행위기여를 통한 기능적 행위지배를 충분히 인정할 수 있다. 따라서 피고인 B의 이 부분 주장도 이유 없다.

라) 소결

따라서 제1심의 이 부분 판단은 정당한 것으로 수긍이 되고 거기에 사실오인 내지 법리오해로 인하여 판결에 영향을 미친 위법이 있다고 할 수 없다. 피고인 A, B의 이 부분 사실오인 내지 법리오해 주장은 모두 이유 없다.

2. 피고인 A, B의 V에 대한 부당지원으로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점에 대한 항소이유 및 검사의 오그룹 계열사의 V 부당지원으로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점에 대한 항소이유에 관한 판단(피고인 A, B, C, D에 대하여)

이 사건 공소사실 중 Q그룹 계열사들의 V에 대한 부당지원 부분은 지원 당시 V의 자금사정 및 경영판단의 원칙이 적용되어 위 피고인들의 고의가 부정되는지 여부가 공통된 쟁점이므로 위 피고인 A, B의 항소이유와 검사의 항소이유를 함께 판단하기로 한다.

가. 공소사실의 요지

1) 피고인 A, D, B, C의 임무

위 피고인들은 V에 대한 지원 여부를 결정할 경우 V의 변제능력 유무, 영업상황 등 제반사정을 충분히 검토한 후 충분한 담보를 제공받는 등 채권 회수방안을 마련함으로써 자금을 지원하는 계열사에 재산상 손해가 발생하지 않도록 적절한 조치를 취하여야 할 업무상 임무가 있다.

2) V의 자금상황 및 채무상환능력 7)

V은 2011. 3.경 V의 부도설 유포 등 기업신용도 하락으로 2011. 3. 중순경 이후부터는 계열사 지원 외에 정상적인 방법으로는 자본시장에서의 자금조달이 불가능한 상황에 직면하였다. 그러나 향후 자금사정의 호전을 기대할 만한 특별한 사정이 없는 상태였고, 계열사의 지원에도 불구하고 2011년말 영업이익(-278억 8,500만 원), 당기순 이익(-955억 6,900만 원), 영업이익률(-8.41%), 부채비율(610%) 등 거의 대부분 재무지표가 2010년에 비해 더욱 악화되었다.

결국 2011. 3.경 V은 자금사정이 악화되어 정상적인 경영이 불가능하였고, 기업의 독자적인 존속능력 및 채무변제능력을 거의 상실하였거나 정상적인 자금조달 및 채무변제능력에 심각한 위험이 있는 상태였으며, 향후 건설경기 등의 반등이나 자금사정의 호전을 기대할 만한 지표도 없는 상황이었다.

3) 피고인 A, B, C의 공모사실 위와 같이 V의 자금사정이 악화되자, 피고인 A는 2011. 3.경 피고인 B, C을 비롯한 L 및 V의 주요 임원을 소집하여 긴급 자금대책회의를 주재한 자리에서, '그룹에서 도급공사 발주와 CP매입 등 자금을 지원하는 방법으로 V을 도울 것'을 지시하고, 피고인 B, C은 '그룹 계열사들로 하여금 CP 매입, 선급금 지급 등 다양한 방법을 동원하여 채무변제능력을 거의 상실한 V에 대한 자금지원 방안을 총괄 지휘하는 역할'을 맡기로 하였다.

4) 구체적 범죄사실

가) 검사의 L의 공사 선급금 가장지급으로 인한 특정경제범죄가중처벌등에관한 법률위반(배임)의 점에 대한 항소부분(피고인 A, C)

피고인 A는 2011. 3.경 V의 긴급자금 조달 방안을 찾던 중, 2009. 1.경 사업인·허가 문제로 중단되어 있었던 진해시 DP DQ 개발사업(이하 'DP 사업'이라 한다)의 사업성을 제대로 검토하지 않고, L와 V 간에 770억 원 상당의 공사도급계약을 체결한 후 선급금으로 231억 원을 V에 지급하기로 하는 안건을 L 이사회에 상정하도록 피고인 C에게 지시하였고, 피고인 C은 2011. 3. 25.경 위 안건을 L 이사회에 상정하여 그대로 통과시킨 후 2011. 3. 30.경 V에 231억 원 상당을 선급금 명목으로 지급하였다.

이로써 위 피고인들은 공모하여 V에 231억 원 상당의 재산상 이익을 취득하게 하고, 피해자 L에 동액 상당의 손해를 가하였다.

나) 피고인 A 및 검사(피고인 A, B, C)의 Q그룹 계열사의 기업어음(CP) 매입으로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점에 대한 항소부분

위 피고인들은 2012. 11. 30.경 V의 자금사정상 변제가능성이 없음에도 V이 발행한 CP를 매입하도록 N에 요청하여 N으로 하여금 V 발행 CP 43억 원 상당을 매입하게 하였을 뿐만 아니라, 같은 날 P로 하여금 CP 25억 원 상당, 2012. 12. 14.경 이로 하여금 CP 47억 원 상당의 V CP를 매입하게 하고 위 금액 합계 115억 원을 상환하지 않았다.

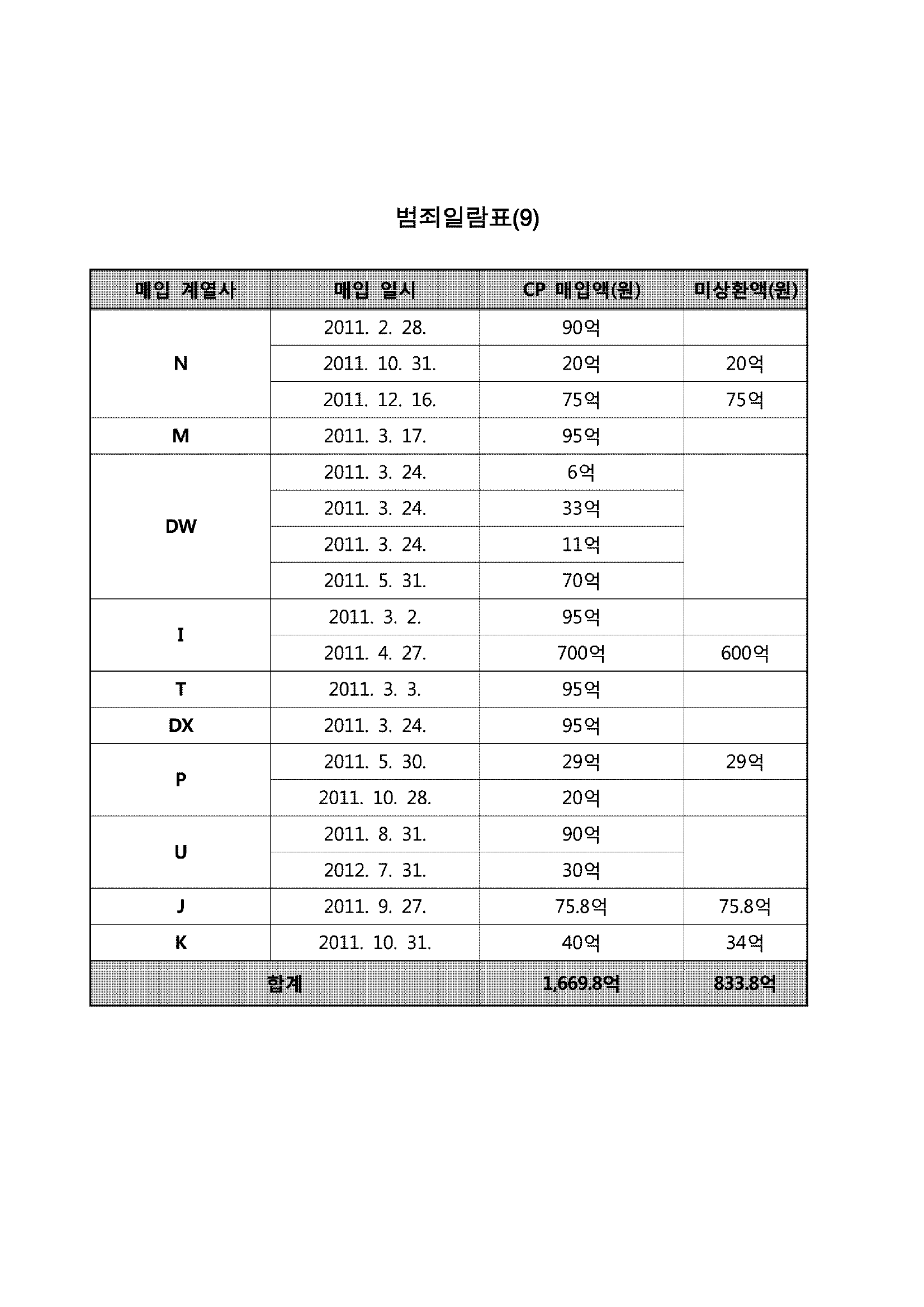

이를 비롯하여 위 피고인들은 2011. 2. 28.경부터 2012. 7. 31.경까지 별지 범죄일람표(9) 기재와 같이 N 등 Q그룹 계열사 10개 회사로 하여금 합계 1,669억 8,000만 원 상당의 V CP를 매입하게 하고 그 중 833억 8,000만 원을 상환하지 않았다.

이로써 위 피고인들은 공모하여, V에 합계 948억 8,000만 원(= 115억 원 + 833억 8,000만 원) 상당의 재산상 이익을 취득하게 하고 피해자인 위 Q그룹 계열사 11개 회사에 동액 상당의 손해를 가하였다.

다) 검사의 M의 유상증자 참여로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점에 대한 항소부분(피고인 A, B, C)

피고인 A, C은 2012. 7. 중순경 V의 DE에 대한 채무 200억 원의 변제자금 마련을 위해 동액 상당의 유상증자를 추진하되 M이 신주 전부를 인수하기로 결정하고, 피고인 B는 자금조달 방안을 마련하기로 하였다.

그러나 당시 V은 심각한 자금난에 빠져 있었고, M의 입장에서는 위 유상증자에 참여할 아무런 경영상의 필요가 없었음에도 위 피고인들의 지시에 따라 위 투자의 적정성 등에 대한 아무런 검토 없이 위 유상증자에 참여하기로 하였다.

이에 따라 M은 2012. 7. 19.경 위 유상증자 참여를 의결한 후 V에 대한 자금지원 목적으로 주주배정(25%)에 의한 신주대금 명목으로 50억 원, 2012. 7. 20.경 피고인 A일가가 실권한 지분(75%)에 대한 신주대금 명목으로 150억 원을 V에 각 지급하고, 위V 신주 658,000주8)를 인수하였다. 9) 이로써 위 피고인들은 공모하여 V에 200억 원 상당의 재산상 이익을 취득하게 하고, 피해자 M에 동액 상당의 손해를 가하였다.

라) 검사의 N의 연대보증 제공으로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점에 대한 항소부분(피고인 A, C, D)

V은 2012. 3.경부터 DE로부터 괌 미군기지 건설 프로젝트 관련 대출금 1,000억 원 상환 요구를 받고, DE와 만기(2012. 7. 21.)를 연장하기 위한 협상을 진행하였다. 그러던 중 피고인 A, C 등은 2012. 7. 13.경 위 프로젝트와는 아무 관련이 없는 N을 연대보증인으로 입보하기로 결정하였고, 그 무렵 DE와도 N이 연대보증하기로 협의를 마쳤다.

이에 따라 피고인 D은 2012. 7. 19.경 V의 재무상태 등 채무상환능력을 검토하지 않고 아무런 채권회수조치도 취하지 않은 채, N이 V의 DE에 대한 연대보증채무 중 800억 원 및 최대 이자 69억 원에 대하여 연대보증하는 내용의 이사회의사록(피고인 D이 임시의장)에 서명하고, 2012. 7. 23.경 N과 DE 사이에 연대보증 계약을 체결하였다.

이로써 위 피고인들은 공모하여, V에 869억 원 상당의 재산상 이익을 취득하게 하고, 피해자 N에 동액 상당의 손해를 가하였다.

마) 피고인 B, C 및 검사(피고인 A)의 0의 부동산 담보제공으로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점에 대한 항소부분

피고인 A, B, C은 2012. 8. 말경 V이 L에 조세채무 28억 원의 징수유예를 위한 담보제공을 요청하자, V의 변제가 불가능할 수 있다는 점을 인식하였음에도 이로 하여금 아무런 채권회수조치를 확보하도록 하지 아니한 채 2012. 8. 31. 0 소유의 경북 문경시 AF 소재 0 건물 등을 창원세무서에 담보(담보가능 금액 33억 6천만 원)로 제공하게 하였고, 피고인 C은 0의 이사로서 직접 담보제공 이사회 결의에 참여하였다.

이로써 위 피고인들은 공모하여, V에 33억 6,000만 원 상당의 재산상 이익을 취득하게 하고, 피해자 0에 동액 상당의 손해를 가하였다.

바) 피고인 A의 M의 72억 원 자금대여로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점에 대한 항소부분

피고인 A, B는 2013. 1.경 V로부터 자금 지원 요청을 받자, L 자금팀장 AG을 통해 M 재무팀장 AH에게 "M이 발행하는 CP를 지주사에서 매입해 줄 테니 V에 72억 원을 대여하라"고 지시하였다.

이에 M은 2013. 1. 31.경 이사회를 개최하였고, M 감사로서 위 이사회에 참석하였던 피고인 C은 이미 채무상환능력을 상실한 V의 변제 가능성이 없고 실질적으로 L에서 V을 지원하는 것임을 알면서도 같은 날 위 이사회 결의를 통해 72억 원을 V에 대여하도록 하였다.

이로써 위 피고인들은 공모하여, V에 72억 원 상당의 재산상 이익을 취득하게 하고, 피해자 M에 동액 상당의 손해를 가하였다. 10)

나. 제1심의 판단

1) 검사의 L의 공사 선급금 가장지급으로 인한 특정경제범죄가중처벌등에관한법률 위반(배임)의 점에 대한 항소부분

제1심은, 판시 기초사실 및 제1심이 적법하게 채택하여 조사한 증거들에 의하여 인정되는 다음과 같은 사정을 종합하여 보면, 위 피고인들이 V의 자금난을 지원할 목적에서 가장된 공사도급계약을 체결하고, V에 선급금 230억 원을 지급하였음이 합리적인 의심을 할 여지가 없을 정도로 증명되었다고 보기 어렵고, 달리 이를 인정할 증거가 없다고 판단하였다.

가) L는 2004.경부터 진해시와 DP 사업과 관련된 양해각서를 체결하였고, 창원시 진해구 DP 토지(현재 행정구역 명칭 기준, 이하 'DP 토지'라 한다)를 취득한 후 V에 추진업무를 위탁하였으며, V은 2005.경부터 DP 사업에 대한 설계, 환경영향평가, 교통영향평가를 수행하고, 진해시에 도시관리계획 제안서를 접수하는 등 DP 사업은 L 및 V에서 오래전부터 추진되어 오던 실체가 있는 사업이었다.

나) DP 사업은 2008.경 DF 사태 이후 잠정적으로 중단되었으나, L에서는 2010. 9.경 DP 사업에 대한 개발 가능성을 검토하는 등으로 사업을 추진하여 온 사실이 인정되는바, L와 V이 2009. 1.경 용역계약을 체결하였고, 그 용역대금이 당시까지 DP 사업에 관하여 용역을 수행한 업체에 지급되었다고 하더라도 L가 DP 사업 자체를 포기한 것은 아니었음을 알 수 있다.

다) 피고인 C이 L 이사회 안건 상정 과정에서 V의 EF 상무와 논의한 내용, L 이사회에 배포된 DP 사업 관련 자료의 내용, 당시 이사회 결의에 참석하였던 BM, BR, 피고인 B의 진술 등에 비추어 보면, L가 DP 사업에 관하여 구체적이고 면밀한 검토 없이 V과 가장의 공사도급계약을 체결하고 선급금을 지급하는 내용의 이사회 결의를 하였다고 보기 어렵다.

라) V이 선급금을 지급받은 당일 또는 다음날 선급금을 V의 채무 변제 명목으로 사용하였다고 하더라도, DP 공사계약상 선급금의 용도를 특정하고 있지 않고 있고, 용도가 특정되지 않은 선급금의 사용에 제한이 있는 것은 아니므로, V이 지급받은 선급금을 채무 변제에 사용한 것은 일반적인 회사의 자금 관리, 운용 방식에 따라 자금을 운용한 것에 불과하다고 보여진다.

마) 또한 정부 입찰·계약집행기준(기획재정부 계약예규 제183호) 제34조 제3항 은 '공사계약금액이 100억 원 이상인 경우 계약금액의 100분의 30을 선급금으로 지급하여야 한다'고 규정하고 있고, V 건축본부장으로 근무하였던 EG 역시 검찰에서 'V에서는 통상 공사금액의 10%~30% 정도를 선급금으로 지급받았다'는 취지로 진술하였는바, V에 지급된 DP 공사계약의 선급금 규모(계약금액의 30%)가 통상적인 공사현장에서 지급되는 범위를 크게 벗어났다거나 그 정도가 사회상규에 반할 정도로 과하다고 단정할 수도 없다.

바) y은 DP 공사계약 체결 이후 공사도급계약 제2조 제2항 제3호(본 사업과 관련한 추가토지 매수 및 구역편입 협의)에 따라 ⑦ DP 토지 인근의 사유지를 매입하고, ㉡ 2012. 5.경 철도청과 경화역사 부지 매입을 위한 협상을 진행하는 등 실제로 계약 내용을 이행하였다.

사) V이 2012. 9. 1.경 작성한 'DQ(개발계획 및 투자계획 요약)'이라는 제목의 문건에는 'DP 사업의 사업개요, 진행경과 예정사항, 예상 손익, 개발계획 등'이 기재되어 있는바, V이 2012. 9.경에도 사업성을 면밀히 분석하면서 DP 사업을 계속 추진하여 왔음을 알 수 있다.

아) DP 사업이 실체가 없는 사업이었다면 피고인 A가 DP 공사계약체결 이후 DP 사업추진을 독려하고 사업 진행 여부에 대하여 보고받을 이유가 없다고 할 것이므로, 이에 의하더라도 DP 사업이 실체 없는 사업이었다고 보기는 어렵다.

자) 선급금이 수수될 무럽인 2011. 3.경 V의 채무변제능력이 완전히 상실되었다고 단정하기 어렵다. 따라서 V이 DP 공사계약을 제대로 수행하지 않는 경우 L로서는 공사도급계약해제 등을 통하여 선급금을 반환받을 수 있었다고 보이므로, 위 피고인들이 당시 V이 선급금을 반환하지 못하여 L에 손해가 발생할 것임을 인식하였다고 단정하기도 어렵다.

2) 피고인 A의 기업어음(CP) 합계 115억 원 매입으로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점에 대한 항소부분

제1심은 적법하게 채택하여 조사한 증거들에 의하여 인정할 수 있는 다음과 같은 사정들 즉, ① V은 2012년 상반기까지 영업이익 81억 원을 내면서 영업활동을 영위하여 오다가 28억 원의 조세채무를 2012. 8. 31.까지 납부하기 어려울 정도로 자금사정이 극도로 악화되었고, 그 조세채무에 대한 징수유예신청을 위한 담보로 제공할 만한 자산조차 찾아보기 어려울 정도에 이르렀던 점, ② 이후 2012. 9.경 DZ그룹 부도사태가 발생하였고, 그로 인하여 회사채 시장이 경색되어 차환발행이 사실상 중단된 점, ③ DZ그룹 부도사태 이후 V의 외부 CP 발행이 중단되는 등 외부로부터의 차입금 조달이 거의 불가능한 상황에 이르렀던 점, 4 Q그룹의 CFO였던 피고인 B도 검찰에서 'DZ 사태 이후 자금사정이 더 안 좋아져 피고인 A에게 그룹의 자금사정을 월 단위 보고에서 주 단위 보고로 변경하였다'는 취지로 진술한 점, ⑤ V의 대표이사였던 BL도 제1심 법정에서 '2012. 말 DZ그룹 부도사태 이후 BW 발행과 CP 판매가 거의 불가능해졌다'는 취지로 진술한 점, ⑥ 2012. 9. 30.의 재무제표를 기준으로 한 V의 기업어음 등급이 투기등급으로 하락한 점 등을 종합하면, V은 이 사건 CP를 발행한 2012. 11.경에 이르러서는 그 채무변제능력이 완전히 상실된 상태에 있었고, 위 피고인들도 이를 인식하고 있었다고 봄이 상당하다고 판단하였다.

3) 검사의 Q그룹 계열사의 기업어음(CP) 매입으로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점에 대한 항소이유 부분(피고인 A, B, C에 대하여)

제1심은 적법하게 채택하여 조사한 증거들에 의하여 인정할 수 있는 다음과 같은 사정들 즉, ① V은 2005.경 설립된 이래로 2005.부터 2010.까지 지속적으로 상당한 영업이익 및 당기순이익을 냈고, 매출액은 꾸준히 증가하여 오다가 2012년도에는 최대의 매출액을 기록한 점, ② V은 2011년 이후 적극적인 분양촉진 등을 통하여 매출채권이 회수되면서 2011년 영업활동으로 인한 현금흐름 약 1,058억 원, 2012년 영업활동으로 인한 현금흐름 약 608억 원의 흑자를 기록하는 등 2011.~2012.경 정상적인 영업활동을 통해 현금이 유입되고 있는 상황이었던 점, ③ V은 2012. 1. 1.부터 2012. 1, 31.까지 147,200,393 원의 영업이익을 냈고, 이후 2012. 5. 31.까지의 영업이익은 10,907,880,575원으로, 매달 영업이익이 점점 증가하였으며, 2012. 5. 31.을 기준으로는 이자비용을 초과한 영업이익을 벌어들이기도 하였고, 2012년 상반기 영업이익은 약 81억 원이었던 점, ④ V은 2011년도와 2012년도 주요 건설형 공사의 기말계약 잔고액이 1조 원을 상회할 정도로 수주량이 많았고, 이러한 수주잔고의 존재는 향후 꾸준히 매출을 발생시키고 이익을 낼 수 있는 토대가 되며, V이 계속적으로 기업활동을 할 수 있는 여건이 마련되어 있다고 볼 수 있는 점, ⑤ V은 2011. 3. 28. L 주식 51만 주를 피고인 A에 213억 원에 매각하였고, 2011. 3. 28. BO은행 주식 2,362,500주를 S에 215억 7,000만 원에 매각하였으며, 2011. 6, 23. BP 지분을 DY Ltd에 약 698억 원에 매각하였고, 2011. 12. 26. L주식 822,628주를 X에 98억 원에 매각하는 등 2011. 3.경부터 2011. 12.경까지 보유하고 있던 주식을 매각하여 합계 1,224억 7,000만 원의 자금을 조달하였으며, 2011.경 이회원권, 분양권, 골프회원권 매각을 통하여 약 54억 원을 조달하였고, 2012.경 양산 주차장 부지를 매각하여 17억 5천만 원을 조달하기도 한 점, 6 V은 위와 같은 매출채권의 회수 및 자산매각을 통해 차입금을 점점 상환하여 나가면서 Q그룹 계열사들에게 발행한 2,149.8억 원의 CP 중 1,201억 원의 CP를 상환하였고, 2011. 초경 3,729억 원이었던 차입금은 2011. 말경에 2,306억 원, 2012. 말경에 1,906억 원으로 줄어든 점, ⑦ V은 2011. 3.경 이후에도 2011. 6. 30.부터 2011. 12. 22.까지 200억 원 상당의 CP를 외부에 발행하였고, 2012년에도 2012. 2. 1.경부터 2012. 9. 19.경까지 112억 5,000만 원 상당의 CP를 외부에 발행한 점, 8 V이 2011.말을 기준으로 금융기관으로부터 대출을 받을 수 있는 한도 잔액이 약 1,153억 원에 이르렀고, 그에 따라 V은 2012.경에도 금융기관으로부터 차입을 받기도 한 점, 이와 같이 V은 2011. 3.경 이후 외부 CP 발행 및 금융기관 차입이 불가능했던 것은 아니고, 금융기관이 나름의 심사를 거쳐 회사의 채무변제능력을 평가하여 대출금을 지급하는 점을 고려하면, 2011. 3.경 이후 V의 외부자금조달능력이 완전히 상실되었다고 보기는 어려운 점, ① V은 2005년, 2006년 계열사 공사비율이 100%에 이르렀으나, 2011년, 2012년에는 계열사 공사비율이 30% 내지 50%로 감소하였고, 공공기관에서 발주하는 공사 수주량이 2009년 1,779억 원, 2010년 3,052억 원, 2011년 4,112억 원으로 꾸준히 증가하는 등 독자적인 수주능력으로 영업활동을 영위해 나갔으며, 공공기관 공사 수주량의 증가로 안정적인 기성금의 확보가 가능하였던 것으로 판단되는 점, ① 신용평가기관의 V에 대한 기업어음 등급은 2011.경 안정 등급인 A3- 내지 A3 등급을 유지하고 있었고, 2012. 9. 30.의 재무제표를 기준으로 한 평가에 이르러서야 투기등급인 B+ 등급으로 하향된 점, 12 V의 자본총계는 2008년부터 2010년까지 매년 1,000억 원을 초과하였고, 2011년에도 약 693억 원의 자본총계를 나타내어 2011. 말을 기준으로 자본잠식상태에 있지 않았던 점, 13 V은 2012. 8. 31. 이전에는 국세, 지방세, 국민건강보험료, 산재보험료, 고용보험료 등이 연체된 적이 없었던 점, ① V은 유동성 위기가 초래된 2011. 3.경 이후에도 2년간이나 기업으로 존속하면서 영업활동을 영위하다가 2013. 4.경 기업회생절차를 신청한 점 등을 종합하면, 검사가 제출한 증거들만으로는 V이 이 사건 CP를 발행할 당시(2011. 4.경부터 2011. 12.경까지) 채무변제능력이 완전히 상실된 상태였다고 단정하기 어렵고, 나아가 V은 2011.~2012.경 정상적인 영업활동 및 자산매각 등의 구조조정 노력을 통해 채무를 변제해 나감으로써 유동성 위기를 해결해나가고 있었던 점, V이 유동성 위기를 극복하고 수주한 공사들을 정상적으로 수행한다면, 이 사건 CP는 충분히 상환될 수 있었을 것으로 보이는 점 등을 종합하여 보면, 피고인 A, B, C이 I 등이 이 사건 CP를 매입하더라도 V이 이 사건 CP를 상환하지 못하여 I 등에 손해가 발생하리라는 점을 인식한 상태에서 만연히 이 사건 CP 매입에 관여하였음이 합리적 의심을 할 여지가 없을 정도로 증명되었다고 보기도 어렵다고 판단하였다.

4) 검사의 M의 유상증자 참여로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점에 대한 항소이유 부분(피고인 A, B, C에 대하여)

제1심은, 판시 기초사실 및 제1심이 적법하게 채택하여 조사한 증거들에 의하여 인정되는 다음과 같은 사정을 종합하여 보면, 위 피고인들이 M으로 하여금 V의 이 사건 유상증자에 참여하게 한 행위를 두고 자기 또는 제3자가 재산상 이익을 취득한다는 인식과 M에 손해를 가한다는 인식 하의 의도적 행위라는 것이 합리적인 의심의 여지 없이 증명되었다고 보기 어렵고, 달리 이를 인정할 만한 증거가 없다고 판단하였다.

가) 이 사건 유상증자 대금 200억 원은 V이 연대보증의무를 부담하고 있던 괌 PF 사업과 관련된 DS의 DE에 대한 대출금채무의 변제에 사용되었고, 이로 인하여 V의 부도를 방지할 수 있었다.

나) M은 이 사건 유상증자 당시 V에 대한 지분을 약 25% 가지고 있었고, 위 괌 사업의 현지 시행법인인 DT의 지분을 33% 보유하고 있었는바, V이 도산하고 괌 사업이 무산될 경우 M의 주식가치 및 DT의 주요 자산인 괌 사업부지의 가치가 급격히 하락할 우려가 있었다. M으로서는 위와 같이 M이 보유한 자산가치 훼손을 막기 위해 V의 유상증자에 참여하여 V의 기업가치를 제고할 필요성이 있었던 것을 부인할 수 없다.

다) 이 사건 유상증자는 2012. 7.경 이전부터 V을 위한 자구책의 일환으로 이미계획된 것이고, L가 2012. 6. 14. AJ은행에 제출한 V의 경영구조 개선계획에도 이미 포함되어 있었던 사항이다. 이처럼 이 사건 유상증자는 급작스럽게 기획된 것이 아닌, 이미 계획된 투자를 실행하기 위한 것이었음을 알 수 있다.

라) M이 회계법인의 평가를 거쳐 V 주식을 합리적인 가격으로 취득한 이상, M이 취득한 V의 주식이 부실한 자산이었다고 볼 수 없다.

마) 이 사건 유상증자 대금 200억 원은 2011년 말을 기준으로 한 M 전체 자산의 2.4%, 매출액의 3% 정도에 불과하였던바, 당시 이 사건 유상증자 대금을 납입하는 것이 M에 큰 부담이 되는 수준은 아니었던 것으로 보인다.

바) 이 사건 유상증자가 위 피고인들의 지시에 의하여 이루어진 측면이 있다고 하더라도, M은 이 사건 유상증자를 실시함에 있어 2차례 이사회를 개최하는 등 적법한 절차를 준수하였고, 그 이사회 결의 자체에는 특별한 하자가 존재하지 않는다.

사) 이 사건 유상증자에 관하여 M의 또다른 주주인 H가 반대의견을 개진하였다.

고 하더라도, 이 사건 유상증자는 M과 H가 체결한 주주간 계약상 기준금액(300억 원)의 미달로 H의 동의를 요하는 사안이 아니었고, H도 괌 사업의 현지 시행법인인 DT의 25% 지분을 보유하고 있었으므로, 이 사건 유상증자가 H의 이익에 반한다고 단정하기 어렵다.

아) 앞서 본 바와 같이 이 사건 유상증자 무렵인 2012. 7.경 V의 채무변제능력이 완전히 상실되었다고 단정할 수 없으므로, M의 이 사건 유상증자 참여가 회생가능성이 희박한 자회사에 대한 무모한 투자였다고 단정하기도 어렵다.

5) 검사의 N의 연대보증 제공으로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점에 대한 항소이유 부분(피고인 A, C, D에 대하여)

제1심은, 판시 기초사실 및 제1심이 적법하게 채택하여 조사한 증거들에 의하여 인정되는 다음과 같은 사정을 종합하여 보면, 위 피고인들이 N으로 하여금 V의 DE에, 대한 보증채무를 연대보증하게 하여 V을 지원한 행위가 자기 또는 제3자가 재산상 이익을 취득한다는 인식과 N에 손해를 가한다는 인식 하의 의도적 행위라는 것이 합리적인 의심의 여지없이 증명되었다고 보기 어렵고, 달리 이를 인정할 증거가 없는바, 피고인 D의 기능적 행위지배 여부 등 다른 점에 대하여 살필 필요 없이, 이 부분 공소사실은 범죄의 증명이 없는 경우에 해당한다고 판단하였다.

가) N은 이 사건 연대보증 당시 V과 이른바 EPC 공동체로서 ER 화력발전소 건설 공사, EV 프로젝트, FA 프로젝트 등을 공동으로 추진하면서 밀접한 협력관계에 있었고, 위와 같은 협력관계를 유지하며 매출액 증가, 기술력 확보 등의 유형·무형의 경영상 이익을 얻고 있었으며, 나아가 위 사업들의 공사 규모, 그에 따른 N의 이익 획득의 개연성, V이 기업회생절차에 들어간 현 시점에서 N이 입은 손실, 관련자들의 진술 등에 비추어 보면, N으로서는 자신의 이익을 위해서도 V의 부도를 막을 필요성이 있었다고 인식될 가능성도 충분하여, N의 입장에서 볼 때 이 사건 연대보증이 현저히 불합리하여 합리적으로 선택할 수 있는 범위를 벗어났다고 단정하기 어렵다. 그렇다면 이 사건 연대보증으로 N이 결과적으로 사후에 손해를 입었다고 하더라도 그러한 사정만으로는 위 피고인들이 N에게 손해를 가한다는 인식 하에 의도적으로 배임행위를 한 것이라고 단정할 수 없다.

나) 비록 이 사건 연대보증이 N 이사회의 정식 안건으로 처리되지 않았으나, N정기이사회 종료 후 이 사건 연대보증에 대한 N 이사들의 실질적인 결의가 이루어졌다고도 볼 수 있으므로, 이 사건 연대보증이 N 이사회의 정식안건으로 처리되지 않았다는 사정만으로는 위 피고인들이 N의 재산을 보호할 임무를 위반하였다고 단정하기 어렵다.

다) N 대표이사 FF의 검찰에서의 진술 및 N의 2012. 7. 19.자 이사회의사록의 기재에 의하면 N 이사들도 N과 V의 협력관계를 위하여 이 사건 연대보증 안건을 의결한 것임을 알 수 있다.

라) V은 이 사건 대출금채무의 상환에 관하여 '2012. 12. 100억 원 상환, 만기시 전액 상환, 상환 조달 재원은 ① 괌 사업부지 매각 825억 원(7,500만 달러), D EN으로부터의 500억 원 외자 유치, 계열사 증자 100억 원'이라는 구체적인 계획안을 가지고 있었고, V이 이 사건 대출금채무 변제에 관하여 전혀 실현가능성이 없는 상환계획을 갖고 있었다고 보기는 어렵다.

마) 앞서 본 바와 같이 이 사건 연대보증 무렵인 2012. 7.경 V의 채무변제능력이 완전히 상실된 상태였다고 단정할 수 없고, 이에 더하여 V의 이 사건 대출금채무에 대한 상환계획을 고려하여 보면, 위 피고인들이 이 사건 연대보증 당시 이 사건 연대보증으로 N에 손해가 발생할 것임을 인식하였다고 단정하기도 어렵다.

6) 피고인 B의 0의 부동산 담보제공으로 인한 특정경제범죄가중처벌등에관한법률 위반(배임) 부분

제1심이 적법하게 채택하여 조사한 증거들을 종합하여 인정할 수 있는 다음과 같은 사정들 즉, ① V은 이 사건 담보제공 무렵 28억 원의 조세채무를 기한(2012. 8. 31.) 내에 납부하기 어려워 징수유예신청을 해야 했고, 위 조세채무에 대한 징수유예신청을 위한 담보로 제공할 만한 자산조차 찾아보기 어려울 정도로 재무상황이 극도로 악화되었으며 DE에 대한 상환을 해결한 이후여서 더욱 자금이 없었던 시기였고, 결국 2012. 9.경 채무변제능력이 완전히 상실되었고, 따라서 피고인 B로서도 자금사정이 극히 악화된 V의 조세채무에 대한 담보로 문경시 부동산이 제공되는 경우 그로 인하여 0에 손해가 발생할 수도 있을 것임을 인식하였던 것으로 보이는 점, ② 피고인 B는 V로부터 인적·물적 담보제공을 받는 등의 합리적인 채권회수조치를 마련하지 않은 채 만연히 V의 말만 믿고 0로 하여금 담보를 제공하게 한 점, ③ 이 사건 담보제공 당시는 V과 긴밀한 사업성의 연관관계등 0의 입장에서 손해 발생의 위험을 감수하면서 V을 지원하여야 할 별다른 사정이 없었던 것으로 보이고, 이는 V로부터 이 사건 담보제공으로 인한 수수료조차 지급받지 못한 점, I V은 이 사건 담보제공 이후 기업회생절차에 들어갔고, 조세채무를 모두 변제하지 못하였으며, 현재까지도 문경시 부동산에 창원세무서의 근저당권이 설정되어 있어 이가 그 채권최고액만큼 담보가치로 활용하지 못하고 있는 점 등을 종합하면, 피고인 B가 0 이사인 피고인 C과 공모하여, V만의 이익만을 고려한 채 0에 재산상 실해 발생의 위험이 초래될 것임을 미필적으로나마 인식한 상태에서 V의 조세채무를 담보하기 위하여 이 소유의 문경시 부동산을 담보로 제공하였다고 판단하였다.

7) 검사의 0의 부동산 담보제공으로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점에 대한 항소이유 부분(피고인 A에 대하여)

제1심은, 피고인 A가 2011. 3.경 피고인 B, C을 비롯한 V의 주요 임원을 소집하여 V의 자금대책회의를 주재하였다는 사실만으로는 피고인 A가 2012. 8.경 문경시 부동산을 V의 조세채무에 대한 담보로 제공할 것을 구체적으로 지시하였다고 단정할 수 없고, 피고인 B의 '아마 제가 다른 건을 포함해서 보고를 드렸을 수도 있다'는 취지의 검찰 진술은 추측 진술에 불과한 것으로 보이며, 달리 피고인 A가 위 담보제공을 구체적으로 지시하였다거나 이를 보고받았다는 사실을 인정할 아무런 증거가 없다고 판단하였다.

8) 피고인 A의 M의 72억 원 자금대여로 인한 특정경제범죄가중처벌등에관한법률 위반(배임)의 점에 대한 항소이유에 관한 판단

가) 피고인 A의 기능적 행위지배 주장에 대하여

제1심은 적법하게 채택하여 조사한 증거들에 의하여 인정할 수 있는 다음과 같은 사정들 즉, ① 피고인 A가 'V이 M으로부터 72억 원을 차입하기로 하는 안건'이 기재된 V의 2013. 1. 31.자 이사회회의록에 이사회 의장의 지위에서 서명한 점, ② 72억 원 대여 당시 무렵인 2013. 1. 31.경 V은 채무변제능력이 상실된 상태에 있었고, V을 사실상 지배하고 있었던 피고인 A도 그러한 사정을 충분히 알았다고 보이는 점 등을 종합하면, 피고인 A는 72억 원 대여에 대하여 사전 또는 사후에 보고받고, V이 채무변제능력을 상실하여 M이 V에 72억 원을 대여할 경우 M에 손해가 발생할 수 있다는 것을 알면서도 V의 이사회 의장으로서 이사회회의록에 서명하였다 할 것이므로, 피고인 A에게 이 부분 지원행위에 대한 공동가공의 의사와 기능적 행위지배를 인정할 수 있다고 판단하였다.

나) 피고인 A의 경영판단 주장에 대하여

제1심은 적법하게 채택하여 조사한 증거들에 의하여 인정할 수 있는 다음과 같은 사정들 즉, ① V은 M으로부터 72억 원을 대여 받을 당시인 2013. 1. 31.경 채무변제능력을 상실한 상태에 있었으므로, M이 V에 72억 원을 대여하더라도 V로부터 72억 원을 상환받을 가능성이 희박하였던 것으로 보이는 점, ② V 재무담당임원이었던 G도 검찰에서 'V은 2013. 1.경 계열사로부터 차입하는 방법 외에는 다른 차입 방법이 없었고, 회사채는 물론 발행할 수 없었으며, CP를 외부에 발행할 수 없었고, 계열사들도 다들 자금사정이 좋지 않은 상황이었기 때문에 계열사에 CP를 발행할 수도 없었다.

신용대출이 안되는 상황이었고, 2012년 결산 기준으로 자본잠식 상태에 있었다'는 취지로 진술한 점, ③ 피고인 B 스스로도 V이 72억 원을 M에 정상적으로 변제하지 못하리라는 사정을 인식하고 있었던 것을 인정하고 있는 것을 보면, V과 M을 실질적으로 지배하고 있던 피고인 A도 그러한 사정을 충분히 알았다고 보이는 점, ④ 그럼에도 위 피고인 A 등은 본건 대여금의 사용 목적, 지원 대상회사인 V의 재무상태 등 본건 대여에 관한 기본적인 사항에 대하여도 별다른 검토를 하지 아니하고 합리적인 채권 회수방안을 마련하지 않은 채 M으로 하여금 V에 72억 원을 대여하게 한 점 등을 종합하면, 피고인 A 등이 V의 자금난 위기 극복을 위하여 M에게 발생할 손해 발생의 위험 등에 대한 면밀한 검토 등을 하지 않고 합리적인 채권 회수방안 등도 마련하지 않은 채, M으로 하여금 V에 72억 원을 무담보로 대여한 것은 배임행위에 해당한다고 볼 것이고, V과 L의 지분구조 등에 비추어 볼 때 V의 자금난이 부도 등으로 이어질 경우 시장에서 L 주식 가치가 하락할 사정이 있다는 사정은 Q그룹 전체의 신인도라는 일반적·추상적 관련성으로 인한 간접적인 영향에 불과한 것으로서, 그러한 사정을 들어 위와 같은 배임행위를 정당화할 수는 없다고 판단하였다.

다. 기초사실

1) 지주사인 L는 피고인 B가 주관하는 그룹 차원의 월례 재무담당회의 등을 통하여 V을 포함한 계열사로부터 현금시재, 자금운용계획 등 자금수지 계획을 보고받고, 그 결과는 피고인 A에게 보고되었다.

2) V은 2010년 말부터 채무변제능력이 매우 악화되어 자체 신용으로 자금조달이 거의 불가능한 상황에 이르렀고 2011. 3.경에는 V의 부도설까지 나돌기 시작하여 정상적인 회사의 운영이 불가능하게 되자, 피고인 A, B, C을 비롯한 L의 주요 임원 및 V의 주요 임원이 그 무렵 긴급자금대책회의를 개최하기에 이르렀다.

3) L는 2011. 3.경 V 자금대책회의를 개최하여 '계열사 CP 매입 145억 원, BO은행 주식매각(S 인수) 260억 원, L 주식매각 108억 6,000만 원, 아산신도시 매출채권 유동화 300억 원, DP 도시개발사업 231억 6,000만 원을 포함한 공사선수금 883억 2,000만 원 등 총합계 1,791억 4,500만 원의 자금을 마련한다.'는 내용의 대책을 수립하였다.

4) L는 2011. 3. 28. V과 사이에 DP 공사에 관하여 '계약금액 77,736,341,000원, 공사기간 착공일로부터 24개월, 선급금 약 230억 원(계약금액의 약 30%)'으로 정하여 설계 및 공사도급계약을 체결하였고, 2011. 3. 30. V에게 선급금 230억 원을 지급하였다.

5) V은 2011. 3. 28. L 주식 51만 주를 피고인 A에 213억 원에 매각하는 등 2011. 3.경부터 2011. 12.경까지 보유하고 있던 주식을 매각하여 합계 1,224억 7,000만 원의 자금을 조달하는 등 보유하고 있던 자산을 매각하여 자금을 조달하였고, 2011. 2. 28.부터 2012. 12. 14.경까지 N 등 L계열사에 약 1,784억 원 상당의 CP를 발행하여 자금을 조달하였다.

6) Q그룹은 2012. 5. 30. 주채권은행인 한국산업은행과 Q그룹 계열사의 건전한 경영계획이행을 위하여 재무구조 개선 약정을 체결하였고, V도 Q그룹 계열사로서 위 약정에 서명·날인하였다.

7) M은 2012. 7. 19.경 주주배정(25%)에 의한 신주대금 명목으로 50억 원, 2012. 7. 20.경 피고인 A 일가가 실권한 지분(75%)에 대한 신주대금 명목으로 150억 원을 V에 각 지급하고, 위 V 신주 658,000주를 인수하였다.

8) DS은 2010. 1. 22.경 DE로부터 1,000억 원을 대출받을 당시 V이 연대보증을 하였는데, DS이 만기연장에도 불구하고 위 대출금채무를 상환하지 못하여 DE로부터 상환 요구를 받자, N은 2012. 7. 23.경 V의 DE에 대한 연대보증채무에 대하여 DE와 사이에 연대보증 계약을 체결하였다.

9) 이는 2012. 8. 31. 창원세무서에 문경시 AF 소재 0 건물, 주변 토지, 사원아파트 등을 V의 조세채무 28억 원에 대한 담보로 제공하였다.

10) V은 2012. 9.경 DZ그룹 부도사태로 인하여 회사채 시장이 경색되어 차환발행이 사실상 중단되었을 뿐만 아니라 외부 CP 발행이 중단되는 등 외부로부터의 차입금 조달이 거의 불가능한 상황에 이르렀다.

11) V은 2012. 11. 21.경부터 12. 31.경까지 일일자금수지(입금 - 출금)가 거의 매일 적게는 몇 억 원에서 많게는 100억 원 이상까지 적자가 발생하였고, 그 결과 2012. 11. 30.경 B2B차입금을 연체하기 시작하였으며 2012. 12. 30.경 직원들에 대한 급여마저 연체하기 시작하여 2012. 12. 31.까지 약 29억 원의 급여를 연체하였고, 2013년에는 약 35억 원의 급여를 연체하였으며, 2013년에는 약 76억 원의 세금까지 체납하였다.

12) V은 2013. 4. 26. 법정관리를 신청하였고, L, M, T, N은 2013. 5. 3. 채권단자율협약을 신청하였다.

라. 당심의 판단

1) 검사의 L의 공사 선급금 가장지급으로 인한 특정경제범죄가중처벌등에관한법률 위반(배임)의 점에 대한 항소이유에 관한 판단

가) 인정사실

(1) L는 2004. 2. 19.경 진해시와 DP 사업에 관한 양해각서를 체결하고, 2004. 8.경 진해시로부터 DP 토지를 매입하였으며, 2005. 5.경 V에 DP 사업 추진업무를 위탁하였다. V은 2005.경부터 EA, EB, EC이라는 업체와 지구단위계획, 도시개발사업을 위한 설계 용역계약 및 교통영향평가계약을 체결하는 등으로 DP 사업을 추진하여 왔으나, 2009.경 중국 FL조선소 사업에의 인력 파견, 2008.경의 DF 사태, 인, 허가의 어려움 등으로 인해 사업진행이 잠정적으로 중단되었다.

(2) L는 2009. 1. 6. V과 사이에, V이 DP 사업에 관하여 지구단위계획, 도시계획, 교통영향평가, 지질조사, 기본설계용역(호텔포함), DP 사업 개발 기획에 관한 컨설팅 등의 용역을 수행하고, L가 V에게 11억 원의 용역비를 지급하기로 하는 내용의 용역계약을 체결하였고, V은 L로부터 지급받은 위 용역대금으로 위 용역업체인 EB, EA, EC 등에게 지급하여야 할 용역대금을 지급하였다.

(3) L는 V에 유동성 위기가 발생하자 2011. 3.경 V 자금대책회의를 개최하여 DP 도시개발사업 231억 6,000만 원을 포함한 공사선수금 883억 2,000만 원 등 총합계 1,791억 4,500만 원의 자금을 마련한다는 내용의 대책을 수립하였다.

(4) DP 사업 추진 및 V에 대한 선급금 231억 원 지급 안건은 2011. 3. 25.자 L 이사회에 상정되어 만장일치로 의결되었는데, 피고인 C은 피고인 A의 지시에 따라 '진해 DP 도시개발사업 추진 및 대규모 내부거래 승인의 건'이라는 문건을 기안하여 L임원들의 결재를 받는 등 위 이사회를 준비하였고, 피고인 A는 의장으로, BR, 피고인 B 등은 이사로 각 참여하여 위 각 안건을 의결하였다.

(5) 그에 따라 L는 2011. 3. 28. V과 사이에, DP 공사에 관하여 '계약금액 77,736,341,000원(부가가치세 포함), 공사기간 착공일로부터 24개월, 선급금 약 230억 원(계약금액의 약 30%)'으로 정하여 설계 및 공사도급계약(이하 'DP 공사계약'이라 한다)을 체결하였고, 2011. 3. 30. V에게 선급금 230억 원을 지급하였다. V은 2011. 3. 30. ~ 31. 위 선급금을 DG증권 차입금 100억 원 상환, ED증권 CP 30억 원 상환, B2B 만기 어음 122억 원 상환 등 차입금채무의 변제 명목으로 사용하였다.

(6) DP 공사계약 체결 이후 V에서는 DP 부지 인근의 사유지를 매입하려고 하였고, 2012, 5.경엔 철도청과 경화역 인근 철도청 부지 환지에 관한 협의를 하였다. 이후 V은 DP 공사에 관하여 착공을 하지 못한 채 2013. 5.경 기업회생절차에 들어갔고, 이에 V과 L는 DP 공사계약을 합의해제 하였는데, 양측의 협의하에, 이미 지급된 선급금 230억 원 중 일부를 V에서 몰취하는 것으로 하고, 나머지 약 193억 원을 V에서 L에 6년간 상환하는 것으로 정하였다.

나) 판단

위 법리에 비추어, 위 인정사실들과 제1심 및 당심이 적법하게 채택하여 조사한 증거들에 의하여 인정할 수 있는 아래와 같은 사정을 종합하면, 위 피고인들이 2011. 3.경 DP 사업을 실제로 추진할 의사가 없었음에도 당시 자금난을 겪고 있던 V을 지원할 목적으로 V과 DP 공사계약을 체결하고 선급금 231억 원을 지급하였음을 인정할 수 있는바, 위 피고인들의 이러한 행위가 합리적 경영인이 객관적 근거를 가지고 적합한 절차에 따라 경영상 판단에 의하여 한 것이라고 보기는 어렵고, 위 피고인들에게 업무상배임의 고의가 있었음을 충분히 인정할 수 있다. 따라서 이 부분 공소사실을 무죄로 판단한 제1심 판결에는 사실을 오인하고 법리를 오해하여 판결에 영향을 미친 위법이 있다고 할 것인바, 이를 지적하는 검사의 이 부분 사실오인 및 법리오해 주장은 이유 있다.

(1) DP 사업이 2004년경부터 추진되어온 실체가 있는 사업이었음은 인정된다. 그러나 [는 2009. 1. 6.경 V과 사이에 용역계약을 체결하고, V은 L로부터 받은 용역대금을 DP 사업과 관련하여 용역을 수행한 업체에 지급함으로써 그 때까지 이행된 부분을 정산하였다. DP 사업은 그 후로 사실상 중단된 상태였고, DP 공사계약 체결 당시 이를 다시 추진할 수 있을 만한 사정 변경은 전혀 없었다.

(2) 2011. 3.경 DV이 부도나는 등 전반적으로 자금 조달, 특히 계열사가 아닌 외부 CP 발행이 어려운 상태였고, V 역시 부도설에 휩싸이기도 하였다. 이처럼 V이 자금난을 겪게 되자 피고인 A는 Q그룹 차원의 V 자금대책회의를 소집하였고, 위 자금대책회의 결과로 V 자금마련 대책('2011. 03. 23. 현재'라고 기재되어 있어 2011. 3. 25.자 L 이사회가 열리기 전에 작성된 것으로 보인다)이 마련되었는데, 여기에 이미DP 도시개발공사계약 선수금 231억 6,000만 원이 포함되어 있었다.

(3) 피고인 C은 검찰에서 "2011. 3. 25. L의 이사회가 예정되어 있었는데, 전날 갑자기 V의 EF 상무로부터 전화가 와서 'A 회장으로부터 진해 DP 도시개발사업 관련 안건을 이사회에 상정하라는 지시를 받았다'고 했다. A 회장에게 EF으로부터 위와 같은 연락을 받았고, 이사회에 상정해 달라고 하였다는 이야기를 하자, A가 그대로 진행하고, EF 상무가 이사회에 참석하여 사업 제안 설명을 하라고 지시하였다", "DP 사업추진 내용은 V에서 제안한 내용을 별다른 검토를 하지 않은 채 그대로 옮겨 놓았고, 이미 A의 지시가 있었기 때문에 따로 검증할 필요는 느끼지 못했다"고 진술하였다. 이와 같이 위 자금대책회의에서 마련된 대책에 따라 불과 며칠 만에 DP 공사계약 체결 및 선급금 지급 안건이 L 이사회에 상정되어 처리 되었는바, L가 DP 사업에 관하여 구체적이고 면밀한 검토를 거친 것인지에 대한 상당한 의문이 생긴다.

(4) V은 L로부터 선급금을 지급받은 당일 또는 다음 날 차입금, CP, B2B어 음을 결제하였는데, ED 증권 CP 30억 원, DG증권 차입금 100억 원의 만기는 선급금을 지급받은 당일인 2011. 3. 30. 이었고, AJ은행, MM은행에 대한 B2B어음 합계 약 122억 원의 만기는 그 다음 날인 2011, 3. 31.이었다. DP 공사계약에서 선급금의 용도를 특정하고 있지 않다고 하더라도, V이 선급금 전액을 다른 채무 변제에 사용한 것은 그만큼 V의 상황이 좋지 않았음을 나타낸다.

(5) 수급인이 도급인으로부터 231억 원이라는 거액의 선급금을 지급받았다.면 곧바로 공사계약 이행절차에 착수하는 것이 통상의 경우일 텐데, V이 2013. 3.경 작성한 'DP DQ 사업보고'에는 DP 사업의 진행사항으로 '11. 03. 도급계약체결, 12. 04~08. 철도부지 환지협의'라고 기재되어 있는바, V은 L로부터 선급금을 수령한 후에도 무려 1년이 넘게 DP 사업에 대한 인·허가 절차에도 착수하지 않는 등 DP 사업에 관하여 실질적으로 추진된 내용이 없었음을 알 수 있다. V이 DP 부지 인근의 사유지를 매입하려고 했고, 철도청과 철도부지 환지에 관한 협의를 한 사실은 인정되나, 이는 DP 공사계약이 체결된 때로부터 약 1년이 경과한 시점인 2012. 4. 경이었다.

(6) V 건축본부장으로 근무하였던 EG가 검찰에서 "V에서는 통상 공사금액의 10 ~ 30% 정도를 선급금으로 지급받았다"고 진술하긴 하였으나, 피고인 C은 검찰에서 "선수금, 계약금은 보통 10%에서 15%, 20% 정도까지 지급한다"고 진술하고 있는 점, EG는 2005. 7. 1.부터 2008. 12.까지 V에서 근무하고 퇴사하였던 점 등에 비추어 보면, EG의 위 진술만으로 V에서 통상적으로 선수금을 공사금액의 30%까지 지급하였다고 보기는 어렵다. 또한, 2011. 4. 30.자 '건설 자금수지계획'에 의하면 V이 2011년 3월에 상환해야 할 차입금 등은 1,235억 원이었고, V은 차환 · 연장 245억 원, 신규 차입 680억 원, 지분매각 등 79억 원, 공사선수금 233억 원 합계 1,307억 원을 조달하여 차입금을 상환하였는데, V이 2011년 3월 L 그룹 계열사에 발행했던 CP의 합계액이 525억 원에 달하여 계열사의 추가적인 CP 매입도 기대하기 어려웠을 것으로 보이는 점, V 재무팀장이었던 BI도 당심에서 'DP 공사의 고유한 속성 때문에 DP 사업의 선급금이 전체 공사금액의 30%로 정해졌던 것은 아니라고 생각한다'는 취지로 진술한 점 등을 고려하면, 당시 V에 필요했던 자금액에 따라 선급금을 총 공사대금의 30%로 정하였을 가능성도 상당해 보인다.

(7) 만약 L가 V이 아닌 제3의 회사와 사이에 DP 공사계약을 체결하였다면, 과연 L가 공사 착공 전에 상대방에게 전체 공사금액의 30%에 해당하는 거액의 선급금을 지급하였을지, 특히 상대방이 선급금을 다른 채무의 변제에 사용할 것이라는 사정을 알면서도 지급하였을지가 의문이고, 또한 상대방이 거액의 선급금을 수령한 후에도 공사를 진행하지 않고 있을 때 이행을 촉구한다거나 공사계약을 해제하는 조치를 취하지 아니한 채 방치하였을지도 의문이다.

2) 피고인 A의 기업어음(CP) 합계 115억 원 매입으로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점에 대한 항소이유에 관한 판단

위 기초사실과 제1심이 이 부분 판단과정에서 적절하게 설시한 판시 사정들 및 제1심과 당심이 적법하게 채택하여 조사한 증거에 의하여 인정되는 다음과 같은 사정들을 앞서 설시한 법리에 비추어 보면, V은 2012. 9.경 DZ그룹 부도사태라는 외부의 충격까지 발생하여 외부로부터의 차입금 조달이 거의 불가능한 상황에 이르렀고, 그 결과 V은 이 사건 CP를 발행한 2012. 11.경 직원들에 대한 급여를 지급하지 못할 정도로 자금사정이 급격히 악화되었으므로, 이러한 사정을 알고 있었던 피고인 A, B로서는 지금까지의 V에 대한 지원정책을 재검토한 다음 V의 회생가능성, V이 발행한 CP의 매입이 N 등에 미칠 것으로 예상되는 불이익과 불이익 정도 등에 관하여 합리적으로 이용가능한 범위 내에서 필요한 정보를 충분히 수집, 조사하고 검토하는 절차 등을 거쳐 N 등에 손해가 발생하지 않도록 할 업무상 임무가 있음에도 오로지 V의 회생을 위하여 위와 같이 경영상 행위에 필수적으로 거쳤어야 하는 절차를 준수하지 아니하고 상법 제542조의9 제1항 등 관계법령에서 상장회사가 개인인 지배주주가 지배하는 회사에 대하여 대여, 담보제공 등 신용을 공여하는 것을 금지하였음에도 이를 탈법적으로 회피하기 위하여 N 등으로 하여금 V의 CP를 매입하게 하여 N 등에 재산상 손해를 가하였고 봄이 상당하다. 따라서 제1심의 판단은 정당한 것으로 수긍이 되고 거기에 사실오인 내지 법리오해로 인하여 판결에 영향을 미친 위법이 있다고 할 수 없다. 따라서 피고인 A의 이 부분 사실오인 내지 법리오해 주장은 이유 없다.

가) V은 2012.11,21.경부터 12,31.경까지 일일자금수지(입금 - 출금)가 거의 매일 적게는 몇 억 원에서 많게는 100억 원 이상까지 적자가 발생하였고(수사기록 6-4 책 2306 내지 2360쪽), 그 결과 2012. 11. 30.경 B2B차입금을 연체하기 시작하였으며 2012. 12, 30.경 직원들에 대한 급여마저 연체하기 시작하여 2012. 12, 31.까지 약 29억 원의 급여를 연체하였고, 2013년에는 약 35억 원의 급여를 연체하였으며, 2013년에는 약 76억 원의 세금까지 체납하였다(수사기록 5-3책 1299쪽), 이러한 사실에 비추어 보면 V은 이 사건 CP 발행 당시인 2012. 11.경 비록 일부 채무는 차입금 등을 통하여 변제해 나가고 있었다.

나) 지주사인 L는 피고인 B가 주관하는 그룹 차원의 월례 재무담당회의를 통하여 V을 포함한 계열사로부터 현금시재, 자금운용계획 등 자금수지 계획을 보고받고, 그 결과는 피고인 A에게 보고되었다. 따라서 피고인 A, B, C은 2012. 11.경 이 사건 CP 발행 당시 V이 위와 같이 채무변제능력을 상실하였다는 사실을 알고 있었음에도 피고인 B를 통하여 L계열사인 N, P, O에 V을 지원하기 위한 CP 매입을 요구하였다.

(수사기록 5-1책 530, 538쪽).

다) 지주사인 L로부터 V의 CP 매입을 요구받은 N 등은 위 그룹 차원의 월례 재무담당회의 등을 통하여 V의 자금사정을 알고 있었음에도 불구하고 L의 요구로 어쩔 수 없이 V의 CP를 매입하게 되었는데, 그 구체적인 과정은 다음과 같은 진술내용에서 확인할 수 있다.

(1) 2010. 7. 1.부터 2012. 2. 29.까지 N의 재무실장으로 근무한 GV는 검찰에서 'N은 2012. 1.경 공사대금이나 B2B만기도래분 등을 상환하기에도 약 100억 원의 자금이 부족하여 부도위기에 직면하였음에도 피고인 B는 N에게 L계열사 CP를 매입할 것을 지시하였고, N이 R으로부터 미수금 약 920억 원을 지급받지 못하여 피고인 B에게 자금지원을 요청하자 피고인 B가 1차로 부도를 내라는 식으로 무성의하게 답변하였다.'라고 진술하였다(수사기록 5-5책 2522쪽), 위 진술내용에 비추어 보면 N은 2012. 1.경 이후 자금사정이 좋지 않았음에도 지주사인 L의 요구로 2012. 11. 30. V의 CP 43억 원을 매입한 것으로 판단된다.

(2) P의 FQ 대표이사는 검찰에서 'FQ가 FP에게 지시하여 L에 P의 자금사정이 어렵다는 이유로 V의 CP 매입이 어렵다고 하자, V이 다른 계열사로 하여금 돈을 빌려주게 할 테니까 그 대여금으로 V의 CP를 매입하라고 하였다. V에서 위와 같은 얘기를 하는 것은 CP 매입에 관한 것은 L 자금팀의 통제 하에 이루어지는 것이어서 FQ는 V의 요청을 L의 요청으로 이해하였다.'라고 진술하였다(수사기록 8-2책 705쪽).

위와 같은 진술내용에 비추어 보면 P도 자금사정이 어려워 V의 CP를 매입할 수 없는 상황이었음에도 L의 지시로 어쩔 수 없이 V에 자금을 지원하기 위한 목적으로 V이 발행한 CP를 매입하였을 가능성이 높다.

(3) 0의 대표이사 BF는 검찰에서 '0의 JH 재무팀장이 2012. 12. 12.경 지주사인 L로부터 25억 원을 대여하는 등 매입자금을 조달해 줄 테니 그 자금으로 V로부터 47억 원의 CP를 매입할 것을 지시받았다는 보고를 받고 V의 자금상태 및 신용등급을 확인해 본 다음 2012, 12. 14. 이사회의 만장일치 의결을 거쳐 매입하였다. L의 지시를 따르지 않으면 바로 인사조치된다.'라고 진술하였다(수사기록 5-3책 1684쪽).

위 진술내용에 비추어 보면 이 역시 이미 자금사정이 어려워 V의 CP를 매입할 수 없는 상황이었음에도 L의 지시로 어쩔 수 없이 V에 자금을 지원하기 위한 목적으로 V이 발행한 CP를 매입하였을 가능성이 높다. 또한 이가 L로부터 대여 받은 25억 원 등으로 2012, 12. 14. V의 CP 47억 원을 매입한 것은 앞에서 본 바와 같이 상법 제542조 의9 제1항 및 상법 시행령 제34조 제4항의 상장회사가 개인인 지배주주가 지배하는 회사에 대하여 대여, 담보제공 등 신용을 공여하는 것을 금지하는 규정에 위반한 것으로도 판단된다.

3) 검사의 Q그룹 계열사의 기업어음(CP) 매입으로 인한 특정경제범죄가중처벌 등에관한법률위반(배임)의 점에 대한 항소이유에 관한 판단(피고인 A, B, C에 대하여)

가) 기록에 의하면 P 등도 지주사인 L의 요구로 V이 발행한 CP를 매입한 사실을 인정할 수 있고, 이러한 사실에 비추어보면 P 등도 V의 CP를 매입하더라도 V이 이를 변제할 자력이 부족함을 미필적으로나마 알면서도 P 등으로 하여금 V이 피고인 A의 개인회사이자 Q그룹의 계열사라는 이유만으로 만연히 V의 CP를 인수하게 함으로써 V에 CP 발행금액 상당의 이익을 취득하게 하고 P 등에 동액 상당의 재산상 손해를 가하였다고 볼 여지가 있다.

나) 그러나 위 법리에 비추어, 제1심 및 당심이 적법하게 채택하여 조사한 증거들에 의하여 인정할 수 있는 아래와 같은 사정을 종합하면, 위에서 든 사정들만으로는 P 등이 별지 범죄일람표(9) 기재와 같이 V의 CP를 매입한 것이 배임행위에 해당하고 피고인 A, B, C에게 이에 대한 고의가 있었다고 단정하기에는 부족하고 달리 이를 인정할 증거가 없다. 따라서 제1심의 판단은 정당한 것으로 수긍이 되고 거기에 사실오.인 내지 법리오해로 인하여 판결에 영향을 미친 위법이 있다고 할 수 없다. 따라서 검사의 이 부분 사실오인 내지 법리오해 주장은 이유 없다.

(1) N의 재무실장 GV는 검찰 및 제1심에서 '2011. 10. 31. V의 CP 20억 원은 자체검토로, 2011. 12. 16. V의 CP 75억 원은 피고인 B의 요구로 각 매입하였고, 위 CP 75억 원 매입 당시 V과 N이 국내외 공사의 공동수행자인 관계였고, V의 CP를 입할 때 V의 상환계획에 의하면 V 자체의 기성금 등을 통하여 상환할 수 있다고 판단되어 매입을 하였다. 만약 V이 CP를 상환하지 못할 경우 공동으로 수행하는 공사의 정산금으로 상계처리할 수 있다는 것도 고려하였다.'고 진술하였는데(수사기록 5-5책 2517쪽, 공판기록 14책 7174쪽), N과 V은 실제로 2011. 10.경 ER 화력발전소 건설사업에 관한 업무협의를 시작하여 V이 법정관리를 신청한 2013. 4.경까지 ER 화력발전소 건설사업을 공동으로 수행하였다(당심 BL 진술), 위 인정사실에 비추어 보면 N은 L의 매입요구만으로 V로부터 CP를 매입한 것이 아니라 N에 이익이 될 것이라는 독자적인 경영상 판단 하에 V로부터 위와 같이 CP를 매입하였다고 볼 여지가 있다.

(2) V이 2011. 3.경부터 독자적으로는 정상적인 회사의 운영이 불가능할 정도의 상황에 이르렀으나 그 이후에도 계열사에 대한 CP 발행 및 자산매각 등을 통하여 자금을 조달함으로써 회사를 운영해 나갔고 2012. 11.경 이전에 실제로 채무불이행 사태가 발생하였다고 볼 자료가 없다.

4) 검사의 M의 유상증자 참여로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점에 대한 항소이유에 관한 판단(피고인 A, B, C에 대하여)

위 법리에 비추어, 위 기초사실과 제1심이 이 부분 판단과정에서 적절하게 설시한 판시 사정들에, 제1심이 적법하게 채택하여 조사한 증거들에 의하여 인정되는 다음과 같은 사정, 즉 ① 비록 2012. 7경 V의 자금 사정이 그다지 좋지 않았다고 하더라도, V이 이미 채무변제능력을 상실하였거나 상실할 것으로 예상된다고까지 보기는 어렵고, 이러한 상황에서 M이 그전부터 V을 위한 자구책의 일환으로 이미 계획되었던 이 사건 유상증자를 한 것은 충분히 수긍할 수 있는 점, ② 이 사건 유상증자는 V이 연대보증하고 있던 DS의 DE에 대한 괌 PF 사업 대출금채무의 변제자금을 마련하기 위해 이루어진 것이었고, 위 피고인들의 경제적 이익 등 개인적 이해관계에서 비롯된 것으로 보이지는 않는 점 등을 보태어 보면, 제1심의 판단은 정당한 것으로 수긍이 되고 거기에 사실오인으로 인하여 판결에 영향을 미친 위법이 있다고 할 수 없다. 따라서 검사의 이 부분 사실오인 주장은 이유 없다.

5) 검사의 N의 연대보증 제공으로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점에 대한 항소이유에 관한 판단(피고인 A, C, D에 대하여)

이 법리에 비추어, 위 기초사실과 제1심이 이 부분 판단과정에서 적절하게 설시한 판시 사정들에, 제1심이 적법하게 채택하여 조사한 증거들에 의하여 인정되는 다음과 같은 사정, 즉 ① N 부사장이었던 BJ은 당심에서 N과 V의 협력관계, V의 역할 등에 대하여 'N과 V은 해외플랜트 사업 등을 공동으로 추진했고, N은 설계와 조달을, V은 현장시공 위주의 토목·건설을 각각 담당하였다', 'N은 시공을 담당하는 인력, 조직을 갖추고 있지 않았기 때문에 만약 V이 2012. 7.경 부도가 났거나 법정관리 상태가 됐다고 하면 아마 ER 화력발전소 건설공사의 수주는 불가능했을 것이다'는 취지로 진술한 점, ② 위 연대보증은 위 피고인들의 경제적 이익 등 개인적 이해관계에서 비롯된 것으로 보이지는 않는 점 등을 보태어 보면, 제1심의 판단은 정당한 것으로 수긍이 되고 거기에 사실오인으로 인하여 판결에 영향을 미친 위법이 있다고 할 수 없다. 따라서, 검사의 이 부분 사실오인 주장은 이유 없다.

6) 피고인 B의 0의 부동산 담보제공으로 인한 특정경제범죄가중처벌등에관한법률 위반(배임)의 점에 대한 항소이유에 관한 판단

가) 이 사건 담보제공행위가 배임행위에 해당하는지 여부이 법리에 비추어, 위 기초사실과 제1심이 이 부분 판단과정에서 적절하게 설시한 판시 사정들에 더하여, 제1심과 당심이 적법하게 채택하여 조사한 증거에 의하여 인정되는 다음과 같은 사정들, 특히 이 이사회가 당시 이미 L측이 담보로 제공하기로 결정한 사안이었기 때문에 V과 0 사이의 사업상 연관관계 등에 대한 검토 없이 만장 일치로 담보제공을 결의하는 등 경영판단의 기초가 된 정보를 획득함에 있어서 그 당시 상황에서 가용할 수 있었던 정보를 선량한 관리자의 주의의무를 위배하여 그 획득을 포기한 채 합리적인 추론과정을 거치지 아니하고 오로지 V을 지원한다는 목적 하에 이 사건 담보제공에 이르게 된 것을 보태어 보면, 제1심이 피고인 B가 0의 이사인 피고인 C과 공모하여 V의 이익만을 고려한 채 0에 실해 발행의 위험이 초래될 것임을 미필적으로나마 인식한 상태에서 이 사건 담보를 제공하였다고 판단한 것은 정당한 것으로 수긍이 되고 거기에 사실오인 내지 법리오해로 인하여 판결에 영향을 미친 위법이 있다고 할 수 없다.

(가) V은 위 납부기한 내까지 조세채무를 납부하기 어려워져 창원세무서에 징수유예신청을 담보하기 위한 부동산이 필요하자 V의 재무담당임원이었던 G이 평소L 계열사의 자금시재 및 재무상황을 총괄하여 관리하면서 L 계열사의 자금조달 방안, 자금지원 등의 업무를 담당하고 있던 피고인 B에게 조세채무에 대한 담보가 필요하다.는 요청을 하자, 피고인 B가 L의 글로벌TAX실장인 BG에게 Q그룹 내에 V에 담보로 제공할 만한 여력이 있는 계열사를 알아보라고 지시하였고, BG가 피고인 B에게 가담보로 제공될 만한 부동산을 가지고 있다고 보고하자, 피고인 B는 BG에게 0에 담보제공 절차에 대한 협조요청을 하라고 지시하였다. 위 지시를 받은 BG는 0에 담보제공에 대한 협조요청을 하였다. 위와 같은 사실들에 비추어 보면 피고인 B가 이 사건 담보제공과정을 총괄하여 관리하면서 0에 담보제공을 요구하기로 결정하는데 관여하였다고 판단된다.

(나) 또한 피고인 B의 지시에 따라 0에 담보제공에 대한 협조요청을 한 BG, 피고인 C이 2012. 8. 31. 개최된 0 이사회에 0의 감사 또는 이사로서 참석하였고, 0 이사회는 당시 이미 L측이 담보로 제공하기로 결정한 사안이었기 때문에 V과 이 사이의 사업상 연관관계 등에 대한 검토 없이 만장일치로 이 소유의 경북 문경시 AF 소재 0 건물, 주변 토지, 사원아파트 등(이하 '문경시 부동산'이라 한다)을 담보가치 33억 6,000만 원으로 평가하여 V의 조세채무에 대한 담보로 제공하기로 결의하였다.

(다) 한편 이는 3차례의 이사회 결의를 통하여 이 사건 담보제공기간을 연장하는 결의를 하였고, 이 사건 담보제공 이후 V은 위 조세채무를 모두 변제하지 못하고 2013. 5.경 기업회생절차에 들어갔는바, 위와 같은 사실에 비추어 보면 이 사건 담보제공 당시 0에 재산상 실해 발생의 위험이 초래되었다고 보인다.

(라) 따라서 피고인 B가 0에 이 사건 담보제공을 요구하기로 결정하는데 관여하였을 뿐만 아니라 그 결정에 따라 이 이사회가 피고인 C 등이 참석한 자리에서 이 사건 담보제공으로 인한 손실 발생의 개연성 등에 대한 합리적인 경영상 판단 없이 V에 문경시 부동산을 담보로 제공하기로 결정한 이상, 이 사건 담보제공행위는 배임행위에 해당하고, 피고인 B가 비록 실제 담보제공행위에 관여하지 않았다고 하더라도 이 사건 담보제공으로 인한 배임행위에 대한 본질적 기여를 통한 기능적 행위지배가 존재한다고 봄이 상당하다 할 것이다.

나) 배임행위로 인한 이득액

(1) 형법 제356조의 업무상 배임죄는 업무상의 임무에 위배하여 제355조 제2항의 죄를 범한 때에 성립하는데, 취득한 재산상 이익의 가액이 얼마인지는 범죄의 성립에 영향을 미치지 아니한다. 반면 배임 또는 업무상 배임으로 인한 특정경제범죄가 중처벌등에관한법률 제3조 위반죄는 취득한 재산상 이익의 가액(이하 '이득액'이라 한다)이 5억 원 이상 또는 50억 원 이상이라는 것이 범죄구성요건의 일부로 되어 있고 이득액에 따라 형벌도 매우 가중되어 있으므로, 특정경제범죄가중처벌등에관한법률 제3조를 적용함에 있어서는 취득한 이득액을 엄격하고 신중하게 산정함으로써, 범죄와 형벌 사이에 적정한 균형이 이루어져야 한다는 죄형균형 원칙이나, 형벌은 책임에 기초하고 그 책임에 비례하여야 한다는 책임주의 원칙이 훼손되지 않도록 유의하여야 한다(대법원 2007. 4. 19. 선고 2005도7288 전원합의체 판결 등 참조). 따라서 업무상 배임으로 취득한 재산상 이익이 있더라도 그 가액을 구체적으로 산정할 수 없는 경우에는, 재산상 이익의 가액을 기준으로 가중 처벌하는 특정경제범죄가중처벌등에관한법률 제3조를 적용할 수 없다(대법원 2012. 8. 30. 선고 2012도5220 판결 등 참조). 배임행위로 인한 담보제공 당시 주채무자가 이미 채무변제능력을 상실한 상태에 있었거나 사실상 변제능력을 상실한 것과 같다고 평가될 정도의 상태에 있었다고 할 수 없고 상당한 정도의 대출금채무를 자력으로 임의 변제할 능력을 갖추고 있었던 경우에는 배임행위로 취득한 재산상 이익의 가액(이득액)을 산정할 수 없는 경우에 해당한다고 보아야 하고 따라서 담보제공으로 인하여 주채무자가 취득한 재산상 이익의 가액(이득액)을 산정하여 특정경제범죄가중처벌등에관한법률 제3조를 적용할 수 없다(대법원 2015. 9. 10. 선고 2014도12619 판결 참조).

(2) 앞에서 본 바와 같이 V은 2012. 9.경 DZ그룹 부도사태 이후 회사채 시장이 경색되어 차환발행이 사실상 중단되었을 뿐만 아니라 외부 CP 발행이 중단되는 등 외부로부터의 차입금 조달이 거의 불가능한 상황에 이르기 전에는 V이 채무변제능력을 상실한 상태에 있었거나 사실상 변제능력을 상실한 것과 같다고 평가될 정도의 상태에 있었다고 단정할 수는 없으므로, 이 사건 담보제공으로 인한 배임행위를 통한 이득액은 그 가액을 구체적으로 산정할 수 없는 경우에 해당하여 재산상 이익의 가액을 기준으로 가중 처벌하는 특정경제범죄가중처벌등에관한법률 제3조를 적용할 수 없다. 할 것이다.

다) 소결

따라서 피고인 B의 이 부분 배임 범행은 형법 제356조의 업무상배임죄에 해당할 뿐 특정경제범죄가중처벌등에관한법률 제3조를 적용할 수는 없다. 그럼에도 제1심은 이 사건 담보제공으로 인한 재산상 이득액을 34억 6,000만 원이라고 인정하여 피고인에게 특정경제범죄가중처벌등에관한법률 제3조 제1항 제2호의 죄책을 물었으니, 제1심 판결에는 특정경제범죄가중처벌등에관한법률 제3조 소정의 이득액에 관한 법리를 오해하여 판결결과에 영향을 미친 잘못이 있다. 피고인 B의 이 부분 사실오인 내지 법리오해 주장은 위 인정범위 내에서 이유 있다.

7) 검사의 0의 부동산 담보제공으로 인한 특정경제범죄가중처벌등에관한법률위반(배임)의 점에 대한 항소이유에 관한 판단(피고인 A에 대하여)

제1심이 이 부분 판단과정에서 적절하게 설시한 판시 사정들에, 제1심이 적법하게 채택하여 조사한 증거들에 의하여 인정되는 다음과 같은 사정, 즉 ① 설사 피고인 A가 위 자금대책회의에서 피고인 B 등에게 Q그룹 차원의 V에 대한 지원을 지시했다. 고 하더라도, 그 지시의 효력이 그로부터 약 1년 5개월 후에 발생한 V의 조세채무에 대한 담보를 제공하는 것에까지 미친다고 보기는 어려운 점, 12 위 자금대책회의에서 작성된 '자금대책회의 결과(2011. 03. 23. 현재)'에는 이 소유의 문경시 부동산은 전혀 기재되어 있지 않은 점 등을 보태어 보면, 제1심의 판단은 정당한 것으로 수긍이 되고 거기에 사실오인, 법리오해로 인하여 판결에 영향을 미친 위법이 있다고 할 수 없다.

따라서 검사의 이 부분 사실오인 및 법리오해 주장은 이유 없다.

8) 피고인 A의 M의 72억 원 자금대여로 인한 특정경제범죄가중처벌등에관한법률 위반(배임)의 점에 대한 항소이유에 관한 판단

위 법리에 비추어, 위 기초사실과 제1심이 이 부분 판단과정에서 적절하게 설시한 판시 사정들에 더하여, 제1심과 당심이 적법하게 채택하여 조사한 증거에 의하여 인정되는 다음과 같은 사정들을 보태어 보면, 제1심이 피고인 A에게 이 부분 지원행위에 대한 기능적 행위지배가 인정되고 피고인 A 등이 V의 자금난을 극복하기 위하여 M에 손해가 발생할 위험 등에 대한 면밀한 검토 등을 하지 않고 상법 제542조의9 제1항 등 관계법령에서 상장회사가 개인인 지배주주가 지배하는 회사에 대하여 대여, 담보제공 등 신용을 공여하는 것을 금지하였음에도 이를 탈법적으로 회피하기 위하여 M으로 하여금 V에 무담보로 72억 원을 대여하게 한 것이 경영상 판단이라는 이유로 정당화될 수 없다고 판단한 것은 정당한 것으로 수긍이 되고 거기에 사실오인 내지 법리오해로 인하여 판결에 영향을 미친 위법이 있다고 할 수 없다. 따라서 피고인 A의 이 부분 사실오인 내지 법리오해 주장은 이유 없다.

가) 피고인 A는 검찰에서 M이 2013. 1. 31. V에 72억 원을 대여한 사실을 알고 있는지 여부를 묻는 질문에 대하여 '그것은 기억나지 않습니다. 그런 정도는 의사결정을 하는 범주에서 제가 벗어나 있는 것입니다. 계열사 간에 CP 돌아가고 하는 것은 보고받을 입장도 아니고 절차에 제가 관여할 정도도 아니기 때문입니다. 그 정도 사안은 M에서 결정하든지 L의 AT 전무나 B 사장 등 자금담당자 수준에서 이루어졌던 것이 아닌가 생각이 됩니다.'라고 진술하였으나(수사기록 5-9책 5455쪽), 피고인 A는 2013. 1. 31.자 V 이사회에 의장으로 참석하여 M으로부터 72억 원을 차입하는 안건을 결의하고 서명한 것을 보면(수사기록 6-4책 2708쪽), 피고인 A의 위 진술은 그 신빙성에 의심이 든다.

나) M은 위와 같이 V에 72억 원을 대여하기 위하여 L에 90억 원의 CP를 발행하였는바, 피고인 B는 검찰에서 2012. 9. DZ사태 이후 그룹의 자금조달이 안되었기 때문에 계열사의 다른 계열사에 대한 자금지원은 지주사인 L가 지시할 수 있는 사항이 아니고 각 계열사의 대표이사나 재무담당임원이 피고인 A에게 직접 보고하고 피고인 A의 결심을 받아야 하는 사항이 많았고, 계열사간 CP의 발행 및 매입은 이사회 의결사항이어서 피고인 B가 피고인 A에게 보고를 하고 계열사간 자금의 대여도 당연히 보고를 하였는데, 계열사간 협의가 잘 되지 않았다면 피고인 A에게 보고되어 피고인 A의 지시가 있었을 것이라고 진술하였고(수사기록 5-8 책 4955, 4966, 4988쪽), 피고인 A가 위 90억 원 CP 만기연장과 관련한 2013. 2. 28.자 L 이사회 의사록에 서명한 것을 보면(수사기록 5-9 5594쪽), 피고인 A는 위 V에 대한 72억 원의 대여 및 이를 위한 90억 원의 CP 발행에 관여하여 이를 알고 있었을 가능성이 높다.

다) V은 2013. 1. 31. M으로부터 위 72억 원을 대여받은 즉시 각종 채무변제에 모두 사용하였고(수사기록 6-2책 1146쪽), V이 위 72억 원을 변제하지 못하여 M의 위 72억 원 대여금채권은 2013. 11. 19.자로 법원의 인가를 받아 출자전환되었다. 또한 L의 자금팀장 AG은 검찰에서 L는 V의 자금지원 요청을 받고 2012년 개정된 상법 시행령으로 인하여 직접 V에 자금을 지원할 수 없자 M이 L에 90억 원의 CP를 발행하여 조달한 자금으로 V에 72억 원을 대여하는 우회적인 방법으로 V에 자금을 지원한 것이라고 진술하였다(6-4 책 1918쪽).

이러한 사실에 비추어 보면 M이 V에 위 72억 원을 대여한 것은 M이 보유하고 있던 L 주식의 주가하락을 방지하기 위한 것이라기보다는 V에 부족한 자금지원을 위한 것으로 보인다. 또한 M이 L의 지시로 L에 CP를 발행한 다음 그 자금으로 V에 72억 원을 대여한 것은 앞서 본 바와 같이 상법 제542조의9 제1항 및 상법 시행령 제34조 제4 항의 상장회사가 개인인 지배주주가 지배하는 회사에 대하여 대여, 담보제공 등 신용을 공여하는 것을 금지하는 규정에 위반한 것으로도 판단된다.

3. R 회계분식 관련 항소이유에 대한 판단

가. 피고인 A, E의 회계분식으로 인한 주식회사의 외부감사에관한법률위반 및 자본시 장과금융투자업에관한법률위반의 점에 대한 항소이유에 관한 판단

1) 공소사실의 요지

주권상장법인은 사업보고서 중 중요사항에 관하여 거짓의 기재 또는 표시를 하여서는 아니 되고, 회사의 이사 또는 회계업무를 담당하는 자는 감사보고서에 기재하여야 할 사항을 거짓으로 기재해서는 아니 된다.

그럼에도 피고인 A, E 및 피고인 F은 2009. 3.경 R은 2008. 1.경부터 환율하락을 예상하고 그룹 회장인 피고인 A의 방침에 따라 회사 차원의 환헤지 비율 확대정책을 시행한 결과, 2008. 9. 글로벌 금융위기로 예상치 못하게 급등한 환율의 이익을 누리지 못하고, 헤지환율로 매출액을 고정한 상황에서 세계적인 조선, 해운경기 불황의 여파로 신조선 건조로 인한 원가부담 증대 및 강재단가 급등으로 선박제조 예정원가가 상승하고 영업손실이 증가하는 등 손익구조가 계속 악화되어 금융기관 대출, 회사채 발행 등 자금조달이나 주가관리가 곤란해질 것을 우려하던 중, 결산업무를 담당하는 R의 회계팀장 AI으로부터 2008 회계연도 손익결산 결과 적자가 발생하였다.는 보고를 받고 AI에게 흑자가 발생하도록 영업이익과 당기순손익을 과대계상하라는 취지로 지시하였다.

이에 따라 AI 등 회계담당직원들은 실제로는 2,524억 원의 당기순손실이 발생하였음에도 356억 원의 당기순이익이 발생한 것처럼 손익계산서를 작성하고, 이익잉여금이 -209억 원임에도 2,671억 원인 것처럼 재무상태표를 작성하는 등 허위로 재무제표를 작성하고, 이를 금융감독원 전자공시시스템에 등록하여 공시하였다.

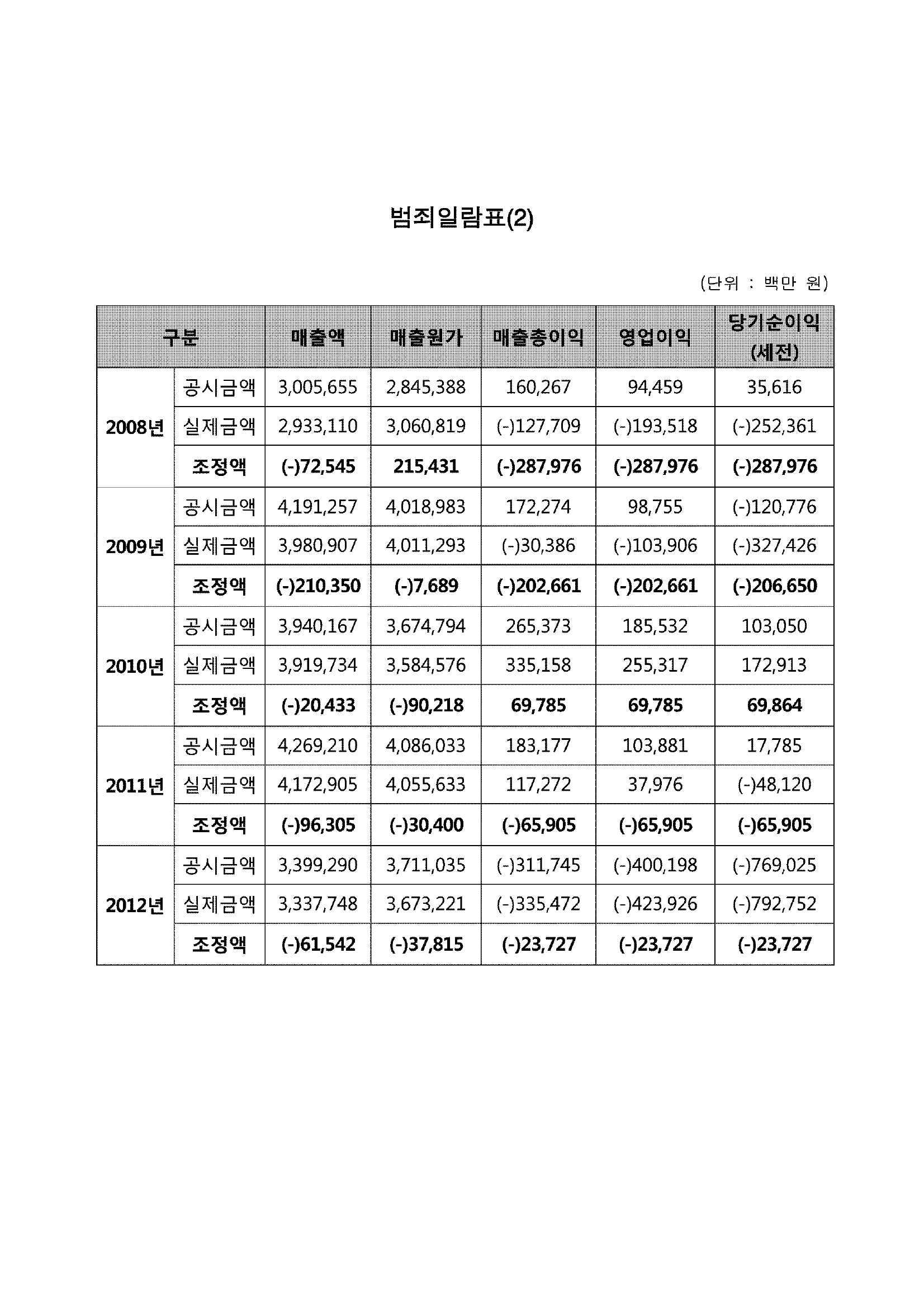

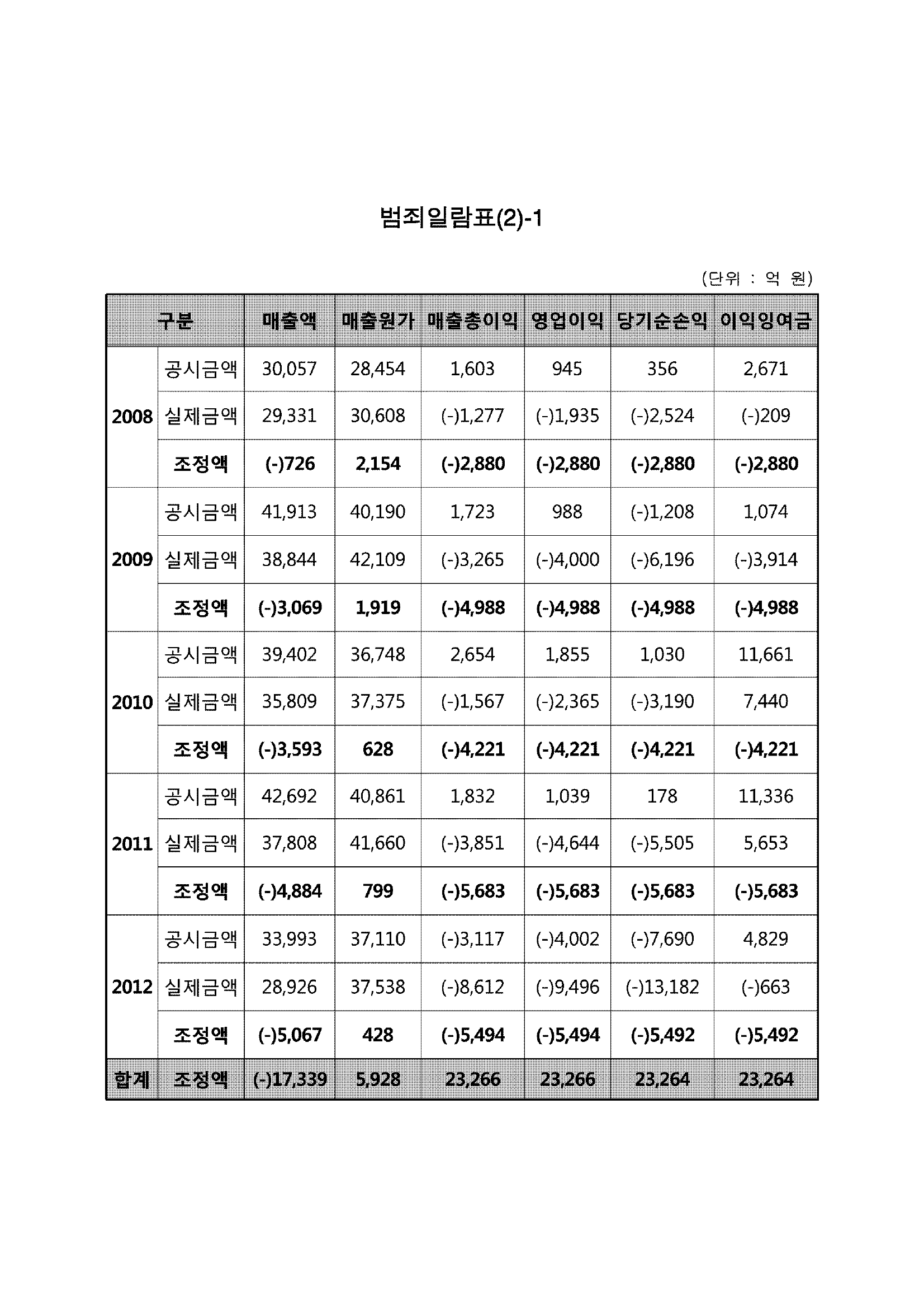

이를 비롯하여 피고인들은 공모하여 2009. 3.경부터 2013. 3.경까지 범죄일람표 (2)-1(피고인 E은 2008 ~ 2010 회계연도만 해당) 기재와 같이 위와 같은 방법으로 2008 회계연도부터 2012 회계연도까지 당기순손익 및 이익잉여금 합계 2조 3,264억 원(피고인 E은 합계 1조 2,089억 원) 규모의 회계분식을 하고 허위의 재무제표가 포함된 재무에 관한 사항을 사업보고서에 기재하여 이를 각 공시하였다.

2) 제1심의 판단

가) 공소사실이 특정되지 않았다는 주장에 대하여

제1심은 적법하게 채택하여 조사한 증거들을 종합하여 인정할 수 있는 다음과 같은 사정들 즉, 이 사건 회계분식 범행의 공소사실은 각 회계연도별 회계분식 범행의 공모의 시간, 내용 등이 다소 불명확하게 기재되어 있으나, 검사는 공소장에서 이 부분 공소사실로 피고인 A, E, F이 회계분식을 공모한 시기를 '2009. 3.경부터 2013. 3.경까지'로, 방법을 '예정원가를 선박계약금액 이하로 낮추어 공사손실충당금을 감소시켜 매출원가를 과소계상함과 동시에 진행률 상승으로 매출액을 과대계상하거나, 예정원가를 하락시킨 결과 진행률이 100%를 초과한 선박의 발생원가 일부를 진행률이 낮은 다른 선박으로 이전시키거나, 선박 인도시점에서 발생원가가 선박계약금액을 초과한 선박에서 초과 발생원가를 진행률이 낮은 다른 선박으로 이전시켜 해당 선박의 진행률을 상승시킴으로서 매출액을 과대계상하는 등의 수법'으로 특정하였는바, 이 부분 공소사실에 있어서 범죄의 일시·장소와 방법 등에 관한 특정의 정도가 '법원에 대하여 심판의 대상을 한정하고 피고인에게 방어의 범위를 특정하여 그 방어권 행사를 용이'하게 하기 위한 형사소송법 제254조 제4항에서 명시한 공소사실의 특정 취지에 어긋난다고 보기 어렵고, 피고인들의 방어권 행사에도 지장이 있다고 할 수도 없다고 판단하였다.

나) 회계분식을 공모하지 않았다는 주장에 대하여

제1심은 적법하게 채택하여 조사한 증거들에 의하여 인정되는 다음과 같은 사정들 즉, ① 피고인 A는 Q그룹의 회장이자 R의 대표이사 및 이사회 의장으로서 R의 이사회에 참석하면서 R의 경영 전반에 관여하였고, R의 재무담당임원인 피고인 F으로부터 R의 결산 또는 손익 현황을 보고받았던 점, ② 피고인 E은 2009. 1. 1.부터 2009. 11. 11.까지는 R의 전략·기획·재무총괄 담당 사장으로, 2009. 11. 12.부터 2011. 6. 30.까지는 R의 대표이사로 각 재직하면서 2009. 1. 1.경부터 2011. 6.경까지 R의 재무현황을 총괄하였기 때문에 R의 재무담당임원인 피고인 F으로부터 R의 재무현황 및 매회계연도 결산 결과를 보고받는 위치에 있었던 점, ③ 피고인 F이 검찰 및 제1심에서 한 진술이 수사와 재판이 진행되는 과정에서 일부 세부적인 내용에 대한 진술이 다소 달라졌다고 하더라도 피고인 F의 진술에 부합하는 AI, BT의 진술 및 재무리포트의 내용 등의 증거가 있을 뿐만 아니라 피고인 F이 단독으로 회계분식 범행을 저지를 동기가 있었다고 볼 수 없으므로, 피고인 F의 진술에 신빙성이 인정되는 점 등을 종합하면, 피고인 A, E이 피고인 F에게 기업회계처리기준에 따르지 않은 회계분식을 지시하거나 회계분식이 진행되는 사실을 보고받고 승인함으로써, 피고인 F과 순차적으로 상통하여 판시 범죄사실 기재와 같은 회계분식 범행을 저질렀음을 충분히 인정할 수 있다고 판단하였다.

다) 피고인 E의 합리적인 범위 내에서의 예정원가 변경은 회계분식에 해당하지 않는다는 주장에 대하여

제1심은 적법하게 채택하여 조사한 증거들에 의하여 인정되는 다음과 같은 사정들 즉, ① 이 사건 회계분식은 사업계획상의 예정원가에 불합리한 부분이 있는지 재검토한 다음 합리적인 산정방법에 따라 예정원가를 재산정한 것이 아니라, 목표이익률에 맞추어 예정원가 또는 발생원가의 수치만을 적당히 인위적으로 바꾸는 방법으로 이루어진 점, ② 피고인 E이 피고인 F으로부터 2009 회계연도 가결산 결과 영업이익이 마이너스 800억 원의 적자가 났다는 보고를 받고도 피고인 F에게 사업계획상 예정 원가가 아닌 내부적 목표이익률 10%에 맞춘 예정원가를 사용하여 결산하도록 지시한 사실은 스스로 인정하고 있는 점, ③ 피고인 E이 그와 같은 예정원가를 변경함에 있어 필요한 이사회 결의를 거치거나 예정원가를 변경하는 사유 등에 대해 내부품의를 거친 적이 없는 점 등을 종합하면, 피고인 E이 이사회 결의 등 어떠한 내부적인 절차도 거치지 않고 사업계획상 정해져 있는 예정원가를 변경하도록 지시한 것을 합리적인 추정에 따라 예정원가를 변경한 것이라 보기는 어렵고, 선박제조업자가 '공사를 완성하는 데에 소요되는 비용을 합리적인 범위 내에서 적절히 산출한 추정치'가 아닌 '회사 경영상의 목표치'를 회계상 '총공사예정원가'로 반영하는 것은 그 자체로 '건설형 공사계약'에 관한 기업회계기준서 등 관련 회계처리기준에 위반된 것으로 평가된다고 판단하였다.

3) 당심의 판단

가) 피고인 E의 공소사실이 특정되지 않았다는 주장에 대한 판단

제1심이 이 부분 판단과정에서 적절하게 설시한 판시 사정들을 당심에서 변경된 공소사실에 비추어 보더라도, 제1심이 이 부분 공소사실에 있어서 범죄의 일시 • 장소와 방법 등에 관한 특정의 정도가 공소사실의 특정 취지에 어긋난다고 보기 어렵고, 위 피고인들의 방어권 행사에도 지장이 있다고 할 수도 없다고 판단한 것은 정당하다.

따라서 피고인 E의 이 부분 주장은 이유 없다.

나) 피고인 A, E의 회계분식을 공모하지 않았다는 주장에 대한 판단

(1) 관련법리

2인 이상이 범죄에 공동가공하는 공범관계에서 공모는 법률상 어떤 정형을 요구하는 것이 아니고 2인 이상이 공모하여 범죄에 공동가공하여 범죄를 실현하려는 의사의 결합만 있으면 되는 것으로서, 비록 전체의 모의 과정이 없더라도 수인 사이에 순차적으로 또는 암묵적으로 상통하여 의사의 결합이 이루어지면 공모관계가 성립한다. 그리고 이러한 공모관계를 인정하기 위해서는 엄격한 증명이 요구되지만, 피고인이 범죄의 주관적 요소인 공모의 점을 부인하는 경우에는 사물의 성질상 이와 상당한 관련성이 있는 간접사실 또는 정황사실을 증명하는 방법으로 이를 증명할 수밖에 없으며, 이때 무엇이 상당한 관련성이 있는 간접사실에 해당할 것인가는 정상적인 경험칙에 바탕을 두고 치밀한 관찰력이나 분석력에 의하여 사실의 연결상태를 합리적으로 판단하는 방법으로 하여야 한다(대법원 2011. 12. 22. 선고 2011도9721 판결 등 참조).

특히 범행을 제의하거나 지시한 것으로 지목된 피고인이 그 제의 지시 사실을 부인하고 있고 그 지시의 점에 관하여 이를 뒷받침할 객관적 물증이 부족한 경우, 그의 지시를 받아 범행을 실행하였다는 사람의 진술로 유죄를 인정하기 위해서는 그 사람의 진술이 증거능력이 있어야 함은 물론 합리적인 의심을 배제할 만한 신빙성이 있어야 한다. 신빙성 유무를 판단할 때에는 진술 내용 자체의 합리성, 객관적 상당성, 전후의 일관성뿐만 아니라 그의 인간됨, 진술로 얻게 되는 이해관계 유무 등을 아울러 살펴보아야 한다. 특히, 그에게 어떤 범죄의 혐의가 있고 그 혐의에 대하여 수사가 개시될 가능성이 있거나 수사가 진행 중인 경우에는, 이를 이용한 협박이나 회유 등의 의심이 있어 그 진술의 증거능력이 부정되는 정도에까지 이르지 않는 경우에도, 그로 인한 궁박한 처지에서 벗어나려는 노력이 진술에 영향을 미칠 수 있는지 여부 등을 살펴보아야 함은 물론이다(대법원 2002. 6. 11. 선고 2000도5701 판결, 2014. 4. 10. 선고 2014도1779 판결 등 참조), 한편, 형사재판에서 공소가 제기된 범죄사실에 대한 증명책임은 검사에게 있고, 유죄의 인정은 법관으로 하여금 합리적인 의심을 할 여지가 없을 정도로 공소사실이 진실한 것이라는 확신을 가지게 하는 증명력을 가진 증거에 의하여야 하므로, 그와 같은 증거가 없다면 설령 피고인에게 유죄의 의심이 간다 하더라도 피고인의 이익으로 판단할 수밖에 없다(대법원 2010. 7. 22. 선고 2009도1151 판결 등 참조).

(2) 인정사실

기록에 의하면 다음의 사실을 인정할 수 있다.

(가) 2007년 하반기 대규모의 매도해지 및 선물환 평가손실의 발생

① R은 2000년대 중반 이후 조선업의 호황으로 높은 수주량을 기록하여 수주잔고가 2005년 약 4조 원에서 2008년 약 15조 원으로 성장하였다. 그런데 원-달러 환율은 2004년초 1,160원을 상회하다가 지속적으로 하락하여 2007. 7.경 약 920원에 머무르게 되었다.

② 이에 R은 전문적, 과학적 환율예측에 기초한 외환거래의 필요성을 인식하고 2006. 1. 1. CJ를 외환팀장으로 임명하고 2006. 4. 1. 일본에서 선진 금융기법을 경험한 피고인 F을 재무담당임원으로 발탁하여 피고인 F 책임 하에 환헤지를 비롯한 외환업무를 수행하게 하였다.

피고인 F을 비롯한 R의 외환팀은 환율이 장기적으로 하락하는 추세를 보이는 상황에서 영업환율보다 높은 환율로 매도헤지를 하기 위하여 향후 입금될 외화에 대하여 가급적 빨리 매도헤지를 할 필요가 있었고, 따라서 2006년경부터 아직 정식 선박건조계약이 체결되기 이전 가계약(LOI) 단계에서 이미 선물환 매도계약을 체결하고 이에 대하여 위험회피회계를 적용하였다.

④ 이에 따라 R의 외환팀은 2007년 헤지 물량을 급격히 증가시켰는데, 순외환입금예정액(= 입금예정액 - 출금예정액, LOL 체결분 제외)에 대한 헤지비율이 2006. 12. 31. 현재 56.1%에서 2007. 7. 19. 70.1%로 증가하였고, 2007. 12. 11.경에는 약 98%에 이르게 되었다. 이에 따라 R의 외환팀이 작성한 2007. 12. 11.자 '환위험관리계획'에 의하면 2008년, 2011년, 2012년에는 헤지된 물량이 당해 연도 순외환입금예정액을 초과하게 되었다.

(6) 그런데 R은 2006년말 190억 원의 파생상품평가이익을 보았으나 2007. 11.경부터 원-달러 환율이 상승추세로 반전함에 따라 2007년말 429억 원의 파생상품 평가손실을 보았다. 하지만 당시 경제연구소나 투자은행들은 2007. 11. 이후의 환율상 승이 일시적인 것일 뿐 원-달러 환율이 조만간 다시 하락하는 추세로 반전할 것으로 예상하였고, 이에 따라 피고인 F을 비롯한 R의 외환팀은 2007년 말 기준 전체 입금예정액에 대한 헤지비율이 75%에 이르렀음에도 해지 물량을 계속 확대해 나갔다.

(나) 2008년 수주예정분에 대한 헤지 및 이에 대한 회계처리

① R의 외환팀은 2008. 1.경부터 선박수주계약이나 가계약이 체결되지 않은 소위 수주예정분을 감안하여 이미 수주계약이 체결되어 입금될 예정인 외환을 매도하는 헤지거래를 함으로써 2008년 한 해 동안 수주한 금액보다 매도헤지를 한 금액이 더 많아지는 비정상적인 상황이 발생하게 되었다.

② 위와 같은 헤지물량의 확대는 2008년 환율이 일시적으로 상승하였으나 경제연구소나 투자은행들의 예측처럼 조만간 다시 떨어질 것이라는 R 외환팀의 판단에 기한 것이었으나, 실제로는 환율이 계속 상승하여 2008. 12. 1,374원에 이르렀을 뿐만 아니라 2012년말까지 1,100원대가 유지되었다. 이에 따라 2007년부터 2008년까지 한 헤지 물량의 확대가 R의 2008년 이후 매출액 감소, 공사손실충당금 증가 및 영업손실의 발생이라는 결과를 초래하게 되었다.

③ 당심의 QW에 대한 2015. 10. 7.자 사실조회회신, R CJ의 진술(증가 111호) 등에 의하면 수주예정분에 대하여는 위험회피회계를 적용할 수 없어 매매목적으로 회계처리를 하여야 함에도 R의 외환팀은 수주예정분에 대한 헤지를 기존 수주분에 대한 위험회피수단으로 지정하였다. 그 결과 2008년 수주예정분에 대한 해지로 인한 손실이 2008년 영업외손실로 일시에 반영되지 않고 2008년 이후 매출액 감소로 인한 영업이익의 감소 또는 손실로 나타나게 되었는데, 수주예정분에 대한 헤지로 인하여 R의 영업이익 감소효과는 적어도 2008년 약 964억 원 내지 1,411억 원, 2009년 1,340억 원 내지 2,149억 원, 2010년 494억 원 내지 958억 원, 2011년 209억 원 내지 350억 원, 2012년 4억 원 내지 10억 원에 이른다.11)

④ R 외환팀의 피고인 F과 CJ는 2008. 10. 14. 헤지비율을 75%에서 85%로 높이는 정책변경으로 추가로 헤지를 한 결과 발생한 기회손실로 인하여 '경고'의 징계를 받았다.

(다) 2008년 3/4분기 PZ, QA 수주취소에 따른 선물환 평가손실에 위험회피회계를 적용

피고인 F을 비롯한 R 회계팀은 2008년 2/4분기에 PZ, QA 수주취소에도 불구하고 선물환에 위험회피중단회계를 적용하지 않은 결과 이를 적용할 경우 반기순 손실이 발생하였음에도 약 1,605억 원의 반기순이익이 나는 것으로 공시하였다.

(라) 2008년 3/4분기 중 3개월 평균 입고 단가를 적용하여 예정원가를 산정

피고인 F을 비롯한 R 회계팀은 2008년 3/4분기 결산과 관련하여 예정원가를 산정함에 있어서 통상 적용하던 최근월 입고단가가 아닌 3개월 평균 입고단가를 적용함으로써 최근월 입고단가를 적용한 경우에 비해 공사손실충당금이 약 463억 원 감소하였고, 그 결과 영업이익은 동액 상당이 늘어났다.

(3) 2008 회계연도 회계분식

(가) 쟁점

제1심은 피고인 A, E이 2008 회계연도 결산과 관련하여 적자가 발생하였음을 알면서도 피고인 F에게 영업이익이 흑자가 나도록 결산하라는 지시를 하여 예정원가를 낮추는 방법으로 회계분식을 하였고 2008년 하반기 환헤지로 인한 손실에 대하여도 피고인 A에게 모두 보고하였다는 피고인 F의 진술 및 이에 부합하는 AI, BT의 진술, 재무리포트의 내용 등을 근거로 피고인 A, E이 피고인 F과 순차로 공모하여 위와 같이 회계분식을 하였다고 판단하였다.

이에 대하여 피고인 A, E은, R의 2008년 영업실적이 손실이 날 상황이 아니었음에도 피고인 F이 2008년 자신이 관장하는 외환팀에서 잘못된 환헤지를 하여 영업손실이 발생하자 이를 감추기 위하여 독자적으로 회계분식을 하였고, 피고인 E은 2008 회계연도 결산에 관여한 사실조차 없으므로, 피고인 F과 공모하여 회계분식을 한 것은 아니라는 취지로 주장한다.

따라서 2008 회계연도 회계분식과 관련한 쟁점은 피고인 A, E을 직접 대면하여 회계분식을 지시받았다는 피고인 F 진술에 신빙성이 있는지 여부이고, 이는 2008 회계연도 영업손실의 원인인 환헤지로 인한 손실을 보고하였는지 여부와 관련되어 있다.

(나) 2008 회계연도 과도한 환헤지 등으로 인한 손실의 발생

기록에 의하면 다음의 사실을 인정할 수 있다.

① R이 부실화된 원인으로는 대형상선, 해양플랜트, 크루즈선 등 수주확대를 위하여 2008년에 RH집단 및 RI그룹에 대규모 투자를 하였으나 2008년 하반기 글로벌 금융위기 이후 해운 및 조선산업의 시장상황이 악화되어 대규모 투자손실이 발생하였고, 국내 조선사들의 수주 경쟁심화에 따른 저가수주로 수익성이 악화되어 손실이 누적되었으며, 수금조건 악화로 유동성 악화가 심화되었던 것을 들 수 있다(2013. 8. 2.자 AQ회계법인이 작성한 '경영정상화보고서'의 내용이다, 수사기록 3-4책 1923쪽).

R은 세계적인 조선, 해운경기 불황의 여파로 인한 저가수주, 강재단가 급등, 새로운 선박의 건조로 인한 원가부담 증대, 환율상승으로 인한 선박제조예정원가의 상승 및 환헤지로 인한 손실 등이 발생하였고, 그 결과 2008년 1/4분기에는 약 437억 원의 영업이익이 발생하였으나 2/4분기부터 영업실적이 악화되어 2/4분기 영업이익은 약 291억 원에 그쳤고 3/4분기에는 약 327억 원의 영업손실이 발생하였으며 2008년 한 해 동안 약 1,935억 원의 영업손실이 발생하였다.

R이 위와 같이 2008년 영업손실이 발생한 원인으로는 2008년 강재단가가 급등함에 따라 선박건조 재료비가 연간 약 1,129억 원 상승한 점,12) 대형 컨테이너선 등을 새로이 건조하게 됨에 따른 학습비용이 연간 약 1,489억 원 추가로 발생한 점, 저가로 수주된 선박의 건조 등을 들 수 있다.

④ 또한 2008년에는 연초부터 연말까지 환율이 지속적으로 상승하고 있었는데 R은 2008년 1월경 수주예정분을 감안하여 외환헤지비율을 75%에서 85%로 상향조정하여 그 무렵 헤지물량이 급격히 증가하였을 뿐만 아니라 본계약이 체결되지 않고 가계약(LOI)만 체결된 상태에서 헤지를 하였음에도 본계약이 체결되지 않는 바람에 기존 수주된 선박의 입금예정액에 대하여 가계약에 대한 헤지를 재지정을 함으로써 더욱 헤지비율이 높아지게 되어 헤지비율이 전체 외화입금예정액의 75%를 훨씬 초과하게 되었다. 그런데 외화입금예정액에 대하여 헤지를 하였을 경우 원화매출액이 헤지시점의 환율로 고정되기 때문에 2008년 매출액이 헤지비율을 75%로 유지하였을 경우에 비하여 결과적으로 앞에서 본 바와 같이 약 964억 원 내지 1,411억 원 적어지는 평가 손실 [외화매출액 X (외화매출금이 입금될 당시의 환율 - 헤지시점의 환율)]이 발생하였고, 이러한 점도 2008 회계연도 연말결산에서 영업손실이 발생하는 주요한 하나의 원인이 되었다.

(다) 피고인 F 진술의 신빙성

위 법리에 비추어, 제1심과 당심이 적법하게 채택하여 조사한 증거들에 의하여 인정할 수 있는 다음과 같은 사정을 종합하면, 피고인 A, E으로부터 2008 회계연도 결산과 관련하여 회계분식을 지시받았다는 피고인 F의 진술은 피고인 F이 단독으로 회계분식을 하였다고 볼 합리적인 의심을 배제할 수 없어 그 신빙성을 인정할 수 없다.

① R은 2008년초 환율이 하락하는 추세를 보이고 2008년 환율이 하락할 것이라는 예측이 지배적이자 2008. 1. 15. Q그룹 외환TFT에서 환헤지 비율을 75%에서 85%로 상향시키는 결정을 하였다. 위 결정에 따라 피고인 F 등 R의 외환팀은 아직 수주가 되지 않았을 뿐만 아니라 가계약조차 체결되지 않은 소위 수주예정분 12억 3,000 만불에 대한 헤지를 함으로써 헤지비율이 급격하게 높아졌다.

피고인 F은 당심에서 재무리포트 등을 통하여 피고인 A에게 수주예정분에 대한 헤지사실을 모두 보고하였다고 진술하였으나, 피고인 A는 헤지비율을 85%로 상향시키는 정책 변경이 있었다는 사실을 알고 있었으나 위와 같이 수주예정분에 대한 투기적 헤지거래를 하고 있었다는 사실은 몰랐다고 변소하고 있고, 2008. 2. 15.자 재무리포트(증가 82호)에도 '환헤지현황(LOI체결분 포함)' '• 2008년 수주를 전제로 한 사전헤지'라는 문구가 동시에 기재되어 있어 '수주를 전제로 한 사전 헤지'가 가계약 체결분에 대한 헤지인지 아니면 가계약도 체결되지 않은 소위 수주예정분에 대한 헤지를 의미하는지 분명하지 않아 피고인 A로서는 '수주를 전제로 한 사전 헤지'가 종전부터 진행되고 있던 가계약에 대한 헤지를 의미하는 것으로 인식하였을 가능성이 있다. 따라서 피고인 A가 위와 같은 재무리포트를 통하여 수주예정분에 대한 헤지사실을 알았다고 단정할 수 없다 할 것이다.

또한 피고인 F은 당심에서 2007. 12.경 피고인 E이 팀장으로 있던 외한TFT에서 소위 수주예정분에 대한 헤지를 결정하였기 때문에 피고인 E이 수주예정분에 대한 헤지. 사실을 알고 있었다고 진술하였으나, 피고인 E은 2007. 12. 18. 외환TFT에서 수주예정분에 대한 헤지를 보류하기로 결정하고 외환TFT 팀장에서 물러났기 때문에 2008년 수주예정분에 대한 헤지가 진행된 사실을 몰랐다고 변소하고 있고, 2007. 12. 18.자 외환TFT 회의록에 '예정분에 대한 헤지는 보류(검토)'라고 기재되어 있으며 R이 헤지비율을 75%에서 85%로 상향하는 정책변경을 한 것은 외환TFT 회의록에 의하더라도 2008. 1. 15.이므로, 피고인 E이 외환TFT 팀장에서 물러난 2007. 12, 31. 이전에 이미 수주예정분에 대한 헤지가 진행되고 있었다고 하더라도 피고인 E이 팀장에서 퇴임하기 직전의 상황임을 고려하면 피고인 E이 이를 몰랐을 가능성을 배제할 수 없다.