사건

2019노2186 특정범죄가중처벌등에관한법률위반(조세), 조세범처

벌법위반

피고인

A

항소인

피고인

검사

위수현(기소), 유두열(공판)

변호인

변호사 김종석, 이재홍, 이연우

원심판결

서울동부지방법원 2017. 1. 12. 선고 2016고합174 판결

환송 전 당심판결

서울고등법원 2017. 7. 13. 선고 2017노303 판결

판결선고

2020. 6. 26.

피고인을 징역 1년 6월에 처한다.

다만, 이 판결 확정일부터 2년간 위 형의 집행을 유예한다.

피고인에 대한 벌금형의 선고를 유예한다.

이유

1. 소송의 경과와 이 법원의 심판범위

가. 소송의 경과

1) 원심은 이 사건 공소사실을 모두 유죄로 판단하였고, 이에 대하여 피고인은 공소사실 불특정, 사실오인 내지 법리오해, 양형부당을 이유로 항소하였다.

2) 환송 전 당심은 원심판결을 파기하면서 이 사건 공소사실 중 세금계산서 미발행으로 인한 조세범처벌법위반의 점과 K 관련 세금계산서 미수취로 인한 조세범처벌법 위반의 점에 대하여는 주문 무죄를 선고하고, 나머지 점에 대하여는 유죄를 인정하면서[다만, 주식회사 C(이하 'C'라 한다)에 대한 부가가치세 조세포탈로 인한 조세범처벌법위반 및 특정범죄가중처벌등에관한법률(이하 '특정범죄가중법'이라 한다)위반(조세) 부분에 대하여는 범죄사실의 증명이 없음을 들어 이유에서 무죄로 판단하였다] 피고인에 대하여 징역 1년 6월에 집행유예 3년, 벌금 23억 원의 형을 선고하였다. 이에 피고인이 환송 전 당심판결의 유죄 부분에 대하여 상고하였다.

3) 대법원은 C에 대한 법인세 부과처분을 취소하는 행정판결이 확정되었으므로 그 판결은 피고인이 C에 대한 법인세를 포탈하였다는 부분에 대하여 무죄로 판단할 증거가 새로 발견된 때에 해당한다는 이유로 피고인의 법인세 포탈로 인한 특정범죄가중법 위반(조세) 부분에 관한 부분은 그대로 유지될 수 없고, 나머지 부분에 관한 상고는 이유 없다고 판단하고, 나아가 환송 전 당심판결 중 법인세 포탈로 인한 특정범죄가중법 위반(조세) 부분을 파기하여야 하는데, 환송 전 당심은 이 부분과 나머지 유죄 부분이 형법 제37조 전단의 경합범관계에 있다는 이유로 하나의 형을 선고하였으므로, 환송전 당심판결 중 유죄 부분(이유 무죄 부분 포함)이 전부 파기되어야 한다면서 이를 파기하여 이 법원에 환송하였다.

나. 이 법원의 심판범위

1) 상고심에서 상고이유의 주장이 이유 없다고 판단되어 배척된 부분은 그 판결 선고와 동시에 확정력이 발생하여 이 부분에 대하여는 피고인은 더 이상 다툴 수 없고, 또한 환송받은 법원으로서도 이와 배치되는 판단을 할 수 없다(대법원 2011. 10. 13. 선고 2011도8478 판결 등 참조). 또한 환송 전 항소심에서 포괄일죄의 일부만이 유죄로 인정된 경우 그 유죄부분에 대하여 피고인만이 상고하였을 뿐 무죄부분에 대하여 검사가 상고를 하지 않았다면 상소불가분의 원칙에 의하여 무죄부분도 상고심에 이심되기는 하나 그 부분은 이미 당사자 간의 공격방어의 대상으로부터 벗어나 사실상 심판대상에서부터도 벗어나게 되어 상고심으로서도 그 무죄부분에까지 나아가 판단할 수 없는 것이고, 따라서 상고심으로부터 위 유죄부분에 대한 항소심판결이 잘못되었다는 이유로 사건을 파기환송받은 항소심은 그 무죄부분에 대하여 다시 심리판단하여 유죄를 선고할 수 없다(대법원 1991. 3. 12. 선고 90도2820 판결 등 참조).

2) 따라서, ① 환송 전 당심판결 중 주문 무죄 부분(세금계산서 미발행으로 인한 조세범처벌법위반 부분과 K 관련 세금계산서 미수취로 인한 조세범처벌법위반 부분)은 검사가 그에 대한 상고를 제기하지 아니함으로써 분리 · 확정되었고, ② 환송 전 당심 판결의 각 이유 무죄 부분에 대하여는 검사가 상고하지 않았으므로 위 각 이유 무죄 부분은 환송 후 당심에 이심되기는 하나 당사자의 공격 · 방어의 대상에서 벗어나 사실상 심판대상에서 이탈하게 되므로 이에 대하여는 환송 전 당심판결의 무죄 결론에 따르고 환송 후 당심에서 다시 판단하지 아니한다.

2. 항소이유의 요지1)

가. 사실오인 내지 법리오해

C의 거래와 관련하여 과세관청이 부당행위계산부인 규정을 적용하여 과세처분을 하였으므로 피고인의 경우 세금계산서 발행 의무가 없는 부분과 관련하여서는 법인세를 포탈한 것으로 볼 수 없다. 그럼에도 원심은 사실을 오인하거나 법리를 오해하여 특정범죄가중법위반(조세)죄를 유죄로 인정하였다.

나. 양형부당

원심이 피고인에게 선고한 형(징역 2년, 집행유예 3년 및 벌금 30억 원)은 너무 무거워서 부당하다.

3. 판단

피고인의 항소이유에 관한 판단에 앞서 피고인의 법인세 포탈로 인한 특정범죄가중법위반 부분 공소사실에 관하여 직권으로 본다.

가. 이 부분 공소사실의 요지

피고인은 실제 매출장부를 별도로 작성 · 관리하면서 현금매출에 대해 그 매출사실을 세무관계 장부에 기재하지 않고 법인세 등을 신고함에 있어 매출금액을 누락한 자료를 제출 · 신고하여 소득금액을 은폐하는 등의 부정한 방법으로 조세를 포탈하기로 마음먹었다.

피고인은 2012년경 C의 법인세 신고를 하면서 2011년 법인세 87,130,893원, 2013년경 C의 법인세 신고를 하면서 2012년 법인세 81,703,778원, 2014년경 C의 법인세 신고를 하면서 2013년 법인세 61,618,504원을 각 포탈하였다.

나. 판단

기록에 의하여 인정할 수 있는 다음과 같은 사정, 즉 ① 동대문세무서장은 2015. 8. 11. C와 피고인이 특수관계에 있어 C가 피고인에게 의류를 원가에 공급한 것은 부당행위로서 부인되어야 하고 공급한 의류의 가액을 적정한 시가에 따라 다시 산출한 후 증액된 과세표준에 따라 법인세가 과세되어야 한다는 전제에서, C에 대하여 2011년 316,763,740원, 2012년 245,250,110원, 2013년 149,990,930원의 각 법인세 부과처분(이하 '이 사건 각 법인세 부과처분'이라 한다)을 한 점, ② 그런데 피고인과 C가 동대문 세무서장 등을 상대로 제기한 이 사건 각 법인세 부과처분 등 취소소송에서 2018. 6. 15. 매출누락액 산정 방법이 위법하다는 이유로 이 사건 각 법인세 부과처분을 취소하는 판결이 선고되었고(서울행정법원 2018. 6. 15. 선고 2016구합73764 판결), 동대문세무서장이 이 부분에 대하여 항소하였으나 2019. 1. 31. 항소기각 판결이 선고되었으며(서울고등법원 2019. 1. 31. 선고 2018누54578 판결), 동대문세무서장이 이 부분에 대하여 상고하였으나 상고가 기각(대법원 2019. 7. 11.자 2019두37929 판결)되어 위 판결이 확정된 점 등에 비추어 보면, 검사가 제출한 증거들만으로는 피고인이 C에 대한 2011년 87,130,893원, 2012년 81,703,778원, 2013년 61,618,504원의 각 법인세를 포탈하였다는 사실이 합리적인 의심의 여지가 없이 증명되었다고 인정하기 어렵고, 달리 이를 인정할 만한 증거가 없다.

4. 결론

그렇다면 원심판결에는 앞서 본 직권파기사유가 있으므로 피고인의 항소이유에 관한 판단을 생략한 채 형사소송법 제364조 제2항에 따라 원심판결 중 세금계산서 미발행으로 인한 조세범처벌법위반 부분과 K 관련 세금계산서 미수취로 인한 조세범처벌법 위반 부분을 제외한 나머지 부분을 파기하고, 변론을 거쳐 다시 다음과 같이 판결한다.

[다시 쓰는 판결 이유: 확정된 환송 전 당심 주문 무죄 부분을 제외한 나머지 부분]

범죄사실 및 증거의 요지

이 법원이 인정하는 범죄사실 및 그에 대한 증거의 요지는 원심판결의 범죄사실 중 제1의 나, 다항을 삭제하고, 제2항을 아래와 같이 변경하는 외에는 원심판결의 각 해당란 기재와 같으므로, 형사소송법 제369조에 따라 이를 그대로 인용한다.

[변경하는 범죄사실]

2. 조세포탈

피고인은 실제 매출장부를 별도로 작성 · 관리하면서 현금매출에 대해 그 매출사실을 세무관계 장부에 기재하지 않고 부가가치세 등을 신고함에 있어 매출금액을 누락한 자료를 제출 · 신고하여 소득금액을 은폐하는 등의 부정한 방법으로 조세를 포탈하기로 마음먹었다.

가. 조세범처벌법위반

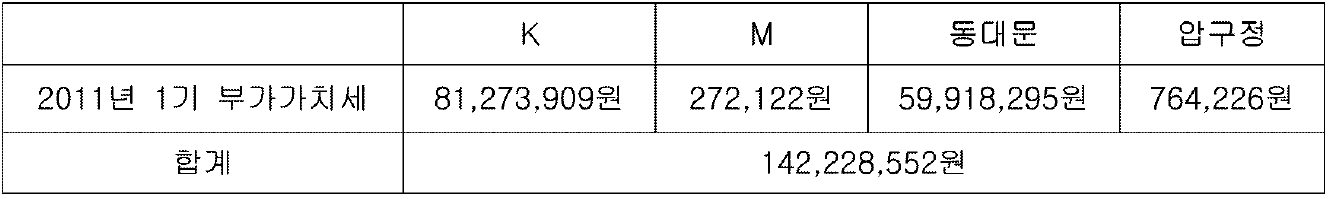

피고인은 2011. 7. 25. K의 2011년 1기분 부가가치세 신고를 하면서 위 기간 동안의 매출액에서 812,739,090원 상당을 누락시키고 2011. 7. 26. 그 납부기한이 경과함으로써 2011년도 1기분 부가가치세 81,273,909원을 포탈한 것을 비롯하여 아래 표 기재와 같이 부가가치세 합계 142,228,552원을 포탈하였다.

나. 특정범죄가중법위반(조세)

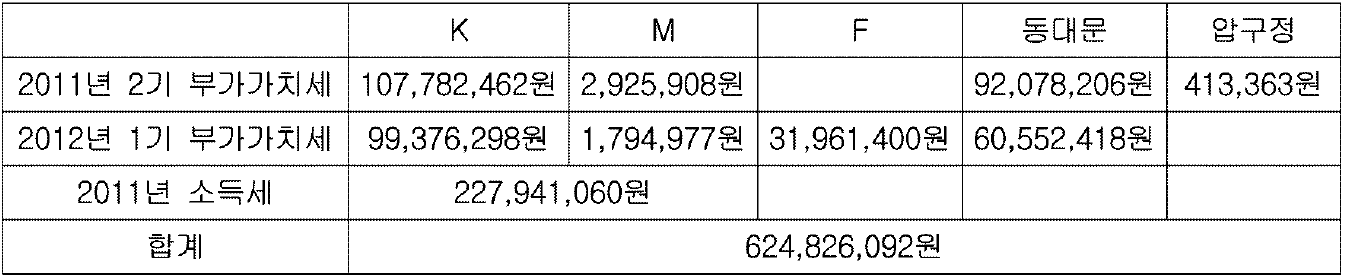

1) 피고인은 2012. 1. 25. K의 2011년 2기분 부가가치세 신고를 하면서 위 기간 동안의 매출액에서 1,077,824,620원 상당을 누락시키고 2012. 1. 26. 그 납부기한이 경과함으로써 2011년도 2기분 부가가치세 107,782,462원을 포탈한 것을 비롯하여 2012년 연간 아래 표 기재와 같이 부가가치세, 소득세 등 조세 624,826,092원을 포탈하였다.

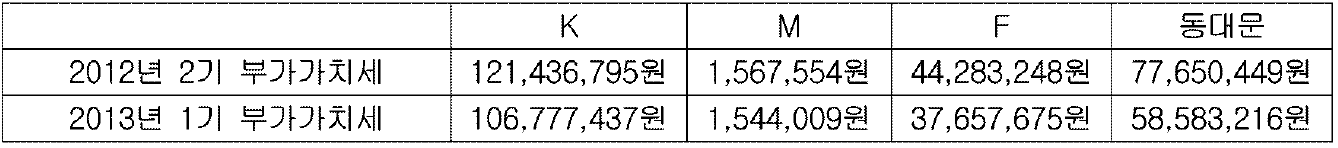

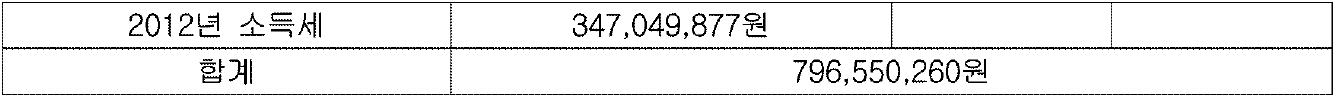

2) 피고인은 2013. 1. 25. K의 2012년 2기분 부가가치세 신고를 하면서 위 기간 동안의 매출액에서 1,214,367,950원 상당을 누락시키고 2013. 1. 26. 그 납부기한이 경과함으로써 2012년도 2기분 부가가치세 121,436,795원을 포탈한 것을 비롯하여 2013년 연간 아래 표 기재와 같이 부가가치세, 소득세 등 조세 796,550,260원을 포탈하였다.

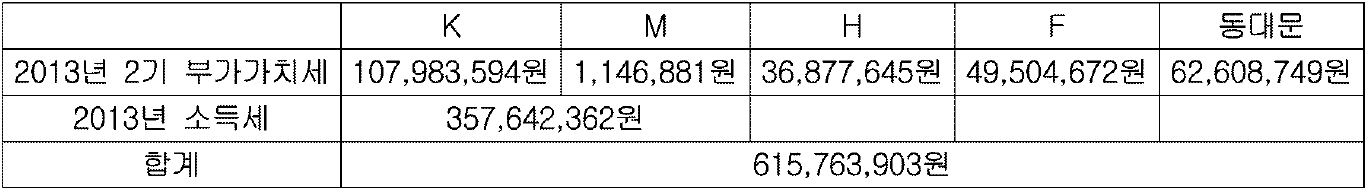

3) 피고인은 2014. 1. 25. K의 2013년 2기분 부가가치세 신고를 하면서 위 기간 동안의 매출액에서 1,079,835,940원 상당을 누락시키고 2014. 1. 26. 그 납부기한이 경과함으로써 2013년도 2기분 부가가치세 107,983,594원을 포탈한 것을 비롯하여 2014년 연간 아래 표 기재와 같이 부가가치세, 소득세 등 조세 615,763,903원을 포탈하였다.

법령의 적용

1. 범죄사실에 대한 해당법조 및 형의 선택

조세범 처벌법 제10조 제2항 제1호(포괄하여 세금계산서 미수취의 점, 징역형 선택), 조세범 처벌법 제3조 제1항 본문(조세포탈의 점, 징역형 선택), 각 특정범죄가중법 제8조 제1항 제2호, 제2항, 조세범 처벌법 제3조 제1항(각 연도별로 포괄하여 조세포탈의 점, 벌금형 병과)

1. 경합범가중

형법 제37조 전단, 제38조 제1항 제2호, 제50조[형과 범정이 가장 무거운 판시 2013년 조세포탈로 인한 특정범죄가중법위반(조세)죄에 정한 징역형에 경합범 가중하되, 병과된 각 벌금형에 대하여는 조세범 처벌법 제20조에 따라 형법 제38조 제1항 제2호를 적용하지 않음]

1. 작량감경

형법 제53조, 제55조 제1항 제3호, 제6호(아래 양형의 이유 중 유리한 정상 참작)

1. 집행유예

형법 제62조 제1항, 제2항(징역형에 대하여, 아래 양형의 이유 중 유리한 정상 거듭 참작)

1. 선고유예

형법 제59조 제1항, 제2항(벌금형에 대하여, 아래 양형의 이유 중 유리한 정상에 비추어 개전의 정상이 현저함)

○ 노역장유치: 500일간[구 형법(2014. 5. 14. 법률 제12575호로 개정되기 전의 것) 제70조, 제69조 제2항]

양형의 이유

1. 법률상 처단형의 범위

○ 징역 1년 6월 ~ 22년 6월

○ 벌금

- 2012년도 조세포탈로 인한 특정범죄가중법위반(조세)죄

: 624,826,092원2)~1,562,065,230원3)

- 2013년도 조세포탈로 인한 특정범죄가중법위반(조세)죄

: 796,550,260원4)~1,991,375,650원5)

- 2014년도 조세포탈로 인한 특정범죄가중법위반(조세)죄

: 615,763,903원6)~1,539,406,757원7)

2. 양형기준상 권고형의 범위(징역형)

가. 제1범죄[각 특정범죄가중법위반(조세)]

[유형의 결정] 조세범죄 > 02. 특정범죄가중법상 조세포탈 > [제2유형] 10억 원 이상, 200억 원 미만

[특별양형인자] 감경요소: 실제 이득액이 경미한 경우

[권고영역 및 권고형의 범위] 감경영역, 징역 1년 8월~5년(동종경합 합산 결과 1단계 상승으로 형량범위 하한의 1/3 감경)

나. 제2범죄(조세포탈로 인한 조세범처벌법위반)

[유형의 결정] 조세범죄 > 01. 일반 조세포탈 > [제1유형] 3억 원 미만

[특별양형인자] 없음

[권고영역 및 권고형의 범위] 기본영역, 징역 6월~10월

다. 제3범죄(세금계산서 미수취로 인한 조세범처벌법위반)

양형기준이 설정되어 있지 않음

라. 다수범죄 처리기준에 따른 권고형의 범위: 징역 1년 8월 이상(양형기준이 설정된 범죄와 양형기준이 설정되지 아니한 범죄가 형법 제37조 전단 경합범 관계에 있으므로 양형기준이 설정된 범죄에 대한 양형기준상 권고형량 범위의 하한을 따른다)

3. 선고형의 결정: 징역 1년 6월에 집행유예 2년, 벌금형의 선고유예

피고인이 범한 세금계산서 미수취 및 조세포탈 행위는 국가의 조세질서를 어지럽히고 조세정의를 훼손할 뿐 아니라 일반 국민의 납세의식에도 악영향을 끼치는 중대한 범죄이다. 피고인이 포탈한 세액의 총 합계가 21억 원이 넘는 거액으로서, 이에 대한 피고인의 책임도 결코 가볍지 않다.

다만, 피고인에게 별다른 범죄의 전력이 없는 점, 이 사건 범행에 이르게 된 경위에 참작할 만한 사정이 있는 점, 피고인이 이 사건 범행을 반성하며 깊이 뉘우치고 있는 점, 피고인의 자진납세 및 피고인 소유 부동산들에 대한 공매절차 등을 통해 포탈한 세금의 대부분을 납부하였거나 납부할 예정인 점(2020. 6. 16. 기준으로 피고인은 포탈세액 중 약 17억 6,000만 원 정도의 세금을 납부하였고, 현재 공매절차 진행 중인 부동산들의 낙찰가액 또는 감정가액의 합계액이 약 31억 원 정도이므로 이 사건 포탈 세액의 대부분이 납부될 것으로 보인다), 이 사건 범행 후 피고인이 운영 사업체의 사업구조를 개선하는 등 투명한 사업 운영을 위해 최선의 노력을 다하고 있는 것으로 보이는 점 등을 피고인에 대한 유리한 정상으로 참작하고, 그 밖에 피고인의 연령, 성행과 환경, 범행의 동기, 수단과 결과, 범행 후의 정황 등 이 사건 변론에 나타난 양형의 조건을 종합적으로 고려하여 양형기준의 하한을 다소 벗어나 위와 같이 형을 정한다.

무죄 부분

이 부분 공소사실의 요지는, 위 '3. 판단'의 가.항 기재와 같은바, 이는 같은 나.항에서 살펴 본 바와 같이 범죄사실의 증명이 없는 때에 해당하므로 형사소송법 제325조 후단에 따라 무죄를 선고하여야 할 것이나, 각 이와 포괄일죄의 관계에 있는 판시 각 특정범죄가중법위반(조세)죄를 유죄로 인정한 이상 주문에서 따로 무죄의 선고를 하지 않는다.

판사

재판장 판사 오석준

판사 이정환

판사 정수진

주석

1) 피고인의 변호인은 2020. 1. 8. 환송 후 당심 6회 공판기일에서 "환송 전 당심에서 항소이유로 주장한 내용 중 법인세 포탈 부분에 대한 사실오인 내지 법리오해, 양형부당을 제외한 나머지 부분에 대한 주장은 모두 철회한다"는 취지로 진술하였다.

2) 2012년도 포탈세액 624,826,092원 × 2(하한) × 1/2(작량감경)

3) 2012년도 포탈세액 624,826,092원 × 5(상한) × 1/2(작량감경)

4) 2013년도 포탈세액 796,550,260원 × 2(하한) × 1/2(작량감경)

5) 2013년도 포탈세액 796,550,260원 × 5(상한) × 1/2(작량감경)

6) 2014년도 포탈세액 615,763,903원 × 2(하한) × 1/2(작량감경)

7) 2014년도 포탈세액 615,763,903원 × 5(상한) × 1/2(작량감경), 원 미만 버림