사건

2018구합5868 증여세부과처분 취소청구

원고

재단법인 ○○ 장학재단

소송대리인 변호사 & & , % % , ●● , SS , OO

피고

동울산세무서장

소송수행자 @ @ , # # , $ $

소송대리인 변호사 * *

변론종결

2019 . 1 . 24 .

판결선고

2019 . 2 . 14 .

주문

1 . 원고의 청구를 기각한다 .

2 . 소송비용은 원고가 부담한다 .

청구취지

피고가 2018 . 2 . 5 . 원고에게 한 2012년 귀속 증여세 27 , 305 , 778 , 200원의 부과처분을 모두 취소한다 .

이유

1 . 기초사실

가 . 원고 ( 이하 편의상 ' 원고 재단 ' 이라 한다 ) 는 1983 . 12 . 22 . A가 5억 원 상당의 주 식 등을 출연하여 설립된 공익법인의 설립 및 운영에 관한 법률에 따른 공익법인으로 서 , 설립 이후 장학금 지급 사업 , 학술연구 활동지원 등의 사업을 하여 왔다 .

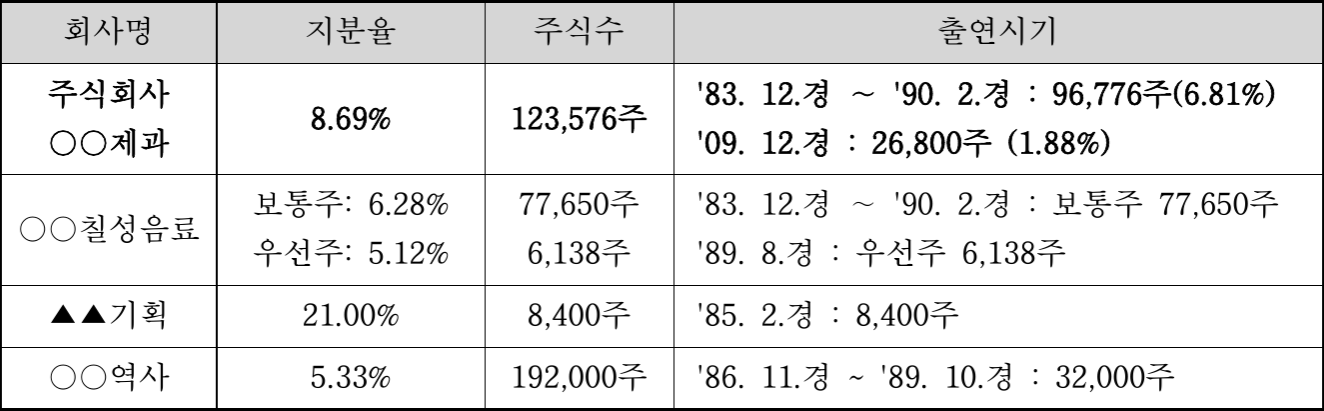

나 . 2012 . 12 . 31 . 현재 원고 재단이 보유하고 있는 내국법인에 대한 주식 중 해당 내국법인의 의결권 있는 발행주식의 5 % 를 초과하는 주식은 아래 표 기재와 같다 .

다 . 구 상속세법이 1993 . 12 . 31 . 법률 제4662호로 일부개정 ( 1994 . 1 . 1 . 시행 ) 되면서  공익법인이 출연받은 재산의 가액은 증여세 과세가액에 산입하지 아니하나 , 공익법인 이 출연받은 주식과 출연 당시 해당 공익법인이 보유하고 있는 동일한 내국법인의 주 식을 합한 것이 그 내국법인의 의결권 있는 발행주식총수의 100분의 5 ( 개정 전 100분 의 20 ) 를 초과하는 경우에는 초과부분을 증여세 과세가액에 산입하도록 하였고 , 구 상 속세 및 증여세법이 법률 2007 . 12 . 31 . 법률 제8828호로 일부개정 ( 2008 . 1 . 1 . 시행 ) 되 면서 , 공익법인 중 성실공익법인의 경우에는 발행주식총수의 100분의 10을 초과하는 경우에 초과부분을 증여세 과세가액에 산입하도록 하였다 .

공익법인이 출연받은 재산의 가액은 증여세 과세가액에 산입하지 아니하나 , 공익법인 이 출연받은 주식과 출연 당시 해당 공익법인이 보유하고 있는 동일한 내국법인의 주 식을 합한 것이 그 내국법인의 의결권 있는 발행주식총수의 100분의 5 ( 개정 전 100분 의 20 ) 를 초과하는 경우에는 초과부분을 증여세 과세가액에 산입하도록 하였고 , 구 상 속세 및 증여세법이 법률 2007 . 12 . 31 . 법률 제8828호로 일부개정 ( 2008 . 1 . 1 . 시행 ) 되 면서 , 공익법인 중 성실공익법인의 경우에는 발행주식총수의 100분의 10을 초과하는 경우에 초과부분을 증여세 과세가액에 산입하도록 하였다 .

라 . 원고 재단은 주식회사 ○○제과 ( 이하 ' ○○제과 ' 라 한다 ) 에 대한 주식 96 , 776주 ( 6 . 81 % ) 를 출연받은 상태에서 2009 . 12 . 29 . A로부터 ○○제과에 대한 주식 26 , 800주 ( 1 . 88 % ) 를 추가로 출연받았으나 ( 합계 8 . 69 % ) , 원고 재단이 성실공익법인 ( 출연자 또는 그의 특수관계인이 공익법인의 이사 현원의 5분의 1을 초과하지 아니하는 공익법인 ) 에 해당하여 , 추가 출연분이 과세가액에 산입되지 않았다 .

2 . 처분의 경위

가 . 원고 재단에는 2012 . 12 . 31 . 현재 총 6명 [ B ( 이사장 ) , C , D , E , F , G ] 의 이사가 재임하고 있었는데 , 그 중 A의 장녀인 B는 2012 . 2 . 8 . 원고 재단의 이사장으로 , C는 ○○케미칼 주식회사의 사외이사로 재직하다가 2012 . 3 . 경 퇴직한 후 2012 . 7 . 4 . 원고 재단의 이사로 , D는 주식회사 □□의 대표이사로 재직하다가 2010 . 2 . 경 퇴직한 후 2012 . 7 . 4 . 원고 재단의 이사로 각 취임하였다 .

나 . 부산지방국세청장은 2017 . 6 . 7 . 부터 같은 해 7 . 20 . 까지 원고 재단에 대한 증여 세 조사를 실시한 결과 , ○○케미칼 주식회사와 주식회사 □□은 A가 그 경영에 관하 여 사실상의 영향력을 행사하고 있는 기업집단인 ○○그룹의 소속기업에 해당하고 , C 과 D는 위 각 소속기업에서 임원으로 재직하다가 퇴직 후 5년이 경과하지 않아 A의 특수관계인에 해당하므로 , 원고 재단은 특수관계인이 이사 현원의 5분의 1을 초과하여 성실공익법인의 지위를 상실한 것으로 판단하였다 .

다 . 이에 피고는 상속세 및 증여세법 제48조 제11항 제1호에 따라 , ○○제과 발행주 식총수의 100분의 5를 초과하여 2009 . 12 . 29 . 추가 출연받은 ○○제과 주식 26 , 800 주1 ) 에 대하여 그 가액을 42 , 716 , 600 , 400원으로 평가 ( C , D가 취임한 사업연도 종료일인 2012 . 12 . 31 . 기준 ) 한 후 , 2017 . 9 . 5 . 원고 재단에게 2012년 귀속 증여세 20 , 898 , 300 , 200원을 부과 · 고지하였다 .

라 . 피고는 위 추가 출연분에 대하여 최대주주 할증평가를 한 다음 , 2018 . 2 . 5 . 원고 재단에게 2012년 귀속 증여세 6 , 407 , 478 , 000원을 증액경정하여 추가로 부과 · 고지 ( 앞 선 부과 · 고지와 합쳐 , 이하 ' 이 사건 처분 ' 이라 한다 ) 하였다 .

마 . 원고는 2017 . 10 . 20 . 조세심판원에 2017 . 9 . 5 . 자 부과 · 고지의 취소를 구하는 심판청구를 하였고 , 심판도중 피고가 2018 . 2 . 5 . 추가 부과 · 고지를 하자 2018 . 3 . 7 . 심판대상을 이 사건 처분으로 변경하였으며 , 조세심판원은 2018 . 6 . 22 . 위 청구를 기 각하였다 .

【 인정근거 】 다툼 없는 사실 , 갑 제1 내지 4호증 , 을 제1 내지 31호증 ( 가지번호가 있는

것은 가지번호 포함 ) 의 각 기재 , 변론 전체의 취지

3 . 원고의 주장

다음과 같은 이유에서 C , D는 출연자인 A의 특수관계인에 해당되지 않으므로 , 이와 다른 전제에서 이루어진 이 사건 처분은 위법하다 .

77 . C

상속세 및 증여세법 시행령 제12조의2 제1항 제3호가 2014 . 2 . 21 . 제25195호로 개정되면서 , 기업집단의 소속기업에서 사외이사로 재직하다가 퇴직한 자는 특수관계인 에서 제외되었고 , 개정 시행령 부칙 제3조에서 개정규정은 시행 ( 2014 . 2 . 21 . ) 후 증여 세를 결정하는 분부터 적용하도록 하였으므로 , 2014 . 2 . 21 . 이후 증여세를 결정한 이 사건에서 , ○○그룹의 소속기업인 ○○케미칼 주식회사에서 사외이사로 재직하다가 퇴 직한 C는 A의 특수관계인으로 볼 수 없다 .

나 . D .

1 ) 상속세 및 증여세법 기준

상속세 및 증여세법 시행령이 2012 . 2 . 2 . 대통령령 제23591호로 일부개정되기 전 ( 이하 ' 개정 전 상증세법 시행령 ' 이라 한다 ) 에는 , 출연자가 법인이 아닌 개인인 경우 라면 , 출연자가 그 경영에 관하여 사실상의 영향력을 행사하고 있는 기업집단의 소속 기업에서 , 재직하다가 퇴직한 사람이라도 출연자의 특수관계인에 해당되지 않았으나 , 상속세 및 증여세법 시행령이 2012 . 2 . 2 . 대통령령 제23591호로 일부개정 ( 이하 ' 개정 상증세법 시행령 ' 이라 한다 ) 되면서부터 비로소 특수관계인에 해당되게 되었고 , 개정 시 행령 부칙 제2조에서는 개정 규정은 시행 ( 2012 . 2 . 2 . ) 후 최초로 상속이 개시되거나 증여받은 것부터 적용되도록 하였다 .

그렇다면 , D가 ○○그룹의 소속기업인 주식회사 □□의 대표이사로 재직하다가 퇴직하였다고 하더라도 , 개정 규정 시행 전에 원고 재단이 이미 A로부터 증여를 받은 이 사건에는 , 개정 상증세법 시행령이 적용될 수 없으므로 , D는 A의 특수관계인에 해 당되지 않는다 .

2 ) 국세기본법 우선 적용

국세기본법이 2011 . 12 . 31 . 법률 제11124호로 개정 ( 2012 . 1 . 1 . 시행 ) 되면서 제2 조 ( 정의규정 ) 제20호에서 특수관계인에 관한 규정 ( 구체적인 범위는 같은 법 시행령 제 1조의2에서 정함 ) 을 둔 이래 퇴직 임원을 특수관계인으로 규정한 적이 없다 .

한편 , 국세기본법 제3조 제1항 본문에 의하면 국세기본법은 개별세법에 우선하 여 적용되는 것이고 , 이에 대한 예외는 같은 항 단서에 의하여 같은 항 각 호에 열거 된 사항에 한하여 , 법률 형태의 특례규정으로만 허용되는데 , 국세기본법 제3조 제1항 각 호에서는 , 특수관계인의 범위를 정하고 있는 ' 국세기본법 제1장 ( 총칙 ) 제1절 ( 통칙 ) 제2조 ' 를 개별세법으로 하여금 특례규정을 둘 수 있는 예외적인 경우로 규정하지 않고 있을 뿐만 아니라 , 법률이 아닌 상속세 및 증여세법 시행령에서 퇴직 임원을 특수관계 인으로 규정하고 있으므로 , 상속세 및 증여세법 시행령상 특수관계인 규정을 국세기본 법 우선 적용원칙의 예외가 되는 특례규정으로 볼 수 없다 .

4 . 관계 법령

별지 기재와 같다 .

5 . 판단

가 . C가 특수관계인인지 여부

1 ) 상속세 및 증여세법 시행령이 2014 . 2 . 21 . 대통령령 제25195호로 일부개정되 면서 출연자가 그 경영에 관하여 사실상의 영향력을 행사하고 있는 기업집단의 소속기 업에서 , 사외이사로 재직하다가 퇴직한 사람은 출연자의 특수관계인에서 제외되었고 , 개정 시행령 부칙 제3조 ( 특수관계인의 범위에 관한 적용례 ) 에서 개정규정은 이 영 시 행 ( 2014 . 2 . 21 . ) 후 증여세를 결정하는 분부터 적용하도록 하였다 .

2 ) 이 사건에서 보건대 , C는 출연자인 A가 그 경영에 관하여 사실상의 영향력을 행사하고 있는 기업집단 ( ○○그룹 ) 의 소속기업인 ○○케미칼 주식회사에서 사외이사로 재직하다가 퇴직한 후 위 개정 규정이 시행되기 전인 2012 . 7 . 4 . 원고 재단의 이사로 취임하였으나 , 피고는 성실공익법인의 지위를 상실한 원고 재단에 대하여 증여세를 결 정하지 않고 있다가 개정 규정이 시행된 이후에 증여세를 결정한 이 사건에서 , 개정 규정에 따라 특수관계인인지 여부를 판단하여야 하므로 , C는 A의 특수관계인에 해당되 지 않는다고 보아야 한다 .

3 ) 이에 대하여 피고는 , C가 ○○케미칼 주식회사의 사외이사이자 ' 감사위원 ' 으로

재직하다가 퇴직하였으므로 개정 규정과 무관하게 ○○케미칼 주식회사에서 ' 임원 ' 으로 재직하다가 퇴직한 자로서 A의 특수관계인에 해당한다고 주장한다 .

그러나 C가 원고 재단의 이사로 취임할 무렵 시행되던 상속세 및 증여세법 시행령에서는 특수관계인에 해당하는 임원의 범위는 법인세법 시행령에서 정하는 바에 따르도록 하고 있었고 , 당시 법인세법 시행령 제20조 제1항 제4호에서 ' 법인의 회장 , 사장 , 부사장 , 이사장 , 대표이사 , 전무이사 및 상무이사 등 이사회의 구성원 전원과 청 산인 ( 가 . 목 ) ' , ' 합명회사 , 합자회사 및 유한회사의 업무집행사원 또는 이사 ( 나 . 목 ) ' , ' 감사 ( 다 . 목 ) ' , ' 그 밖에 가목부터 다 . 목까지의 규정에 준하는 직무에 종사하는 자 ( 라 . 목 ) ' 를 임원으로 규정하고 있었는데 , 회사가 감사에 갈음하여 설치하는 감사위원회의 구성원 에 불과한 ' 감사위원 ' 을 ' 감사 ' 또는 ' 감사에 준하는 직무에 종사하는 자 ' 라고 보기 어려 울 뿐만 아니라 조세법규의 해석은 특별한 사정이 없는 한 법문대로 해석할 것이고 , 합리적 이유 없이 확장해석하거나 유추해석하는 것은 허용되지 아니하므로 ( 대법원 2012 . 7 . 5 . 선고 2012두3972 판결 등 참조 ) , 감사위원을 특수관계인에 해당하는 임원 으로 볼 수 없다 .

4 ) 따라서 원고의 이 부분 주장은 이유 있다 .

나 . D가 특수관계인인지 여부

1 ) 쟁점의 정리

가 ) 우선 개정 상증세법 시행령에 따를 때 D가 A의 특수관계인에 해당한다는 점에 대해서는 당사자 사이에 다툼이 없다 [ 즉 , D는 본인 ( A ) 이 임원에 대한 임면권의 행사 및 사업방침의 결정 등을 통하여 그 경영에 관하여 사실상의 영향력을 행사하고 있는 기획재정부령으로 정하는 기업집단의 소속 기업에서 퇴직한 후 5년이 지나지 아 니한 임원으로서 특수관계인에 해당 ( 제12조의2 제1항 제3호 가목 ) ] . 그러나 원고는 ① 개정 상증세법 시행령 부칙에 대한 해석상 이 사건에는 개정 전 상증세법 시행령이 적 용되어야 하는데 , 개정 전 상증세법 시행령에 따를 때 D는 A의 특수관계인에 해당되 지 않는다고 주장하고 있다 . 아울러 ② 국세기본법 우선 적용 원칙에 따라 국세기본법 을 기준으로 판단하더라도 D는 A의 특수관계인에 해당하지 않는다고 주장하고 있다 . 이에 대하여 피고는 이 사건에는 개정 상증세법 시행령이 적용되어야 하지만 개정 전 상증세법 시행령에 따르더라도 D는 A의 특수관계인에 해당하고 ( ① 부분 ) , 국세기본법 이 아닌 상속세 및 증여세법에 따라 특수관계인인지 여부를 판단하여야 한다 ( ② 부분 ) 고 주장하고 있다 .

나 ) 한편 , 원고와 피고는 이 사건에 ' 개정 전 상증세법 시행령 ' 과 ' 개정 상증세법 시행령 ' 중 어느 것이 적용되는지와 관련하여 , 개정 상증세법 시행령 ' 부칙 ' 의 해석에 대하여 다투고 있으나 , 피고가 개정 전 상증세법 시행령이 적용되더라도 D는 A의 특 수관계에 해당한다고 주장하고 있고 , 개정 전후로 그 내용이 상이하여야 개정 상증세 법 시행령 부칙의 해석에 의미가 있으므로 , 아래에서는 원고의 ① , ② 주장에 맞추어 ' 개정 전 상증세법 시행령이 적용되는 경우 ' D가 A의 특수관계인에 해당되는지 여부와 국세기본법 우선 적용 여부에 대하여 순서대로 보기로 한다 .

2 ) 개정 전 상증세법 시행령이 적용되는 경우

가 ) 개정 전 상증세법 시행령의 내용

나 ) 판단

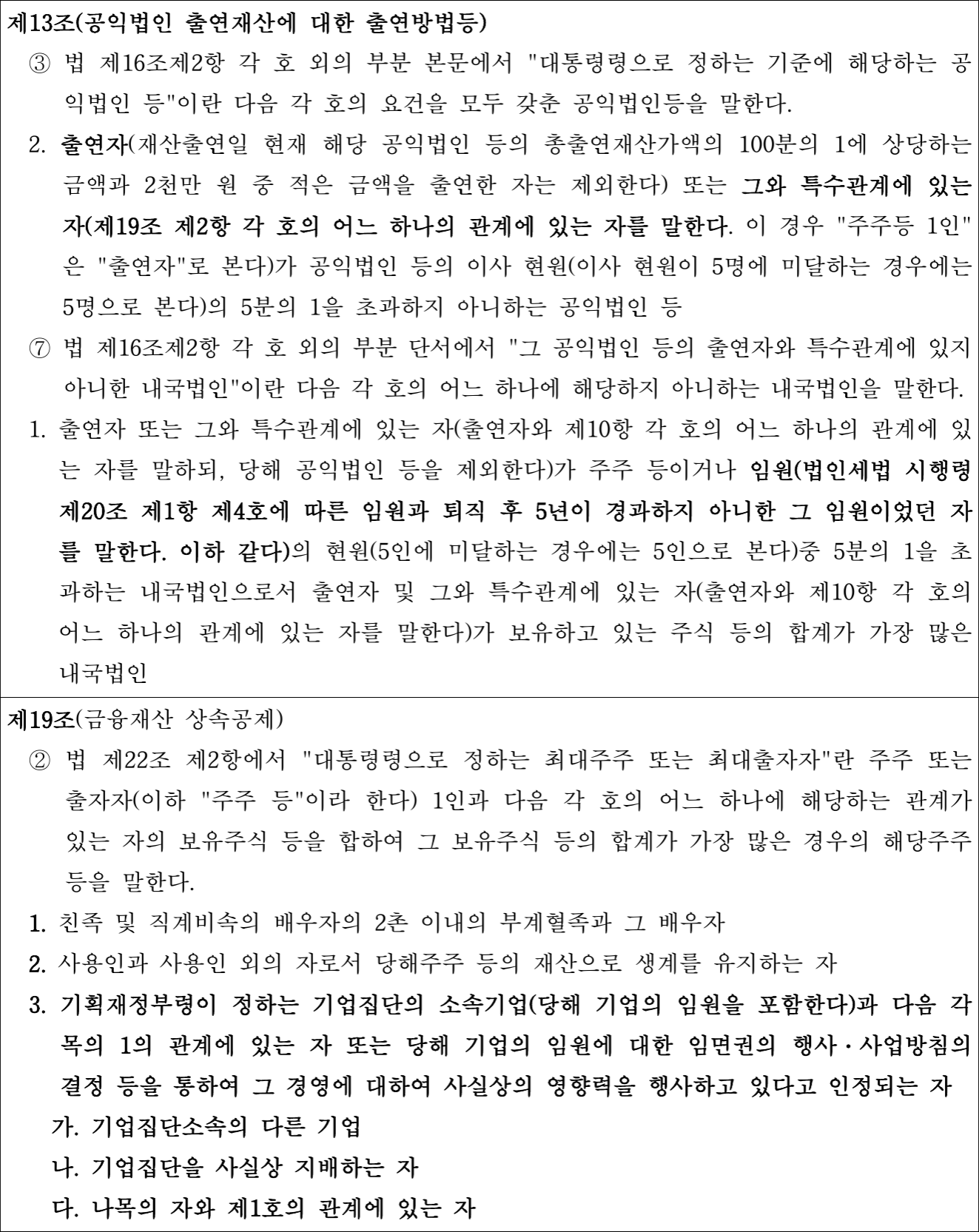

개정 전 상증세법 시행령 제13조 제3항 제2호에 의하면 출연자와 특수관계에

있는 자란 " 출연자와 제19조 제2항 각 호의 어느 하나의 관계에 있는 자 " 를 말한다 . 그리고 같은 시행령 제13조 제7항 제2호에서 " 임원 ( 법인세법 시행령 제20조 제1항 제4 호에 따른 임원과 퇴직 후 5년이 경과하지 아니한 그 임원이었던 자를 말한다 . 이하 같다 ) ' 라고 규정하고 있으므로 , 같은 시행령 제19조 제2항 제3호에서 규정된 " 기획재정 부령이 정하는 기업집단의 소속기업 ( 당해 기업의 임원을 포함한다 ) " 에서의 " 임원 " 에는 퇴직 후 5년이 경과하지 아니한 임원이었던 자가 포함됨이 명백하다 .

이에 기초하여 살피건대 , 다음과 같은 사정들에 비추어 보면 , D는 개정 전 상 증세법 시행령에 의하더라도 A의 특수관계인 ( 제19조 제2항 제3호 ) 에 해당한다고 봄이 상당하다 . 따라서 D는 개정 상증세법 시행령 부칙의 해석과 무관하게 , 상속세 및 증여 세법상 특수관계인에 해당한다 .

① 개정 전 상증세법 시행령 제13조 제3항 제2호 및 제19조 제2항 제3호 에 따르면 " 출연자와 기획재정부령이 정하는 기업집단의 소속기업 ( 당해 기업의 임원을 포함한다 ) 관계 " 가 특수관계라는 것인데 , 여기서 출연자와 ( 기획재정부령이 정하는 ) 기 업집단 관계가 어떤 관계인지 그 문언만으로는 선뜻 이해하기 어려운 측면이 있다 . 그 러나 ' 기획재정부령이 정하는 기업집단 ' 이란 독점규제 및 공정거래에 관한 법률에 따른 ' 기업집단 ' 을 말하는 것이고 [ 구 상속세 및 증여세법 시행규칙 ( 2011 . 7 . 26 . 기획재정부 령 제223호로 일부개정된 것 ) 제9조 참조 ] , 개정 전 상증세법 시행령이 적용될 당시 구 독점규제 및 공정거래에 관한 법률 ( 2011 . 12 . 2 . 법률 제11119호로 일부개정된 것 ) 제2 조 제2호에서는 ' 기업집단이라 함은 동일인이 다음 각 목의 구분에 따라 대통령령이 정하는 기준에 의하여 사실상 그 사업 내용을 지배하는 회사의 집단을 말한다 ' 고 규정 하고 있어 , " 기업집단 " 이란 누군가로부터 " 지배 " 를 받고 있음을 전제로 한 개념이었음 을 알 수 있고 , 같은 호 각 목에서는 ' 동일인이 회사인 경우 그 동일인과 그 동일인이 지배하는 하나 이상의 회사 ( 가 . 목 ) ' , ' 동일인이 회사가 아닌 경우 그 동일인이 지배하는 2 이상의 회사 집단 ( 나 . 목 ) ' 를 기업집단이라고 규정하고 있어 , 기업집단을 지배하는 자 가 " 개인 " 일 수도 있고 , " 법인 " 일 수도 있음을 알 수 있으며 , " 지배 " 의 개념 역시 구 독 점규제 및 공정거래에 관한 법률 시행령 ( 2011 . 12 . 30 . 대통령령 제23475호로 일부개 정되어 2012 . 1 . 1 . 시행된 것 ) 제3조에서 " 임원에 대한 임면권의 행사 및 사업방침의 결정 등을 통하여 그 경영에 관하여 지배적인 영향력을 행사하는 경우 ( 제2호 ) " 등을 규 정하고 있다 .

그렇다면 , " 출연자와 기획재정부령이 정하는 기업집단 관계 " 란 " 출연 자와 출연자가 지배하는 기업집단 관계 " 라는 의미로 해석할 수 있고 , " 출연자와 출연자 가 지배하는 기업집단의 소속기업 " , " 출연자와 출연자가 지배하는 기업집단의 소속기업 임원 " 은 특수관계에 해당한다고 볼 수 있으므로 , 이 사건에서도 출연자인 A와 A가 지 배하는 기업집단 ( ○○그룹 ) 의 소속기업 ( 주식회사 □□ ) 의 임원인 D는 특수관계에 해당 한다고 할 것이다 .

② 원고는 개정 전 상증세법 시행령 제19조 제2항 제3호에서 ' 기획재정부 령이 정하는 기업집단의 소속기업 ( 당해 기업의 임원을 포함한다 ) 과 다음 각목의 1의 관계에 있는 자 ' 에서 " 과 " 는 어떤 기준으로 삼는 대상임을 나타내는 격조사이므로 , 기 획재정부령이 정하는 기업집단의 소속기업 ( 당해 기업의 임원을 포함한다 ) 과 다음 각목 의 1의 관계에 있는 자인 " 기업집단소속의 다른 기업 ( 가 . 목 ) " , " 기업집단을 사실상 지배 하는 자 ( 나 . 목 ) " , " 나목의 자와 제1호의 관계에 있는 자 ( 다 . 목 ) " 는 출연자와 특수관계에 있는 자에 해당하지만 , 특수관계의 기준으로 삼는 대상일 뿐인 " 기획재정부령이 정하 는 기업집단의 소속기업 ( 당해 기업의 임원을 포함한다 ) " 은 출연자의 특수관계인이 될 수 없다고 주장한다 .

그러나 , ⓐ 개정 전 상증세법 시행령 제13조 제3항 제2호 및 제19조 제2항 제3호의 문언해석상 , " 출연자와 기업집단의 소속기업 ( 당해 기업의 임원을 포함한 다 ) 의 관계 " 도 특수관계에 해당하고 , " 출연자와 , 기업집단의 소속기업 ( 당해 기업의 임원 을 포함한다 ) 과 다음 각목의 1의 관계에 있는 자의 관계 " 도 특수관계에 해당한다고 봄 이 옳다 . 이는 제19조 제2항 제1호에서도 " 친족 및 직계비속의 배우자의 2촌 이내의 부계혈족과 그 배우자 " 를 출연자와 특수관계에 있는 자로 규정하고 있는데 , 여기서도 ' 직계비속의 배우자의 2촌 이내의 부계혈족과 그 배우자 ' 의 경우 ' 그 배우자 ' 만이 아니 라 배우자를 정하는 기준이 되는 ' 직계비속의 배우자의 2촌 이내의 부계혈족 ' 역시 특 수관계인에 해당된다는 점을 보더라도 알 수 있다 . 게다가 출연자 ( 기업의 총수 등 ) 의 지배를 받는 기업집단의 소속기업 또는 해당 기업집단을 지배하는 출연자의 영향력 아 래 있을 가능성이 높은 소속기업의 임원을 특수관계인에서 제외하는 것은 공익법인을 통한 기업지배력 강화 및 공익법인의 지주회사화 가능성을 방지하고자 하는 동 규정의 취지에도 반한다 . 따라서 원고의 위와 같은 주장은 받아들일 수 없다 .

③ 또한 원고는 , 개정 전 상증세법 시행령 제19조 제2항 제3호는 출연자 가 법인인 경우에만 적용되는 규정이라고 주장하고 있다 .

앞서 본 해석에 기초하여 보면 , 개정 전 상증세법 시행령 제19조 제2 항 제3호에 따른 출연자의 특수관계인은 결국 ② 기업집단의 소속기업 ( 당해 기업의 임 원을 포함한다 ) , ⑥ 기업집단의 소속기업 ( 당해 기업의 임원을 포함한다 ) 과 각 목의 관 계에 있는 자 ( 3가지 유형 ) , Ⓒ 당해 기업의 임원에 대한 임면권의 행사 · 사업방침의 결 정 등을 통하여 그 경영에 대하여 사실상의 영향력을 행사하고 있다고 인정되는 자로 구분되고 , 그 중 ⑥ , ⓒ에 해당하는 특수관계인의 경우 출연자가 법인인 경우에 그 해 석이 자연스러운 것으로 보여진다 .

그러나 ②에 해당하는 특수관계인의 경우 , 앞서 본 바와 같이 기업집 단은 누군가로부터 지배를 받음을 전제로 하고 있고 , 당시 독점규제 및 공정거래에 관 한 법률에서는 기업집단을 지배하는 자로서 법인뿐만 아니라 개인도 상정하고 있었던 점 ( 개인의 경우 지배하는 2개 이상의 회사가 기업집단이고 , 법인의 경우 법인과 해당 법인이 지배하는 1개 이상의 회사가 기업집단이라는 점에서 다를 뿐이다 ) , ⓐ에 해당 하는 특수관계인의 경우에는 출연자가 개인이라도 해석하는데 무리가 없을 뿐만 아니 라 출연자가 개인인 경우를 제외할 근거를 찾기 어려운 점 , 오히려 출연자가 개인인 경우와 법인인 경우가 모두 포함된다고 보는 것이 동 규정의 취지에 부합하는 점 등에 비추어 보면 , 원고의 이 부분 주장 역시 받아들이기 어렵다 .

3 ) 국세기본법 우선 적용 여부

가 ) 국세기본법이 2011 . 12 . 31 . 법률 제11124호로 일부개정 ( 2012 . 1 . 1 . 시행 , 이하 ' 개정 국세기본법 ' 이라 한다 ) 되면서 정의규정인 제2조에 특수관계인에 관한 규정 을 신설하였는데 , 그 내용을 보면 같은 조 제20조에서 ' 특수관계인이란 본인과 다음 각 목의 어느 하나에 해당하는 관계에 있는 자를 말한다 . 이 경우 이 법 및 세법 [ 국세의 종목과 세율을 정하고 있는 법률 등을 말한다 ( 개정 국세기본법 제2조 제2호 , 이하 편 의상 ' 개별세법 ' 이라 한다 ) ] 을 적용할 때 본인도 그 특수관계인의 특수관계인으로 본다 ' 라고 하면서 각 목에서 ' 혈족 · 인척 등 대통령령으로 정하는 친족관계 ( 가 . 목 ) ' , ' 임원 · 사용인 등 대통령령으로 정하는 경제적 연관관계 ( 나 . 목 ) ' , ' 주주 · 출자자 등 대통령령으 로 정하는 경영지배관계 ( 다 . 목 ) ' 를 규정하였고 , 위와 같은 위임에 따라 국세기본법 시행 령 ( 2012 . 2 . 2 . 대통령령 제23592호로 일부개정된 것 ) 제1조의2에서 특수관계인의 구체 적인 범위를 신설하였다 .

한편 , 개정 국세기본법 제3조 제1항 본문에서는 ' 이 법은 개별세법에 우선하 여 적용한다 ' 고 하면서 , 그 단서에서 열거한 사항에 관하여 개별세법에서 특례규정을 두고 있는 경우 그 개별세법에서 정하는 바에 따르도록 하고 있었는데 , 특수관계인에

관한 제2조는 위 단서에서 열거한 사항에 포함되어 있지 않았다 .

나 ) 그러나 다음과 같은 사정들에 비추어 보면 , 국세기본법이 아닌 상속세 및 증 여세법에 따라 D를 A의 특수관계인으로 본 것은 정당하다 .

① 개정 국세기본법은 정부가 발의한 국세기본법 일부개정법률안과 4건의 의 원발의 일부개정법률안이 대안반영폐기된 후 마련된 것으로서 , 특수관계인에 관한 내 용은 정부가 발의한 국세기본법 일부개정안에 포함되어 있었는데 , 국세기본법의 소관 부처이자 개별세법의 소관부처인 기획재정부는 개정 국세기본법의 특수관계인 규정과 관련하여 " 개별세법에서는 국세기본법의 특수관계인을 인용하되 , 각 제도의 취지상 범 위 조정이 필요한 부분만 추가 규정 " 한다는 의견을 밝혀 ( 을 제21호증 ) , 개정 국세기본 법의 입법의도가 개별세법에서 특수관계인의 범위를 달리 정하는 것을 금지하고자 한 것은 아니었음을 알 수 있다 .

② 개정 국세기본법상 특수관계인에 관한 규정이 같은 법 제3조 단서에 명시 되지 않았음을 이유로 원고의 주장과 같이 해석하는 경우 국세기본법에서 정한 특수관 계인의 범위와 달리 정한 다른 개별세법의 특수관계인 규정 부분은 그 효력을 상실하 게 되는 것일 텐데 , 그러한 의도를 가진 국세기본법의 개정이었다면 , 개별세법의 개정 이 함께 추진되거나 적어도 그에 상응하는 개별세법의 후속개정이 뒤따르는 것이 자연 스럽다 . 또한 개정 국세기본법 및 그 시행령에서도 개별세법이 그 개정을 통하여 국세 기본법에서 정한 특수관계인의 범위에 맞출 수 있는 시간적 여유를 두거나 , 즉시 시행 하는 것이라면 국세기본법의 개정으로 인하여 개별세법에 따른 특수관계인의 범위가 달라지는 만큼 ( 특히 국세기본법에서 정한 특수관계인의 범위가 개별세법에서 정한 특 수관계인의 범위보다 넓은 경우 ) 경과조치 등을 두는 것이 맞다 .

다 . 소결론

C는 A의 특수관계인에 해당되지 않지만 , D가 A의 특수관계인에 해당하여 , 결국 원고 재단의 이사 6명 중 2명 ( B , D ) 이 특수관계인에 해당하므로 , 원고 재단은 성실공 익법인의 지위를 상실하였다 . 따라서 이를 전제로 한 이 사건 처분은 적법하다 .

6 . 결론

그렇다면 , 원고의 이 사건 청구는 이유 없으므로 이를 기각하기로 하여 , 주문과 같이 판결한다 .

판사

재판장 판사 김태규

판사 안재훈

판사 김동석

주석

1 ) 피고는 , 1994 . 1 . 1 . 개정된 구 상속세법 부칙에 따르면 " 5 % 를 초과하여 출연하는 경우 과세가액에 산입 " 하는 것으로 개정되

기 전에 이미 5 % 를 초과하여 출연한 부분은 과세가액에 산입되지 않다는 이유로 , 1994 . 1 . 1 . 전에 출연받은 96 , 776주 ( 6 . 81 % )

중 5 % 를 초과한 25 , 706주 ( 1 . 81 % ) 는 과세대상에서 제외하였다 .

별지

관계법령

제1장 총칙

제1절 통칙

제1조 ( 목적 )

이 법은 국세에 관한 기본적이고 공통적인 사항과 위법 또는 부당한 국세처분에 대한 불복 절차를 규

정함으로써 국세에 관한 법률관계를 명확하게 하고 , 과세 ( 課稅 ) 를 공정하게 하며 , 국민의 납세의무의

원활한 이행에 이바지함을 목적으로 한다 .

제2조 ( 정의 )

이 법에서 사용하는 용어의 뜻은 다음과 같다 .

1 . " 국제 " ( 國稅 ) 란 국가가 부과하는 조세 중 다음 각 목의 것을 말한다 .

가 . 소득세

나 . 법인세

다 . 상속세와 증여세

라 . 종합부동산세

마 . 부가가치세

바 . 개별소비세

사 . 교통 · 에너지 · 환경세

아 . 주세 ( 酒稅 )

자 . 인지세 ( 印紙稅 )

차 . 증권거래세

카 . 교육세

타 . 농어촌특별세

2 . " 세법 " ( 稅法 ) 이란 국세의 종목과 세율을 정하고 있는 법률과 「 국세징수법 」 , 「 조세특례제한법 」 , 「 국

제조세조정에 관한 법률 」 , 「 조세범 처벌법 」 및 「 조세범 처벌절차법 」 을 말한다 .

20 . " 특수관계인 " 이란 본인과 다음 각 목의 어느 하나에 해당하는 관계에 있는 자를 말한다 . 이 경우

이 법 및 세법을 적용할 때 본인도 그 특수관계인의 특수관계인으로 본다 .

가 . 혈족 · 인척 등 대통령령으로 정하는 친족관계

나 . 임원 사용인 등 대통령령으로 령 정하는 경제적 연관관계

다 . 주주 · 출자자 등 대통령령으로 정하는 경영지배관계

제3조 ( 세법 등과의 관계 )

① 이 법은 세법에 우선하여 적용한다 . 다만 , 세법에서 이 법 제2장제1절 , 제3장제2절 제3절 제4절제26

조 ( 「 조세특례제한법 」 제99조의5에 따른 납부의무 소멸특례만 해당한다 ) 및 제5절 , 제4장제2절 ( 「 조

세특례제한법 」 제104조의7제4항에 따른 제2차 납세의무만 해당한다 ) , 제5장제1절 · 제2절제45조의2 .

제2절제45조의3 ( 「 법인세법 」 제62조에 따른 비영리내국법인의 과세표준신고의 특례만 해당한다 ) · 제

3절 ( 「 조세특례제한법 」 제100조의10 및 같은 법 제100조의34에 따른 가산세만 해당한다 ) , 제6장제

51조 및 제52조와 제8장에 대한 특례규정을 두고 있는 경우에는 그 세법에서 정하는 바에 따른다 . ▣ 구 상속세 및 증여세법 ( 2013 . 1 . 1 . 법률 제11609호로 일부개정되기 전의 것 )

제16조 ( 공익법인 등의 출연재산에 대한 상속세 과세가액 불산입 )

① 상속재산 중 피상속인이나 상속인이 종교 · 자선 · 학술 또는 그 밖의 공익을 목적으로 하는 사업을 하

는 자 ( 이하 " 공익법인등 " 이라 한다 ) 에게 출연한 재산의 가액으로서 제67조에 따른 신고기한 ( 상속받

은 재산을 출연하여 공익법인등을 설립하는 경우로서 부득이한 사유가 있는 경우에는 그 사유가

없어진 날이 속하는 달의 말일부터 6개월까지를 말한다 ) 이내에 출연한 재산의 가액은 상속세 과

세가액에 산입하지 아니한다 .

② 제1항을 적용할 때 내국법인의 의결권 있는 주식 또는 출자지분 ( 이하 이 조와 제48조 , 제49조 및

제78조제4항 · 제7항에서 " 주식등 " 이라 한다 ) 을 출연하는 경우로서 출연하는 주식 등과 다음 각 호의

어느 하나의 주식등을 합한 것이 그 내국법인의 의결권 있는 발행주식총수 또는 출자총액 ( 이하 이

조와 제48조 , 제49조 및 제63조제3항에서 " 발행주식총수등 " 이라 한다 ) 의 100분의 5 [ 대통령령으로

정하는 기준에 해당하는 공익법인등으로서 제50조제3항에 따른 외부감사 , 제50조의2에 따른 전용

계좌의 개설 및 사용과 제50조의3에 따른 결산서류등의 공시를 이행하는 공익법인등 ( 이하 " 성실공

익법인등 " 이라 한다 ) 에 출연하는 경우에는 100분의 10 ] 를 초과하는 경우에는 그 초과하는 가액을

상속세 과세가액에 산입한다 . 다만 , 제49조제1항 각 호 외의 부분 단서에 해당하는 공익법인등으로

서 「 독점규제 및 공정거래에 관한 법률 」 제9조에 따른 상호출자제한기업집단 ( 이하 " 상호출자제한

기업집단 " 이라 한다 ) 과 특수관계에 있지 아니한 공익법인등에 그 공익법인등의 출연자와 특수관계

에 있지 아니한 내국법인의 주식등을 출연하는 경우로서 대통령령으로 정하는 경우와 상호출자제

한기업집단과 특수관계에 있지 아니한 성실공익법인등 ( 공익법인등이 설립된 날부터 3개월 이내에

주식등을 출연받고 , 설립된 사업연도가 끝난 날부터 2년 이내에 성실공익법인등이 되는 경우를 포

함한다 ) 이 발행주식총수등의 100분의 10을 초과하여 출연받은 경우로서 초과보유일부터 3년 이내

에 초과하여 출연받은 부분을 매각 [ 주식등의 출연자 또는 그의 대통령령으로 정하는 특수관계인 ( 이

하 이 조에서 " 특수관계인 " 이라 한다 ) 에게 매각하는 경우는 제외한다 ] 하는 경우에는 그러하지 아니

하다 . < 개정 2010 . 12 . 27 . , 2011 . 12 . 31 . >

1 . 출연자가 출연할 당시 해당 공익법인등이 보유하고 있는 동일한 내국법인의 주식등

2 . 출연자 및 그의 특수관계인이 해당 공익법인등 외의 다른 공익법인등에 출연한 동일한 내국법인의

주식등

④ 제1항부터 제3항까지에 규정된 공익법인등의 범위 , 상속재산의 출연방법 , 발행주식총수등의 100분

의 5 ( 성실공익법인등에 출연하는 경우에는 100분의 10 ) 를 초과하는 가액의 계산방법 , 성실공익법

인등의 판정방법 , 상호출자제한기업집단과 특수관계에 있지 아니한 공익법인등의 범위 , 해당 공익

법인등의 출연자와 특수관계에 있지 아니한 내국법인의 범위 , 그 밖에 필요한 사항은 대통령령으

로 정한다 .

제48조 ( 공익법인 등이 출연받은 재산에 대한 과세가액 불산입등 )

① 공익법인등이 출연받은 재산의 가액은 증여세 과세가액에 산입하지 아니한다 . 다만 , 공익법인등이

내국법인의 주식등을 출연받은 경우로서 출연받은 주식등과 다음 각 호의 어느 하나의 주식등을

합한 것이 그 내국법인의 의결권 있는 발행주식총수등의 100분의 5 ( 성실공익법인등에 해당하는 경

우에는 100분의 10 ) 를 초과하는 경우 ( 제16조제2항 각 호 외의 부분 단서에 해당하는 경우는 제외

한다 ) 에는 대통령령으로 정하는 방법으로 계산한 초과부분을 증여세 과세가액에 산입한다 .

1 . 출연자가 출연할 당시 해당 공익법인등이 보유하고 있는 동일한 내국법인의 주식등

2 . 출연자 및 그의 대통령령으로 정하는 특수관계인 ( 이하 이 조에서 " 특수관계인 " 이라 한다 ) 이 해당 공

익법인등 외의 다른 공익법인등에 출연한 동일한 내국법인의 주식등

② 세무서장등은 제1항 및 제16조제1항에 따라 재산을 출연받은 공익법인등이 다음 제1호부터 제4호

까지 및 제6호의 어느 하나에 해당하는 경우에는 대통령령으로 정하는 가액을 공익법인등이 증여

받은 것으로 보아 즉시 증여세를 부과하고 , 제5호에 해당하는 경우에는 제78조제9항에 따른 가산

세를 부과한다 . 다만 , 불특정 다수인으로부터 출연받은 재산 중 출연자별로 출연받은 재산가액을

산정하기 어려운 재산으로서 대통령령으로 정하는 재산은 제외한다 . < 개정 2010 . 12 . 27 . >

1 . 출연받은 재산을 직접 공익목적사업 등 ( 직접 공익목적사업에 충당하기 위하여 수익용 또는 수익사

업용으로 운용하는 경우를 포함한다 . 이하 이 호에서 같다 ) 의 용도 외에 사용하거나 출연받은 날부

터 3년 이내에 직접 공익목적사업 등에 사용하지 아니하는 경우 . 다만 , 직접 공익목적사업 등에 사

용하는 데에 장기간이 걸리는 등 대통령령으로 정하는 부득이한 사유가 있는 경우로서 제5항에 따

른 보고서를 제출할 때 납세지 관할세무서장에게 그 사실을 보고하고 , 그 사유가 없어진 날부터 1

년 이내에 해당 재산을 직접 공익목적사업 등에 사용하는 경우는 제외한다 .

2 . 출연받은 재산 ( 그 재산을 수익용 또는 수익사업용으로 운용하는 경우 및 그 운용소득이 있는 경우

를 포함한다 ) 을 내국법인의 주식등을 취득하는 데 사용하는 경우로서 그 취득하는 주식등과 다음

각 목의 어느 하나의 주식등을 합한 것이 그 내국법인의 의결권 있는 발행주식총수등의 100분의

5 ( 성실공익법인등에 해당하는 경우에는 100분의 10 ) 를 초과하는 경우 . 다만 , 제49조제1항 각 호 외

의 부분 단서에 해당하는 것으로서 상호출자제한기업집단과 특수관계에 있지 아니한 공익법인등이

그 공익법인등의 출연자와 특수관계에 있지 아니한 내국법인의 주식등을 취득하는 경우로서 대통

령령으로 정하는 경우와 「 산업교육진흥 및 산학협력촉진에 관한 법률 」 에 따른 산학협력단이 대통

령령으로 정하는 주식등을 취득하는 경우는 제외한다 .

가 . 취득 당시 해당 공익법인등이 보유하고 있는 동일한 내국법인의 주식등

나 . 해당 내국법인과 특수관계에 있는 출연자가 해당 공익법인등 외의 다른 공익법인등에 출연한

동일한 내국법인의 주식등

3 . 출연받은 재산을 수익용 또는 수익사업용으로 운용하는 경우로서 그 운용소득을 직접 공익목적사

업 외에 사용한 경우

4 . 출연받은 재산을 매각하고 그 매각대금 ( 매각대금에 의하여 증가한 재산을 포함하며 대통령령으로

정하는 공과금 등은 제외한다 ) 을 공익목적사업 외에 사용하거나 매각한 날부터 3년이 지난 날까지

대통령령으로 정하는 바에 따라 공익목적사업에 사용하지 아니한 경우

5 . 제3호에 따른 운용소득을 대통령령으로 정하는 기준금액에 미달하게 사용하거나 제4호에 따른 매

각대금을 매각한 날부터 3년 동안 대통령령으로 정하는 기준금액에 미달하게 사용한 경우

6 . 그 밖에 출연받은 재산 및 직접 공익목적사업을 대통령령으로 정하는 바에 따라 운용하지 아니하

는 경우

③ 제1항에 따라 공익법인등이 출연받은 재산 등을 다음 각 호의 어느 하나에 해당하는 자에게 임대

차 , 소비대차 ( 消費貸借 ) 및 사용대차 ( 使用貸借 ) 등의 방법으로 사용 · 수익하게 하는 경우에는 대통령

령으로 정하는 가액을 공익법인등이 증여받은 것으로 보아 즉시 증여세를 부과한다 . 다만 , 공익법

인등이 직접 공익목적사업과 관련하여 용역을 제공받고 정상적인 대가를 지급하는 등 대통령령으

로 정하는 경우에는 그러하지 아니하다 . < 개정 2011 . 12 . 31 . >

1 . 출연자 및 그 친족

2 . 출연자가 출연한 다른 공익법인등

3 . 제1호 또는 제2호에 해당하는 자와 대통령령으로 정하는 특수관계에 있는 자

④ 제1항부터 제3항까지 및 제8항을 적용할 때 직접 공익목적사업에의 사용 여부 판정기준 , 상호출자

제한기업집단과 특수관계에 있지 아니한 공익법인등의 범위 , 해당 공익법인등의 출연자와 특수관

계에 있지 아니한 내국법인의 범위 , 해당 내국법인과 특수관계에 있는 출연자의 범위 , 그 밖에 필

요한 사항은 대통령령으로 정한다 . < 개정 2011 . 12 . 31 . >

⑤ 제1항 및 제16조제1항에 따라 공익법인등이 재산을 출연받은 경우에는 그 출연받은 재산의 사용

계획 및 진도에 관한 보고서를 대통령령으로 정하는 바에 따라 납세지 관할세무서장에게 제출하여

야 한다 .

⑥ 세무서장은 공익법인등에 대하여 상속세나 증여세를 부과할 때에는 그 공익법인등의 주무관청에

그 사실을 통보하여야 한다 .

⑦ 공익법인등의 주무관청은 공익법인등에 대하여 설립허가 , 설립허가의 취소 또는 시정명령을 하거

나 감독을 한 결과 공익법인등이 제1항 단서 , 제2항 및 제3항에 해당하는 사실을 발견한 경우에는

대통령령으로 정하는 바에 따라 그 공익법인등의 납세지 관할세무서장에게 그 사실을 통보하여야

한다 .

⑧ 출연자 또는 그의 특수관계인이 대통령령으로 정하는 공익법인등의 현재 이사 수 ( 현재 이사 수가

5명 미만인 경우에는 5명으로 본다 ) 의 5분의 1을 초과하여 이사가 되거나 , 그 공익법인등의 임직

원 ( 이사는 제외한다 . 이하 같다 ) 이 되는 경우에는 제78조제6항에 따른 가산세를 부과한다 .

⑨ 공익법인등 ( 국가나 지방자치단체가 설립한 공익법인등 및 이에 준하는 것으로서 대통령령으로 정

하는 공익법인등과 성실공익법인등은 제외한다 ) 이 대통령령으로 정하는 특수관계에 있는 내국법인

의 주식등을 보유하는 경우로서 그 내국법인의 주식등의 가액이 총 재산가액의 100분의 30 ( 제50

조제3항에 따른 외부감사 , 제50조의2에 따른 전용계좌의 개설 및 사용과 제50조의3에 따른 결산서

류등의 공시를 이행하는 공익법인등에 해당하는 경우에는 100분의 50 ) 을 초과하는 경우에는 제78

조제7항에 따른 가산세를 부과한다 . 이 경우 그 초과하는 내국법인의 주식등의 가액 산정에 관하

여는 대통령령으로 정한다 .

① 공익법인등이 특수관계에 있는 내국법인의 이익을 증가시키기 위하여 정당한 대가를 받지 아니하

고 광고 · 홍보를 하는 경우에는 제78조제8항에 따른 가산세를 부과한다 . 이 경우 특수관계에 있는

내국법인의 범위 , 광고 · 홍보의 방법 , 그 밖에 필요한 사항은 대통령령으로 정한다 .

① 공익법인등의 주식등의 출연 · 취득 및 보유와 관련하여 다음 각 호의 어느 하나에 해당하는 경우에

는 대통령령으로 정하는 바에 따라 제16조제2항 각 호 외의 부분 본문 또는 제48조제1항에 따라

상속세 과세가액 또는 증여세 과세가액에 산입하거나 제48조제2항에 따라 즉시 증여세를 부과한다 .

1 . 성실공익법인등이 내국법인의 의결권 있는 발행주식총수등의 100분의 5를 초과하여 주식등을 출연

( 출연받은 재산으로 주식등을 취득하는 경우를 포함한다 ) 받은 후 성실공익법인등에 해당하지 아니

하게 된 경우

2 . 제16조제2항 각 호 외의 부분 단서 또는 제48조제2항제2호 단서에 따른 공익법인등이 제49조제1항

각 호 외의 부분 단서에 따른 공익법인등에 해당하지 아니하게 되거나 해당 출연자와 특수관계에

있는 내국법인의 주식등을 해당 법인의 발행주식총수등의 100분의 5를 초과하여 보유하게 된 경우 ▣ 구 상속세 및 증여세법 시행령 ( 2012 . 2 . 2 . 대통령령 제23591호로 일부개정된 것 )

제12조의2 ( 특수관계인의 범위 )

① 법 제16조제2항 각 호 외의 부분 단서에서 " 대통령령으로 정하는 특수관계인 " 이란 본인과 다음 각

호의 어느 하나에 해당하는 관계에 있는 자를 말한다 . 이 경우 본인도 「 국세기본법 」 제2조제20호

각 목 외의 부분 후단에 따라 특수관계인의 특수관계인으로 본다 .

1 . 「 국세기본법 시행령 」 제1조의2제1항제1호부터 제4호까지의 어느 하나에 해당하는 자 ( 이하 " 친족 "

이라 한다 ) 및 직계비속의 배우자의 2촌 이내의 부계혈족과 그 배우자

2 . 사용인 ( 출자에 의하여 지배하고 있는 법인의 사용인을 포함한다 . 이하 같다 ) 이나 사용인 외의 자로

서 본인의 재산으로 생계를 유지하는 자

3 . 다음 각 목의 어느 하나에 해당하는 자

가 . 본인이 개인인 경우 : 본인이 직접 또는 본인과 제1호에 해당하는 관계에 있는 자가 임원에 대한

임면권의 행사 및 사업방침의 결정 등을 통하여 그 경영에 관하여 사실상의 영향력을 행사하고

있는 기획재정부령으로 정하는 기업집단의 소속 기업 [ 해당 기업의 임원 ( 「 법인세법 시행령 」 제20

조제1항제4호에 따른 임원과 퇴직 후 5년이 지나지 아니한 그 임원이었던 사람을 말한다 . 이하

같다 ) 을 포함한다 ]

나 . 본인이 법인인 경우 : 본인이 속한 기획재정부령으로 정하는 기업집단의 소속 기업 ( 해당 기업의

임원을 포함한다 ) 과 해당 기업의 임원에 대한 임면권의 행사 및 사업방침의 결정 등을 통하여

그 경영에 관하여 사실상의 영향력을 행사하고 있는 자 및 그와 제1호에 해당하는 관계에 있는 자

4 . 본인 , 제1호부터 제3호까지의 자 또는 본인과 제1호부터 제3호까지의 자가 공동으로 재산을 출연

하여 설립하거나 이사의 과반수를 차지하는 비영리법인

5 . 제3호에 해당하는 기업의 임원이 이사장인 비영리법인

6 . 본인 , 제1호부터 제5호까지의 자 또는 본인과 제1호부터 제5호까지의 자가 공동으로 발행주식총수

또는 출자총액 ( 이하 " 발행주식총수등 " 이라 한다 ) 의 100분의 30 이상을 출자하고 있는 법인

7 . 본인 , 제1호부터 제6호까지의 자 또는 본인과 제1호부터 제6호까지의 자가 공동으로 발행주식총수

등의 100분의 50 이상을 출자하고 있는 법인

8 . 본인 , 제1호부터 제7호까지의 자 또는 본인과 제1호부터 제7호까지의 자가 공동으로 재산을 출연

하여 설립하거나 이사의 과반수를 차지하는 비영리법인

② 제1항제2호에서 " 사용인 " 이란 임원 , 상업사용인 , 그 밖에 고용계약관계에 있는 자를 말한다 .

③ 제1항제2호 및 제39조제1항제5호에서 " 출자에 의하여 지배하고 있는 법인 " 이란 다음 각 호의 어느

하나에 해당하는 법인을 말한다 .

1 . 제1항제6호에 해당하는 법인

2 . 제1항제7호에 해당하는 법인

3 . 제1항제1호부터 제7호까지에 해당하는 자가 발행주식총수등의 100분의 50 이상을 출자하고 있는

법인

부칙 < 대통령령 제23591호 , 2012 . 2 . 2 . >

제1조 ( 시행일 )

이 영은 공포한 날부터 시행한다 .

제2조 ( 일반적 적용례 )

이 영은 이 영 시행 후 최초로 상속이 개시되거나 증여받은 것부터 적용한다 .

제12조의2 ( 특수관계인의 범위 )

① 법 제16조제2항 각 호 외의 부분 단서에서 " 대통령령으로 정하는 특수관계인 " 이란 본인과 다음 각

호의 어느 하나에 해당하는 관계에 있는 자를 말한다 . 이 경우 본인도 「 국세기본법 」 제2조제20호

각 목 외의 부분 후단에 따라 특수관계인의 특수관계인으로 본다 . < 개정 2014 . 2 . 21 . >

1 . 「 국세기본법 시행령 」 제1조의2제1항제1호부터 제4호까지의 어느 하나에 해당하는 자 ( 이하 " 친족 "

이라 한다 ) 및 직계비속의 배우자의 2촌 이내의 혈족과 그 배우자

2 . 사용인 ( 출자에 의하여 지배하고 있는 법인의 사용인을 포함한다 . 이하 같다 ) 이나 사용인 외의 자로

서 본인의 재산으로 생계를 유지하는 자

3 . 다음 각 목의 어느 하나에 해당하는 자

가 . 본인이 개인인 경우 : 본인이 직접 또는 본인과 제1호에 해당하는 관계에 있는 자가 임원에 대한

임면권의 행사 및 사업방침의 결정 등을 통하여 그 경영에 관하여 사실상의 영향력을 행사하고

있는 기획재정부령으로 정하는 기업집단의 소속 기업 [ 해당 기업의 임원 ( 「 법인세법 시행령 」 제20

조제1항제4호에 따른 임원과 퇴직 후 5년이 지나지 아니한 그 임원이었던 사람으로서 사외이사

가 아니었던 사람을 말한다 . 이하 같다 ) 을 포함한다 ]

부칙 < 대통령령 제25195호 , 2014 . 2 . 21 . >

제1조 ( 시행일 )

이 영은 공포한 날부터 시행한다 .

제3조 ( 특수관계인의 범위에 관한 적용례 )

제12조의2제1항제3호의 개정규정은 이 영 시행 후 상속세 또는 증여세를 결정하는 분부터 적용한다 . ▣ 구 상속세 및 증여세법 시행규칙 ( 2011 . 7 . 26 . 기획재정부령 제223호로 일부개정된 것 )

제9조 ( 특수관계자의 범위 )

① 영 제19조제2항제3호 및 영 제26조제4항제2호에서 " 기획재정부령이 정하는 기업집단의 소속기업 "

이라 함은 「 독점규제 및 공정거래에 관한 법률 시행령 」 제3조 각호의 1에 해당하는 기업집단에

속하는 계열회사를 말한다 .

② 기획재정부장관은 제1항의 규정을 적용함에 있어서 필요한 경우에는 「 독점규제 및 공정거래에 관

한 법률 시행령 」 제3조제2호 라목에서 규정하고 있는 사회통념상 경제적 동일체로 인정되는 회사

의 범위에 관한 기준을 정하여 고시할 수 있다 .

제2조 ( 정의 )

이 법에서 사용하는 용어의 정의는 다음과 같다 .

2 . " 기업집단 " 이라 함은 동일인이 다음 각목의 구분에 따라 대통령령이 정하는 기준에 의하여 사실상

그 사업내용을 지배하는 회사의 집단을 말한다 .

가 . 동일인이 회사인 경우 그 동일인과 그 동일인이 지배하는 하나이상의 회사의 집단

나 . 동일인이 회사가 아닌 경우 그 동일인이 지배하는 2이상의 회사의 집단

3 . " 계열회사 " 라 함은 2이상의 회사가 동일한 기업집단에 속하는 경우에 이들 회사는 서로 상대방의

계열회사라 한다 .

▣ 구 독점규제 및 공정거래에 관한 법률 시행령 ( 2011 . 12 . 30 . 대통령령 제23475호로 일부개정되어

2012 . 1 . 1 . 시행된 것 )

제3조 ( 기업집단의 범위 )

법 제2조 ( 정의 ) 제2호 각 목 외의 부분에서 " 대통령령이 정하는 기준에 의하여 사실상 그 사업내용을

지배하는 회사 " 라 함은 다음 각 호의 어느 하나에 해당하는 회사를 말한다 .

1 . 동일인이 단독으로 또는 다음 각 목의 어느 하나에 해당하는 자 ( 이하 " 동일인관련자 " 라 한다 ) 와 합

하여 당해 회사의 발행주식 [ 「 상법 」 제370조 ( 의결권 없는 주식 ) 의 규정에 의한 의결권 없는 주식을

제외한다 . 이하 이 조 , 제3조의2 ( 기업집단으로부터의 제외 ) , 제17조의5 ( 채무보증금지 대상의 제외요

건 ) , 제17조의8 ( 대규모내부거래의 이사회 의결 및 공시 ) 및 제18조 ( 기업결합의 신고등 ) 에서 같다 ] 총

수의 100분의 30이상을 소유하는 경우로서 최다출자자인 회사

가 . 배우자 , 6촌 이내의 혈족 , 4촌이내의 인척 ( 이하 " 친족 " 이라 한다 )

나 . 동일인이 단독으로 또는 동일인관련자와 합하여 총출연금액의 100분의 30이상을 출연한 경우로

서 최다출연자가 되거나 동일인 및 동일인관련자중 1인이 설립자인 비영리법인 또는 단체 ( 법인

격이 없는 사단 또는 재단을 말한다 . 이하 같다 )

다 . 동일인이 직접 또는 동일인관련자를 통하여 임원의 구성이나 사업운용등에 대하여 지배적인 영

향력을 행사하고 있는 비영리법인 또는 단체

라 . 동일인이 이 호 또는 제2호의 규정에 의하여 사실상 사업내용을 지배하는 회사

마 . 동일인 및 동일인과 나목 내지 라목의 관계에 해당하는 자의 사용인 ( 법인인 경우에는 임원 , 개

인인 경우에는 상업사용인 및 고용계약에 의한 피용인을 말한다 )

2 . 다음 각목의 1에 해당하는 회사로서 당해 회사의 경영에 대하여 지배적인 영향력을 행사하고 있다 .

고 인정되는 회사

가 . 동일인이 다른 주요 주주와의 계약 또는 합의에 의하여 대표이사를 임면하거나 임원의 100분의

50이상을 선임하거나 선임할 수 있는 회사

다 . 동일인이 직접 또는 동일인관련자를 통하여 당해 회사의 조직변경 또는 신규사업에의 투자등

주요 의사결정이나 업무집행에 지배적인 영향력을 행사하고 있는 회사

다 . 동일인이 지배하는 회사 ( 동일인이 회사인 경우에는 동일인을 포함한다 . 이하 이 목에서 같다 ) 와

당해 회사간에 다음의 1에 해당하는 인사교류가 있는 회사

( 1 ) 동일인이 지배하는 회사와 당해 회사간에 임원의 겸임이 있는 경우

( 2 ) 동일인이 지배하는 회사의 임 · 직원이 당해 회사의 임원으로 임명되었다가 동일인이 지배하는

회사로 복직하는 경우 ( 동일인이 지배하는 회사중 당초의 회사가 아닌 회사로 복직하는 경우를

포함한다 )

( 3 ) 당해 회사의 임원이 동일인이 지배하는 회사의 임 · 직원으로 임명되었다가 당해 회사 또는 당

해 회사의 계열회사로 복직하는 경우

라 . 통상적인 범위를 초과하여 동일인 또는 동일인관련자와 자금 · 자산 · 상품 · 용역 등의 거래를

하고 있거나 채무보증을 하거나 채무보증을 받고 있는 회사 , 기타 당해 회사가 동일인의 기업집

단의 계열회사로 인정될 수 있는 영업상의 표시행위를 하는 등 사회통념상 경제적 동일체로 인

정되는 회사

제20조 ( 성과급 등의 범위 )

4 . 내국법인이 근로자 [ 다음 각 목의 어느 하나의 직무에 종사하는 자 ( 이하 " 임원 " 이라 한다 ) 는 제외한

다 ] 와 성과산정지표 및 그 목표 , 성과의 측정 및 배분방법 등에 대하여 사전에 서면으로 약정하고

이에 따라 그 근로자에게 지급하는 성과배분상여금

가 . 법인의 회장 , 사장 , 부사장 , 이사장 , 대표이사 , 전무이사 및 상무이사 등 이사회의 구성원 전원과

청산인

나 . 합명회사 , 합자회사 및 유한회사의 업무집행사원 또는 이사

다 . 감사

라 . 그 밖에 가목부터 다목까지의 규정에 준하는 직무에 종사하는