사건

2012누4625 취득세 등 부과처분 취소

원고,항소인

●●C

대표자 이사 ◎◎◎

소송대리인 변호사 OOO , OOO , OOO

소송복대리인 변호사 ○○○ , ○○○

피고,피항소인

서울특별시

소송대리인 법무법인 ○○○

담당변호사 OOO , OOO

피고보조참가인

소송대리인 법무법인 OOO

담당변호사 ○○○

소송수행자 ○○○

제1심판결

서울행정법원 2007 . 11 . 6 . 선고 20 2007구합5349 판결

환송전판결

서울고등법원 2008 . 6 . 17 . 선고 2007누32176 판결

변론종결

2012 . 8 . 21 .

판결선고

2012 . 9 . 14 .

주문

1 . 원고의 항소를 기각한다 .

2 . 항소제기 이후의 소송총비용은 원고가 부담한다 .

청구취지및항소취지

제1심 판결을 취소한다 .

피고가 2006 . 3 . 29 . 원고에 대하여 한 취득세 15 , 693 , 358 , 550원 및 농어촌특별세

1 , 305 , 702 , 610원의 부과처분을 각 취소한다 .

이유

1 . 간주취득세 등

아래의 사실은 당사자 사이에 다툼이 없거나 , 갑 제1 내지 3호증 ( 가지번호 포함 ) 의 각

기재에 변론 전체의 취지를 종합하여 인정된다 .

O ' □□□ Investment Corporation ( Realty ) Private Ltd . ' ( 이하 ' □□□ ' 라고 한다 ) 는 싱

가포르 정부가 자산을 투자 · 관리할 목적으로 설립한 싱가포르 법인인 ' ■■■ ( Inc . ) ' 가

100 % 의 지분이 있는 회사이고 , 원고는 1994 . 3 . 21 . □□□가 전액 출자하여 설립한

법인으로서 발행주식수는 5억 주 , 자본금은 약 3 , 000억 원이다 .

○ 원고는 2004 . 12 . 10 . 100 % 출자하에 싱가포르 회사법에 따라 ' △△△ Ltd . ' ( 이하 ' △

△△ ' 이라고 한다 ) 와 ' ▲▲▲ Ltd . ( 이하 ' ▲▲▲ ' 라 하고 , ' △△△ ' 과 ' ▲▲▲ ' 를 ' 이 사건

자회사들 ' 이라고 한다 ) 를 설립하였다 .

O△△△은 2004 . 12 . 28 . 벨기에 법인인 ' ▽▽▽ ' ( 이하 ' ▽▽▽ ' 라고 한다 ) 로부터 비상

장법인인 주식회사 ▼▼▼ ( 이하 ' ▼▼▼ ' 라고 한다 ) 의 발행주식 총수의 약 50 . 01 % 를 취

득하였고 , ▲▲▲는 ▼▼▼의 발행주식 총수의 약 49 . 99 % 를 취득하였다 ( 이하 이 사건

자회사들이 취득한 주식을 합하여 ' 이 사건 주식 ' 이라고 한다 ) .

○피고는 2006 . 3 . 29 . 원고의 자회사인 △△△과 ▲▲▲가 이른바 명목회사 ( paper

company ) 에 불과하고 , △△△과 ▲▲▲가 위와 같이 ▼▼▼의 주식을 취득함으로써

실질적으로는 원고가 ▼▼▼의 과점주주가 되어 ▼▼▼ 소유의 부동산 및 차량 등 ( 이

하 ' 이 사건 부동산 등 ' 이라고 한다 ) 을 취득한 것으로 보고 , 부동산 등의 2004 . 12 . 28 .

자 장부가액인 593 , 501 , 193 , 859원을 과세표준으로 하여 , 원고에게 「 지방세법 」 ( 2005 .

12 . 31 . 법률 제7843호로 개정되기 전의 것 , 이하 같다 ) 제105조 제6항1 ) 에 따라 과점

주주의 간주취득에 따른 취득세 15 , 693 , 358 , 550원 및 농어촌특별세2 ) 1 , 305 , 702 , 610원을

부과하였다 ( 이하 ' 이 사건 처분 ' 이라고 한다 ) .

2 . 이 사건 부동산 등의 취득자

가 . 당사자들의 주장

( 1 ) 원고의 주장

주주가 「 지방세법 」 제105조 제6항이 정한 과점주주에 해당하는지 여부는 과점주주에

관한 「 지방세법 」 제22조 제2호3 ) 및 「 지방세법 시행령 」 ( 2005 . 12 . 31 . 대통령령 제

19254호로 개정되기 전의 것 , 이하 같다 ) 제6조 제1항4 ) 의 규정에 따라 판단하여야 한

다 . 그런데 이 사건 주식은 이 사건 자회사들이 소유하고 있어 이들이 ▼▼▼의 주주

일 뿐이고 , 원고는 이 사건 주식을 전혀 보유하고 있지 아니하므로 , 원고는 과점주주가

되기 위한 실질적인 요건은 물론 주식소유의 형식적인 요건조차 충족하지 못하여 ▼▼

▼의 과점주주에 해당하지 아니한다 .

실질과세의 원칙에 의하여 당사자의 거래행위를 그 법형식에도 불구하고 조세회피행위

라 하여 그 행위계산의 효력을 부인하려면 , 조세법률주의의 원칙상 법률에 개별적이고

구체적인 부인규정이 마련되어 있어야 하는데 , 위험분산 및 효율적 투자회수를 위하여

설립된 목적 회사로서 엄연히 회사법상 실체를 갖춘 이 사건 자회사들이 오로지 조세회

피를 위하여 설립된 명목회사에 불과하다고 하면서 원고를 ▼▼▼의 과점주주로 보아

피고가 이 사건 처분을 한 것은 원고가 선택한 적법한 법형식을 개별적이고 구체적인

법률의 근거 없이 부인한 것으로서 실질과세 원칙의 한계를 넘어 조세법률주의의 원칙

에 위배된다 .

이 사건 처분은 과세당국의 유권해석과 이 사건 자회사들의 질의에 대한 행정자치부장

관의 회신내용과 어긋나는 것이어서 신의성실의 원칙에 반한다 .

따라서 원고가 ▼▼▼의 과점주주에 해당한다는 전제하에 한 이 사건 처분은 어느 모

로 보나 위법하다 .

( 2 ) 피고의 주장

이 사건 자회사들은 법인으로서의 형식을 갖추고 있으나 이는 조세회피를 위하여 법인

의 형태를 빌리고 있는 것에 지나지 아니하고 실제로는 그 배후에 있는 원고가 이 사

건 주식을 취득한 것과 같으므로 , 실질과세원칙 등에 비추어 피고의 이 사건 처분은

적법하다 .

나 . 인정사실

아래의 사실은 당사자 사이에 다툼이 없거나 , 갑 제4 내지 9호증 , 을 제1 내지 26호증

( 가지번호 포함 ) 의 각 기재 및 제1심 증인 권오도의 증언에 변론 전체의 취지를 종합

하여 인정된다 .

[ 1 ]

○주식회사 ☆☆☆ ( 이하 ' ☆☆☆ ' 이라고 한다 ) 은 1996 . 1 . 9 . 서울 서초구 ★★★을 본

점소재지로 하고 , 프라스틱 제조 , 원단 텐트부품 제조판매업 등을 목적으로 하여 설립

되었고 , 1996 . 1 . 11 . 사업자등록을 하고 사업을 시작하였다가 3개월 후에 폐업하였으

며 , 폐업 후 휴면법인 상태로 있었다 .

O▽▽▽는 2001 . 6 . 15 . ☆☆☆의 주식을 100 % 인수한 다음 그 명칭을 ▼▼▼로 변경

하고 , 대표이사 등 임원 및 목적사업을 모두 변경하였다 .

O▼▼▼는 2001 . 6 . 18 . 서울 강남구 ◁◁◁ 토지를 취득한 후 같은 해 6 . 21 . 소유권

이전등기를 마쳤고 , 같은 해 7 . 9 . 위 토지 위에 건축 중이던 건물 ( ▼▼▼ 빌딩 ) 의 건축

주 명의를 ◀◀◀ 주식회사에서 ▼▼▼로 변경한 다음 건축물의 사용승인을 받은 후

이를 취득하였다 .

그 후인 2004 . 12 . 28 . 이 사건 자회사들이 ▽▽▽로부터 이 사건 주식을 인수한 경위

는 앞서 본 바와 같다 .

○ 한편 , 이 사건 주식 취득 당시 주식양도양수계약서에는 이 사건 자회사들을 대표하

여 이 사건 자회사들의 임원이 아닌 □□□ 소속 ▷▷▷ ( ▷▷▷ ) 가 서명하였다 .

[ 2 ]

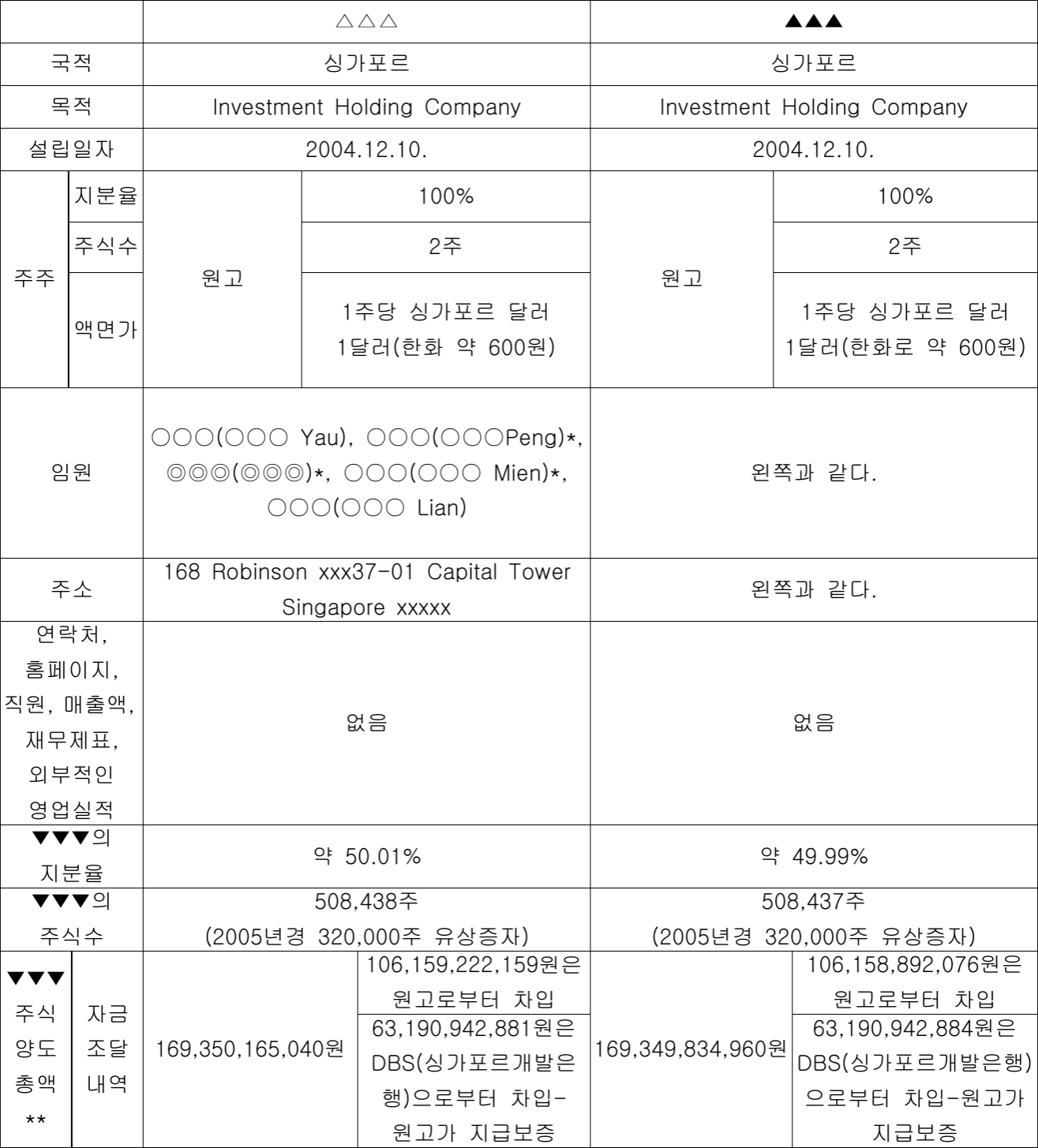

○이 사건 자회사들의 현황은 아래 표 기재와 같다 .

* OOO ( OOO Peng ) , OOO ( OOO Mien ) 은 원고의 감사 , ◎◎◎◎◎◎ ) 는 원고의 이사 등 임원이

다 .

* * ▼▼▼의 부채 600 , 460 , 575 , 897원을 승계하였다 .

[ 3 ]

○ 행정자치부장관은 1999 . 8 . 23 . " 모회사가 100 % 출자한 자회사들이 비상장법인의 주

주인 경우 , 모회사는 해당 비상장법인의 주주에 해당하지 않고 , 자회사들끼리도 특수관

계가 없어 과점주주로서 취득세 납부의무를 부담하지 않는다 . " 라는 취지의 유권해석을

하였다 ( 세정 13407 - 1052 ) .

○ 이 사건 주식 취득과 관련한 이 사건 자회사들의 지분소유관계를 바탕으로 하되 회

사 명칭을 익명처리한 개인 ( ▶▶▶ , 변호사 ♤♤♤ ) 명의의 질의에 대하여 행정자치부

장관은 이 사건 주식의 취득 전인 2004 . 11 . 24 . 경과 이 사건 주식의 취득 후인 2006 .

2 . 23 . 경 각 위 유권해석과 같은 취지의 회신을 하였다 ( 갑 제4 , 5호증 ) .

다 . 간주취득세 관련 법령의 해석

[ 1 ]

식 또는 지분을 취득함으로써 과점주주가 된 때에는 그 과점주주는 당해 법인의 부동

산 등을 취득한 것으로 본다고 규정하고 , △ 제22조 제2호는 과점주주에 관하여 , 주주

또는 유한책임사원 1인과 그와 대통령령이 정하는 친족 기타 특수관계에 있는 자들의

소유주식의 합계 또는 출자액의 합계가 당해 법인의 발행주식총수 또는 출자총액의

100분의 51 이상인 자들을 말한다고 규정하고 있으며 , △ 그 위임에 의한 「 지방세법

시행령 」 제6조 제1항은 , 제12호에서 ' 주주 또는 유한책임사원 1인과 친족 기타 특수관

계에 있는 자 ' 의 하나로 ' 주주 또는 유한책임사원이 법인인 경우에는 그 법인의 소유주

식수 등이 발행주식총수 등의 100분의 50 이상인 법인과 소유주식수 등이 해당 법인

의 발행주식총수 등의 100분의 50 이상인 법인 또는 개인 ' 을 규정하고 있다 .

( 2 ) 위 규정들에 의하면 , 원칙적으로 「 지방세법 」 제105조 제6항 소정의 간주취득세

납세의무를 부담하는 과점주주는 같은 법 제22조 제2호 소정의 과점주주를 의미한다 .

할 것이므로 그 형식적 요건을 갖추어야 할 것이다 ( 대법원 2008 . 10 . 23 . 선고 2006두

19501 판결 등 참조 ) .

[ 2 ]

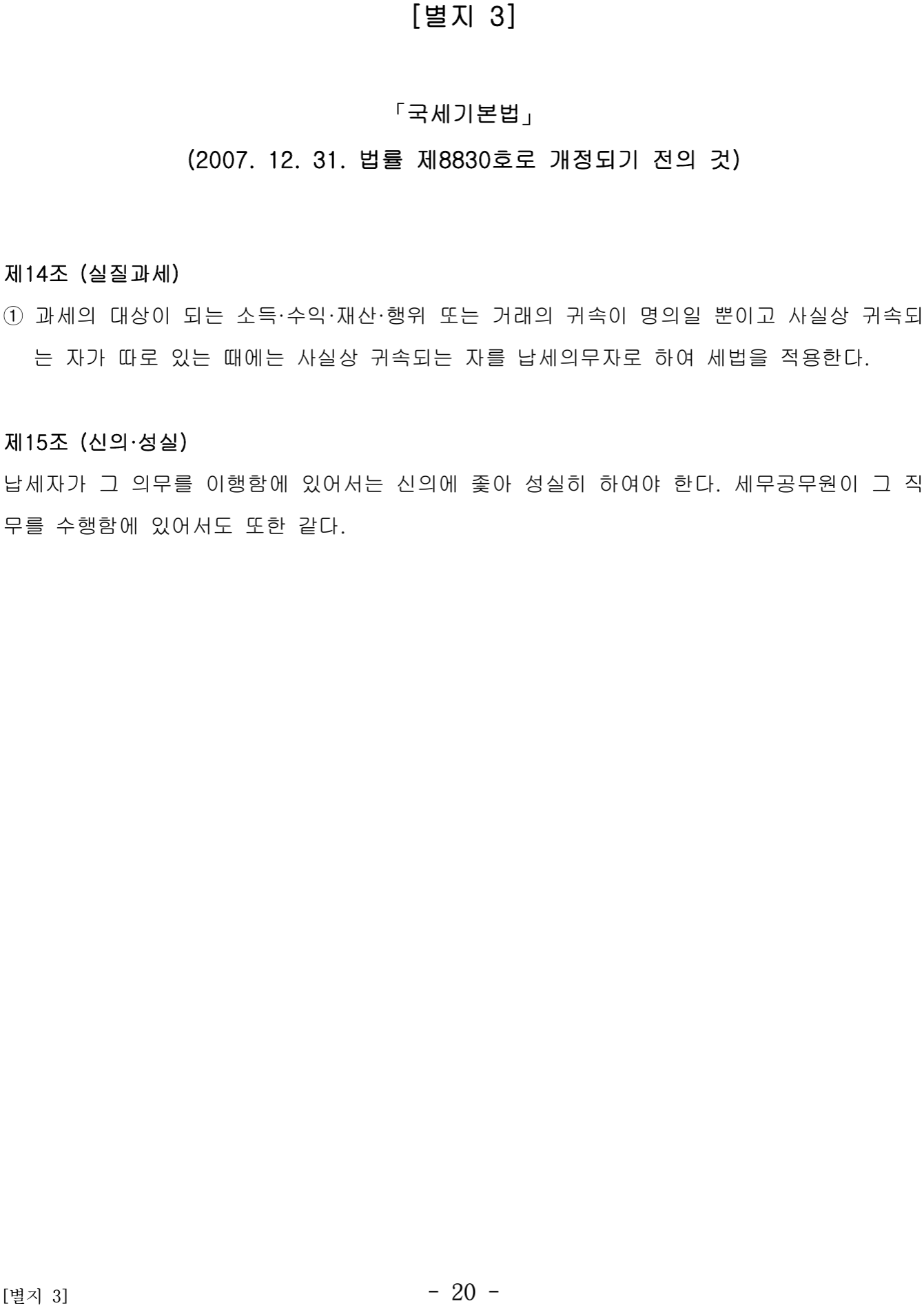

( 1 ) 그러나 한편 , 이 사건 주식 취득 당시 시행되던 「 국세기본법 」 ( 2007 . 12 . 31 . 법

률 제8830호로 개정되기 전의 것 , 이하 같다 ) 제14조는 , △ 제1항에서 , 과세의 대상이

되는 소득 · 수익 · 재산 · 행위 또는 거래의 귀속이 명의일 뿐이고 사실상 귀속되는 자

가 따로 있는 때에는 사실상 귀속되는 자를 납세의무자로 하여 세법을 적용한다고 규

정하고 , △ 제2항에서 , 세법 중 과세표준의 계산에 관한 규정은 소득 · 수익 · 재산 · 행

위 또는 거래의 명칭이나 형식에 불구하고 그 실질내용에 따라 적용한다고 규정하고

있다 . 5 )

( 2 ) 위 규정이 천명하고 있는 실질과세의 원칙은 헌법상의 기본이념인 평등의 원칙

을 조세법률관계에 구현하기 위한 실천적 원리로서 , 조세의 부담을 회피할 목적으로

과세요건사실에 관하여 실질과 괴리되는 비합리적인 형식이나 외관을 취하는 경우에

그 형식이나 외관에 불구하고 실질에 따라 담세력이 있는 곳에 과세함으로써 부당한

조세회피행위를 규제하고 과세의 형평을 제고하여 조세정의를 실현하고자 하는 데 주

된 목적이 있는 것으로서 조세법률주의와 상호보완적이고 불가분적인 관계에 있다 .

( 3 ) 이러한 실질과세의 원칙 중 「 국세기본법 」 제14조 제1항이 규정하고 있는 실질

귀속자 과세의 원칙은 소득이나 수익 , 재산 , 거래 등의 과세대상에 관하여 그 귀속 명

의와 달리 실질적으로 귀속되는 자가 따로 있는 경우에는 형식이나 외관을 이유로 그

귀속 명의자를 납세의무자로 삼을 것이 아니라 실질적으로 귀속되는 자를 납세의무자

로 삼겠다는 것이고 , 이러한 원칙은 「 지방세법 」 제82조6 ) 에 의하여 지방세에 관한 법률

관계에도 준용된다 .

( 4 ) 「 지방세법 」 제105조 제6항7 ) 을 적용함에 있어서도 , 당해 주식이나 지분의 귀속

명의자는 이를 지배 · 관리할 능력이 없고 그 명의자에 대한 지배권 등을 통하여 실질

적으로 이를 지배 · 관리하는 자가 따로 있으며 , 그와 같은 명의와 실질의 괴리가 위

규정의 적용을 회피할 목적에서 비롯된 경우에는 , 당해 주식이나 지분은 실질적으로

이를 지배 · 관리하는 자에게 귀속된 것으로 보아 그를 납세의무자로 삼아야 할 것이

다 . 이러한 경우에 해당하는지 여부는 당해 주식이나 지분의 취득 경위와 목적 , 취득자

금의 출처 , 그 관리와 처분과정 , 귀속명의자의 능력과 그에 대한 지배관계 등 제반 사

정을 종합적으로 고려하여 판단하여야 할 것이다 ( 대법원 2012 . 1 . 19 . 선고 2008두

8499 전원합의체 판결 참조 ) .

라 . 판단

위 인정사실 및 관련 법리를 종합하여 당사자들의 주장에 대해 살펴보면 아래와 같다 .

( 1 ) 이 사건 자회사들이 이 사건 주식을 취득하여 보유하고 있는 법적 형식만으로

볼 때는 원고는 이 사건 주식을 전혀 보유하고 있지 않은 반면 , 이 사건 자회사들이

취득한 이 사건 주식은 각각 ▼▼▼의 발행주식 총수의 약 50 . 01 % 와 49 . 99 % 로서 그

지분보유 비율이 51 % 이상인 경우에 적용되는 과점주주의 요건에도 해당하지 않는 관

계로 , 원고와 이 사건 자회사들 모두 「 지방세법 」 제105조 제6항이 규정한 간주취득세

의 형식적 적용요건을 피해 가고 있다 .

( 2 ) 그러나 , △ 이 사건 자회사들은 이 사건 주식의 취득과 처분 외의 다른 사업실

적이 없고 , 각각 자본금이 약 1 , 200원에 불과하며 , 연락처 , 홈페이지 , 직원 등이 전혀

없고 , 주소도 원고와 동일하며 , 각각 임원들 중 3인은 원고의 임원들이 겸직하고 있는

바 , 이 사건 자회사들은 인적 조직이나 물적 시설을 갖추지 않아 독자적으로 의사를

결정하거나 사업목적을 수행할 능력이 없는 것으로 보이고 , △ 오로지 이 사건 주식의

취득을 위하여 설립된 것으로 보이며 , △ 이 사건 자회사들은 이 사건 주식의 매입대

금을 원고로부터 직접 차용하였거나 원고의 지급보증 아래 다른 곳으로부터 차용하여

실질적으로 이 사건 주식의 취득자금도 모두 원고가 제공한 것이고 , △ 원고의 모회사

에 소속된 자가 이 사건 자회사들을 대리하여 이 사건 주식을 취득하는 등 사실상 이

사건 주식의 취득과 보유 및 처분도 모두 실질적으로 원고가 관장한 것으로 보인다 .

사정이 위와 같다면 , 결국 원고는 이 사건 주식을 직접 취득하지 않고 이 사건 자회사

들 명의로 분산하여 취득하면서 처음부터 이 사건 주식의 취득 자체로는 과점주주의

요건에 미달하도록 구성한 것으로서 원고의 위와 같은 일련의 조치는 오로지 「 지방세

법 」 제105조 제6항에 의한 취득세 납세의무를 회피하기 위한 것이라고 볼 수밖에 없

다 .

( 3 ) 이에 대하여 원고는 , △ 당초 이 사건 부동산을 직접 매입하려고 하였으나 이 사

건 부동산의 직접 양도에 따른 양도차익이나 그로 인한 배당소득 등에 관한 조세부담을

하지 않으려는 이 사건 주식 양도인인 ▽▽▽ 측의 요구로 부득이하게 이 사건 부동산을

소유하고 있는 ▼▼▼의 발행주식인 이 사건 주식을 양수하게 된 점 , △ 외국 법인이 발

행한 주식을 취득하는 경우에는 「 지방세법 」 제105조 제6항의 간주취득세를 부담하지 아

니하므로 원고로서는 벨기에에서 발행한 ▽▽▽ ( ▼▼▼ 발행주식 총수의 100 % 보유자 ) 의

주식을 취득함으로써 아무런 조세부담 없이 실질적으로 이 사건 부동산의 소유권을 취득

할 수 있었음에도 위와 같은 방법을 선택하지 않고 , 싱가포르에 설립된 이 사건 자회사들

을 통하여 이 사건 주식을 인수한 점 등에 비추어 볼 때 , 원고에게 조세회피의 목적이 있

었다고 볼 수는 없다고 주장한다 .

그러나 , 원고가 위 주장과 같이 ▽▽▽ 측의 요구로 부득이하게 ▼▼▼의 발행주식인 이

사건 주식을 양수하게 되었다면 「 지방세법 」 제105조 제6호가 규정하는 간주취득세의 문

제가 발생할 수밖에 없는 것이고 , 또한 원고가 위 주장과 같이 ⑦⑦⑦의 발행주식을 취득

할 수 있음에도 불구하고 원고의 선택에 의하여 그 발행주식을 취득하지 않았다고 볼만

한 증거도 없는바 , 이러한 상황에서 이 사건 자회사들이 이 사건 주식을 취득한 이상 , 앞

서 본 바와 같은 원고의 조세회피 목적을 부정할 수 없으므로 , 원고의 위 주장은 이유 없

( 4 ) 이상에서 살펴 본 이 사건 자회사들의 설립 목적과 원고와 이 사건 자회사들

사이의 지배종속관계 및 그 지배의 정도 , 이 사건 주식의 취득 경위와 목적 등을 종합

해 보면 , 원고는 이 사건 자회사들에 대한 완전한 지배권을 통하여 이 사건 주식을 실

질적으로 지배 · 관리하고 있으므로 , △ 원고가 형식상으로는 「 지방세법 」 제22조 제2

호 , 제105조 제6항8 ) 소정의 과점주주에 해당되지 않는다고 하더라도 위와 같은 사실관

계에 「 국세기본법 」 제14조 제1항9 ) 의 실질과세의 원칙을 적용해 보면 , 원고는 이 사건

주식의 실질적인 귀속자로서 「 지방세법 」 제105조 제6항을 적용함에 있어서 ▼▼▼의

과점주주인 것과 같은 법적 효과가 생기게 되므로 위 조항에 따라 취득세 납세의무를

부담한다고 할 것이고 , △ 실질과세의 원칙의 적용에 따른 위와 같은 해석은 취득세

리의무의 귀속에 어떠한 영향을 미치는 것은 아니다 ( 대법원 2012 . 1 . 19 . 선고 2008두

8499 판결 참조 ) . 10 )

( 5 ) 또한 , 행정자치부장관의 유권해석과 질의회신은 단순한 주식의 소유비율을 전제

로 한 것으로서 , 조세회피를 목적으로 「 지방세법 」 상 간주취득세 규정을 악용하는 사

안에 대한 해석 또는 회신이라고 보기 어렵고 , 행정자치부장관도 질의회신을 하면서

' 실제 「 지방세법 」 제105조 제6항의 과점주주에 해당되는지 여부는 과세권자가 관계장

부 등을 사실조사하여 판단할 사항 ' 이라면서 최종적인 견해표명을 유보하였으므로 ( 갑

제4호증의 1 등 ) , 행정자치부장관의 위와 같은 유권해석과 질의회신을 두고 과세관청

이 원고에 대하여 과세하지 않겠다는 공적인 견해를 표명하였다고 볼 수 없으며 , 달리

이를 인정할 만한 증거도 없으므로 , 피고의 이 사건 처분이 「 국세기본법 」 제15조11 ) 의

신의성실의 원칙에 반한다고 볼 수도 없다 .

3 . 가산세

가 . 원고의 주장

설령 원고가 실질과세의 원칙에 따라 「 지방세법 」 제105조 제6항에 의한 ▼▼▼의 과

점주주에 해당한다고 하더라도 , 이는 형식과 실질에 따라 법적 평가를 달리하는 것이

른바 세법해석의 의의 ( 疑意 ) } 에 불과할 뿐이어서 , 과세 당시 원고에게 납세의무의 이행

을 기대할 수 있었는지가 문제되는 가산세 부과의 당부와는 직접 관련이 없는 점 , 원

고는 대법원과 헌법재판소의 위 조항에 대한 기존의 엄격한 해석에 따른 점 , 원고의

주장에 부합하는 하급심 판례도 다수 존재하는 점 , 행정자치부장관의 유권해석 및 질

의회신에 따라 원고에게 취득세 납부의무가 있다고 상정할 수 없었던 점 등에 비추어

볼 때 , 원고에게는 이 사건 부동산 등에 관한 취득세의 신고 · 납세의무 위반을 정당시할

수 있는 사정이 있거나 그 의무의 이행을 원고에게 기대하는 것이 무리라고 하는 사정

이 있는 경우에 해당하므로 , 이 사건 처분 중 가산세 부분은 위법하다 .

나 . 판단

( 1 ) 세법상 가산세는 과세권의 행사 및 조세채권의 실현을 용이하게 하기 위하여

납세자가 정당한 이유 없이 법에 규정된 신고 , 납세 등 각종 의무를 위반한 경우에 개

별 세법이 정하는 바에 따라 부과되는 행정상의 제재로서 납세의무자가 그 의무를 알

지 못한 것이 무리가 아니었다고 할 수 있어 그를 정당시할 수 있는 사정이 있거나 그

의무의 이행을 당사자에게 기대하는 것이 무리라고 하는 사정이 있을 때 등 그 의무해

태를 탓할 수 없는 정당한 사유가 있는 경우에는 그 부과를 면할 수 있으나 ( 대법원

2003 . 1 . 10 . 선고 2001두7886 판결 등 참조 ) , 납세자의 고의 · 과실은 고려되지 아니하

는 것이고 , 법령의 부지는 그 정당한 사유에 해당한다고 볼 수 없는 것이다 ( 대법원

1999 . 9 . 17 . 선고 98두16705 판결 참조 ) .

( 2 ) 위 인정사실 및 앞서 든 증거들과 관련 법리를 종합하여 살펴 본 사정은 아래

와 같다 .

■ 원고는 ▼▼▼ 발행주식의 인수 , 보유 및 처분만을 목적으로 할 뿐 이와 독립된 활

동은 전혀 하지 아니하고 자기자본금이 각각 1 , 200원에 불과한 명목회사로서 이 사건

자회사들을 설립하였고 , 「 지방세법 」 제105조 제6항12 ) 에 의한 간주취득세 등 조세부담

까지 회피하기 위하여 의도적으로 이 사건 자회사들로 하여금 각각 ▼▼▼ 발행주식총

수의 약 50 . 01 % , 약 49 . 99 % 만큼을 취득하게 하여 「 지방세법 」 제22조 제2호13 ) 가 정한

과점주주 요건인 ' 발행주식 총수의 100분의 51 이상 ' 에 미달하도록 하였다 .

■ 그 과정에서 사실상 원고는 개인 명의를 이용하여 단순히 주식의 소유비율을 전제로

행정자치부장관에게 질의를 하여 그 주장에 부합하는 유권해석 또는 회신을 얻은 것이다 .

■ 사정이 위와 같다면 , 원고는 이 사건 자회사들에 대한 완전한 지배권을 통하여 이

사건 주식을 실질적으로 지배 · 관리하면서도 위와 같은 조세회피 목적을 달성하기 위

하여 의도적으로 일련의 조치를 거쳐 「 지방세법 」 제22조 제2호 , 제105조 제6항의 과점

주주 요건에 미달하도록 하였다가 , 피고의 이 사건 처분으로 말미암아 당초의 조세회

피 목적을 달성하지 못하게 된 것으로 보일 뿐이다 . 또한 행정자치부장관의 위 유권해

석과 질의회신도 조세회피 목적이 있는 경우에 대한 것으로는 볼 수 없을 뿐만 아니라

행정자치부장관이 ' 원고의 이 사건 주식 취득 ' 에 관하여 유권해석 또는 질의회신을 한 것

으로 보기 어렵다 .

( 3 ) 그렇다면 원고가 위와 같은 조세회피 시도 과정에서 그 주장에 부합하는 행정

자치부장관의 유권해석 또는 회신을 얻었다거나 일견 원고의 주장에 부합하는 판례나

법령해석이 있었다고 하더라도 , 명백히 간주취득세에 관한 조세회피 목적을 가진 원고

가 이 사건 주식에 관한 형식적인 주식 보유명의나 보유비율과 무관하게 이 사건 주식

의 실질적인 귀속자로서 「 국세기본법 」 제14조 제1항14 ) 의 실질과세의 원칙에 따라 「 지

방세법 」 제105조 제6항을 적용함에 있어서 ▼▼▼의 과점주주인 것과 같은 법적 효과

가 생기게 되어 이 사건 부동산 등에 관한 취득세 납부의무를 부담하게 된다는 점을

알지 못하였고 그 알지 못한 것을 정당시할 수 있는 사정이 있었다거나 , 원고에게 「 지

방세법 」 제105조 제6항에 따른 취득세 납부의무의 이행을 기대할 수 없었다고 볼 수

없다 .

따라서 , 원고가 이 사건 부동산 등에 관하여 「 지방세법 」 제105조 제6항에 의한 취득세

납세의무를 위반한 데 대하여 원고에게 그 의무해태를 탓할 수 없는 정당한 사유가 있

다고 보기 어려우므로 , 결국 피고의 이 사건 처분 중 가산세 부분도 적법하다 .

4 . 결론

그렇다면 , 이 사건 처분의 취소를 구하는 원고의 청구는 이유 없어 이를 기각할 것인

바 , 제1심 판결은 이와 결론을 같이하여 정당하므로 원고의 항소를 기각하기로 하여 ,

주문과 같이 판결한다 .

판사

재판장 판사 고의영

판사 최한순

판사 이순형

주석

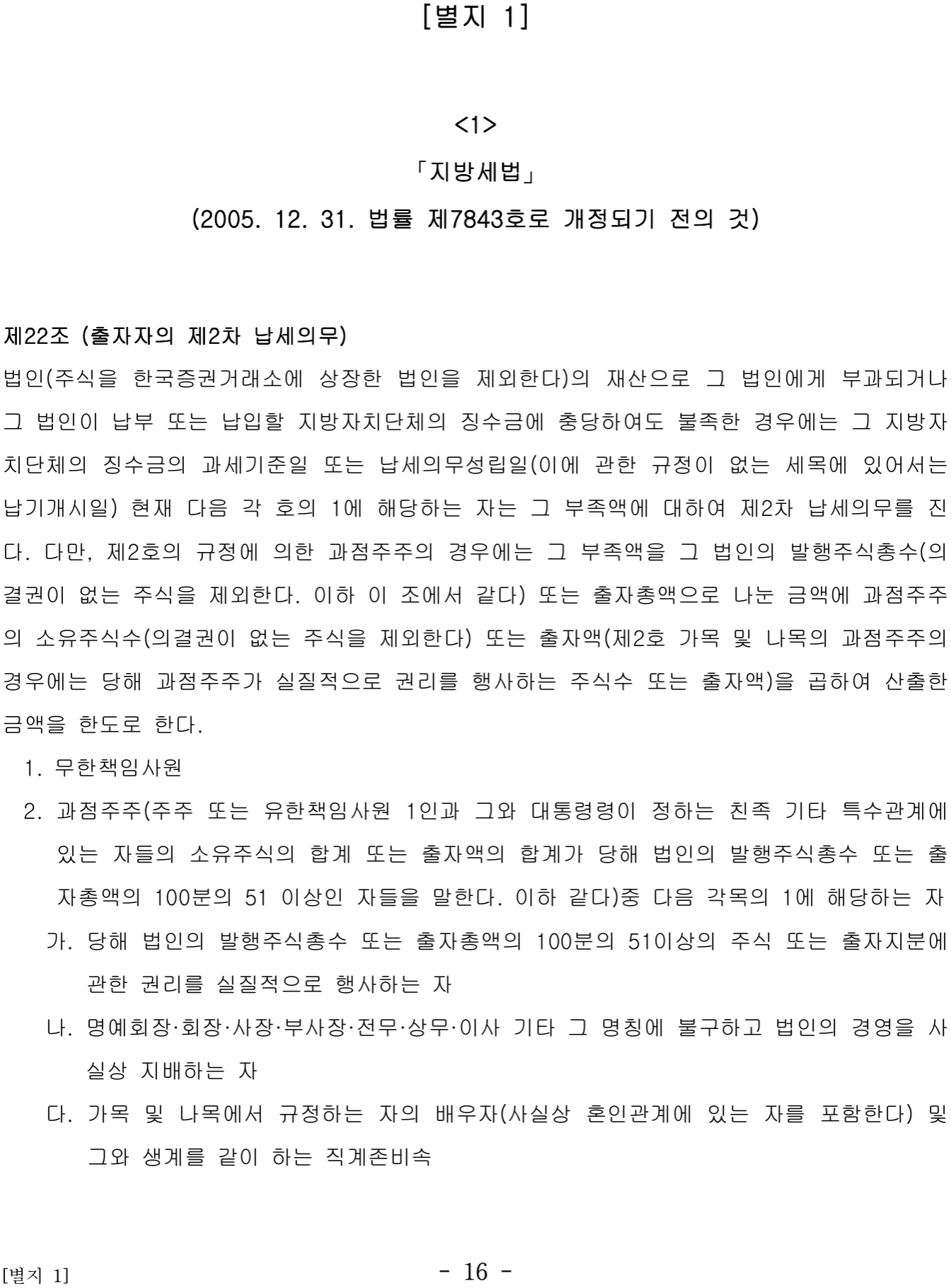

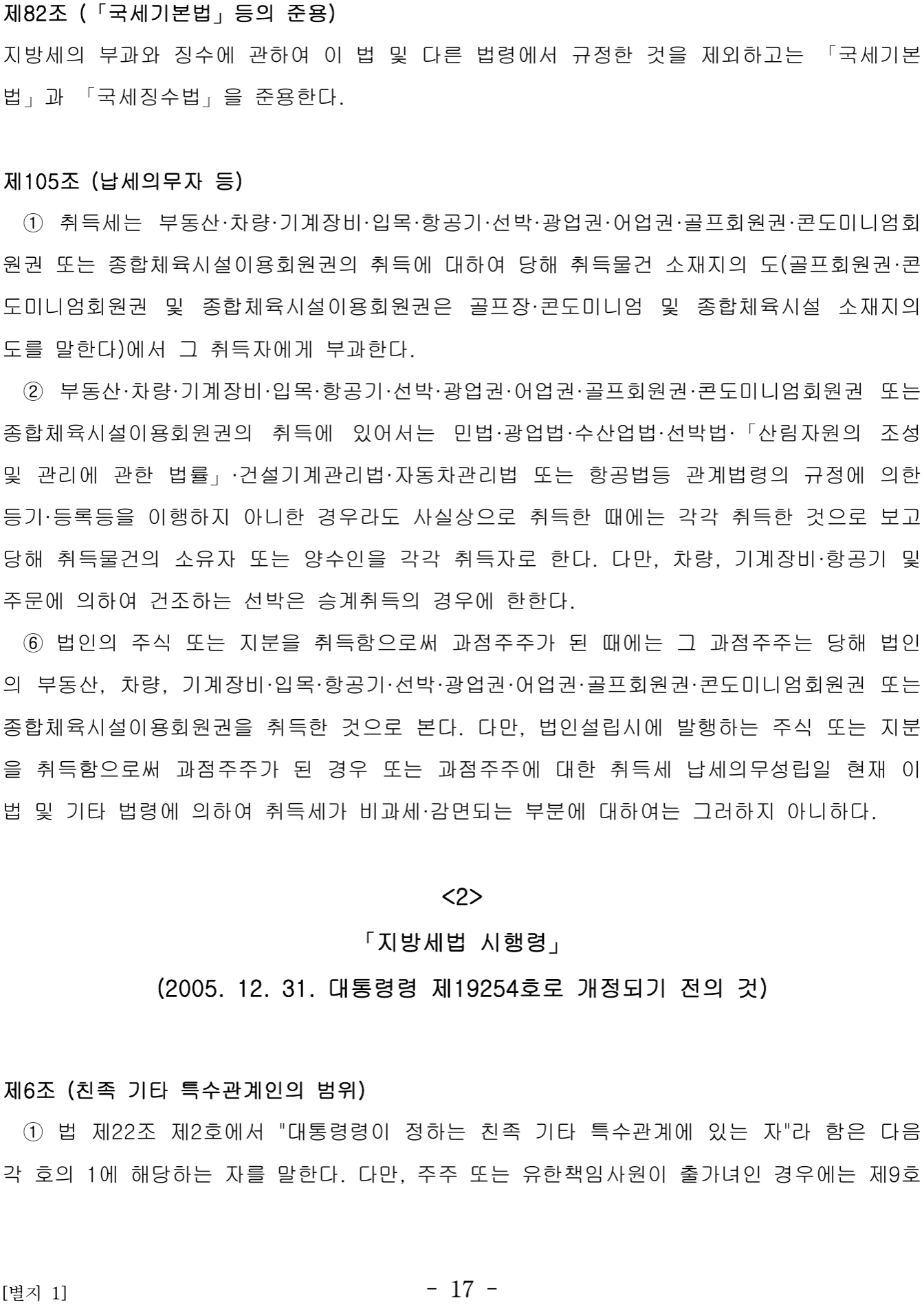

1 ) 해당 조항은 [ 별지 1 ] 의 ( 1 ) 기재와 같다 .

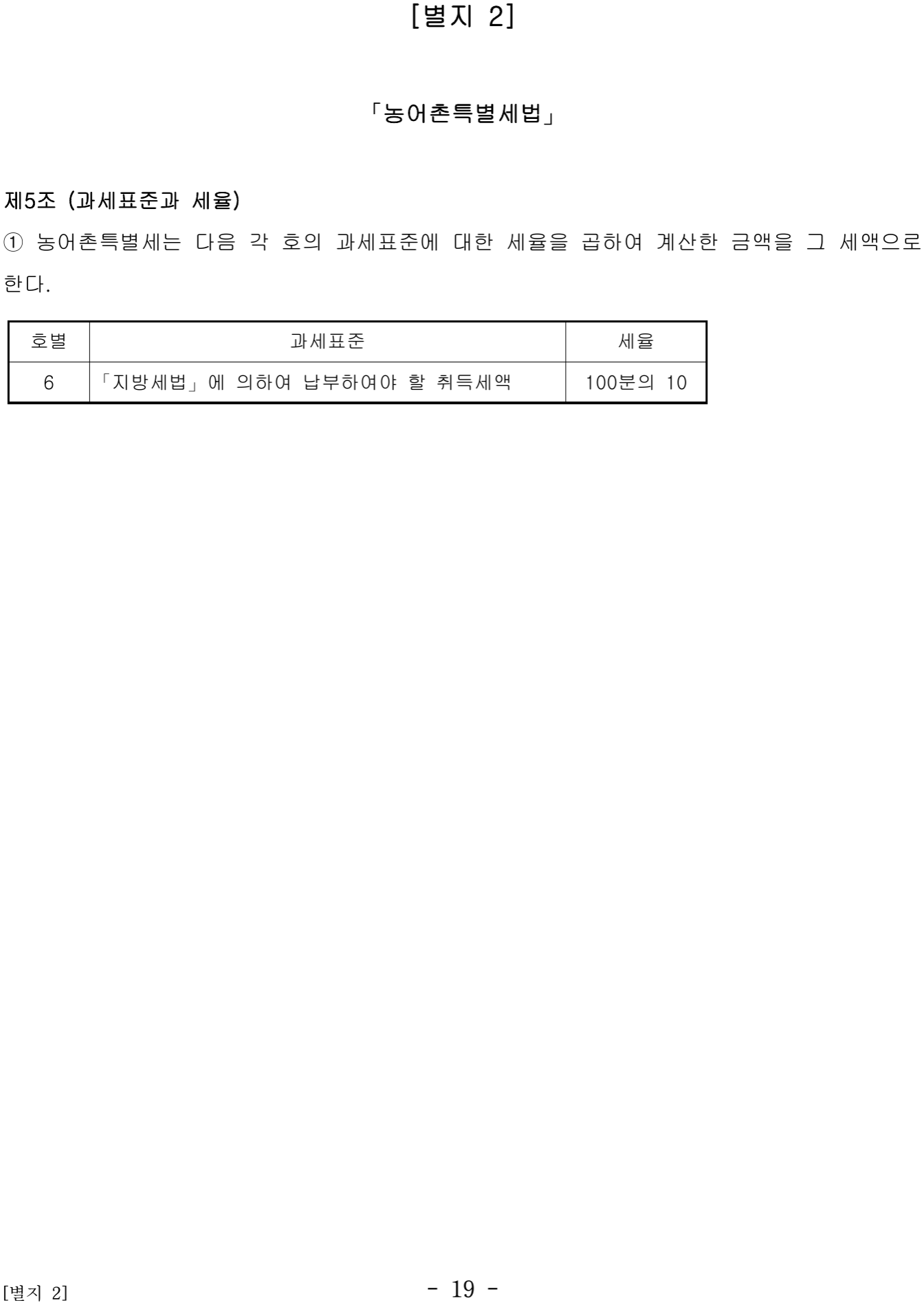

2 ) 「 농어촌특별세법 」 제5조 제1항 제6호 , 해당 조항은 [ 별지 2 ] 기재와 같다 .

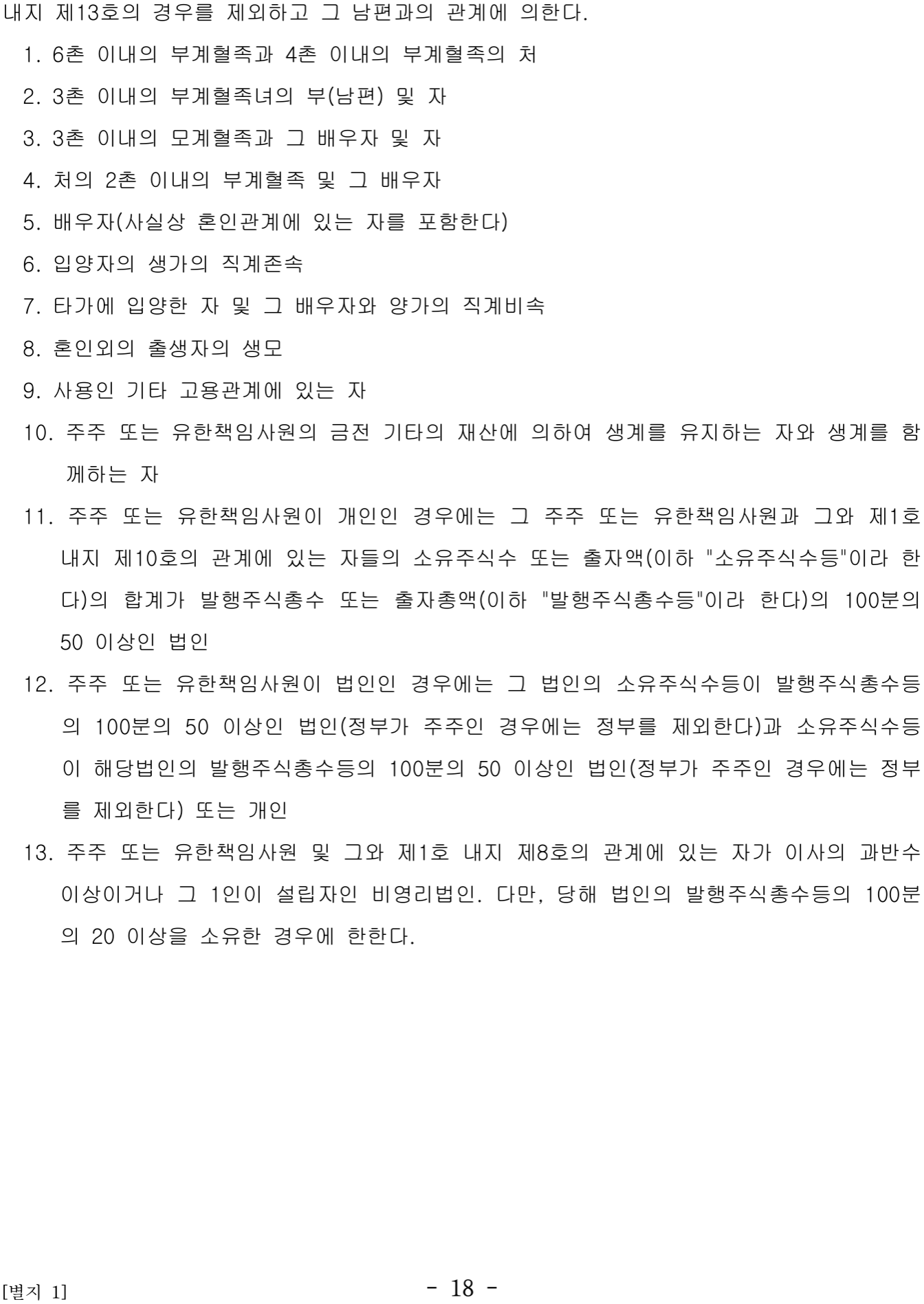

3 ) 해당 조항은 [ 별지 1 ] 의 < 1 > 기재와 같다 .

4 ) 해당 조항은 [ 별지 1 ] 의 < 2 > 기재와 같다 .

5 ) 해당 조항은 [ 별지 3 ] 기재와 같다 .

6 ) 해당 조항은 [ 별지 1 ] 의 < 1 > 기재와 같다 .

7 ) 해당 조항은 [ 별지 1 ] 의 ( 1 ) 기재와 같다 .

8 ) 해당 조항은 [ 별지 1 ] 의 < 1 > 기재와 같다 .

19 ) 해당 조항은 [ 별지 3 ] 기재와 같다 .

10 ) 이와 같은 의미에서 원고의 주장과 같이 이 사건 자회사들이 「 자본시장과 금융투자업에 관한 법률 」 , 「 자산유동화에 관한

법률 」 , 「 부동산투자회사법 」 , 「 선박투자회사법 」 이 허용하는 특수목적회사 ( Special Purpose Company , 약칭 SPC ) 에 해당하

여 합법적으로 활동하고 있다는 사정 ( 실제로 이 사건 자회사들이 위와 같은 특별법에 따른 요건을 갖추었다고 볼 만한 증거

는 없다 ) 과 「 지방세법 」 제105조 제6항의 간주취득세를 적용함에 있어서는 이 사건 자회사들이 조세회피 목적으로 설립되었

다고 보는 것이 서로 모순된다고 볼 수 없다 .

11 ) 해당 조항은 [ 별지 3 ] 기재와 같다 .

12 ) 해당 조항은 [ 별지 1 ] 의 ( 1 ) 기재와 같다 .

13 ) 해당 조항은 [ 별지 1 ] 의 〈 1 ) 기재와 같다 .

14 ) 해당 조항은 [ 별지 3 ] 기재와 같다 .

별지